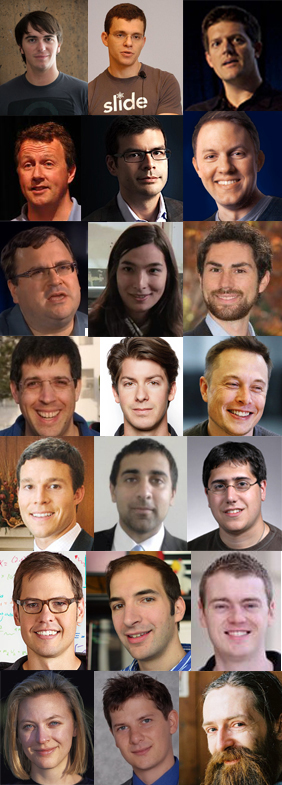

La troisième partie de ma série de commentaires sur les notes de cours de Thiel à Stanford couvrent principalement ses classes 5-8. Mais d’abord je dois ajouter que Thiel a invité un « hall of fame » d’innovateurs au cours de ses 19 classes. Tout à fait fascinant!

1ère ligne: Stephen Cohen, co-founder et executive VP – Palantir Technologies,

1ère ligne: Stephen Cohen, co-founder et executive VP – Palantir Technologies,

Max Levchin, co-fondateur -PayPal et Slide,

Roelof Botha, partner – Sequoia Capital et ancien CFO de PayPal,

2ème ligne: Paul Graham, co-fondateur – Y Combinator,

Bruce Gibney, partner – Founders Fund,

Marc Andreessen, general partner – Andreessen Horowitz,

3ème ligne: Reid Hoffman, co-fondateur – LinkedIn,

Danielle Fong, co-fondateur et Chief Scientist – LightSail Energy,

Jon Hollander, Business Development at RoboteX,

4ème ligne: Greg Smirin, COO – The Climate Corporation,

Scott Nolan, principal – Founders Fund et ex-SpaceX,

(Elon Musk devait venir, mais été occupé au lancement de fusée),

5ème ligne: Brian Slingerland. co-fondateur & COO – Stem CentRx,

Balaji S. Srinivasan, CTO – Counsyl,

Brian Frezza, co-fondateur – Emerald Therapeutics,

6ème ligne: D. Scott Brown, co-fondateur Vicarious,

Eric Jonas, CEO – Prior Knowledge,

Bob McGrew, Director Eng. – Palantir,

7ème ligne: Sonia Arrison, Associate Founder – Singularity University,

Michael Vassar, Singularity Institute for the study of Artificial Intelligence (SIAI),

Aubrey de Grey, Chief Science – SENS Foundation.

Thiel aborde dans ces nouvelles leçons la manière de bâtir une start-up depuis les idées et grâce à la vision des fondateurs, en cosntruisant une équipe en faisant parfois appel au financement d’investisseurs. Mais il a d’avord commencé par un concept essentiel même s’il est flou, la culture d’entreprise : « Une culture d’entreprise robuste est celle dans laquelle les gens ont quelque chose en commun et se reconnaissent si bien qu’elle les distingue assez nettement de reste du monde. »

Il mentionne certaines dimensions importantes de cette culture:

– Consultant nihiliste ou dogmatisme sectaire : « Vous voulez être quelque part au milieu de ce spectre . Dans la mesure où vous graviter vers l’extrême, vous voulez probablement être plus près d’être une secte que d’être une armée de consultants ». ce qui pourrait être la raison pour laquelle Thiel a dit plus tôt que

pre-money évaluation = ($1M * n_engineers) – ($500k * n_MBAs).

– Lutte ou ne pas se battre (nerds ou athlètes ou encore jeu à somme nulle et jeu à somme non nulle). « Donc vous devez trouver le juste équilibre entre les nerds et les athlètes. Aucun extrême n’est optimal. Considérons une matrice 2 x 2. Sur l’axe des y, vous avez des gens à somme nulle et des gens à somme non nulle. Sur l’axe des x des combattants, des environnements concurrentiels et puis vous avez des environnements paisibles, monopoles capitalistes. » L’endroit optimal de la matrice est le capitalisme monopolistique avec une combinaison adaptée de gens à somme nulle et à somme non nulle. Vous voulez choisir un environnement où vous n’avez pas à lutter. Mais vous devez apporter quelques bons combattants pour protéger vos équipes et mission à somme non nulle, juste au cas où.

(On m’a fait remarquer que cela est un peu elliptique… je l’avoue… alors lisez Thiel dans le texte!)

Les fondations sont évidemment un moment précis dans le temps. Mais combien de temps cela dure peut être une question difficile. Le récit typique prévoit une fondation, les premières embauches, et une première augmentation de capital. Mais il y a un argument selon lequel la fondation dure beaucoup plus longtemps que cela. L’idée d’aller de 0 à 1 – l’idée autour de la technologie – suit en parallèle les moments fondateurs. Le 1 à n de la mondialisation, en revanche, vient en parallèle de l’exécution post-fondation. Il se peut que la fondation dure aussi longtemps que l’innovation technique de l’entreprise continue. Les fondateurs devraient sans doute rester en charge tant que le paradigme reste 0 à 1. Une fois que le modèle se déplace vers 1 à n, la fondation est terminée. À ce moment, les dirigeants doivent exécuter.

Max Levchin : La notion que au début, la diversité dans une équipe est importante, est complètement fausse. Vous devriez essayer de bâtir l’équipe aussi non-diversifiée que possible. Il y a quelques raisons à cela. Le plus notable est que une start-up est sous-financée avec pas assez d’employés. C’est un gros inconvénient. Non seulement vous n’avez probablement que des problèmes, mais vous ne savez même pas ce que les problèmes sont vraiemnt. La rapidité est votre seule arme. Tout ce que vous avez c’est la rapidité. […] Comment embaucher ? Un exemple de stratégie est le parti pris anti-mode. Vous ne devriez pas juger les gens par l’élégance de leurs vêtements, les gens de qualité n’ont pas souvent des vêtements de qualité. Ce qui conduit à une observation générale: les très bons ingénieurs ne portent pas de jeans à la mode. Donc, si vous interviewez un ingénieur, regarder ses jeans. Il y a toujours des exceptions, bien sûr. Mais de manière surprenante, c’est une bonne heuristique. […] PayPal a également eu du mal à recruter des femmes. Un étranger pourrait penser que les gars de PayPal étaient dans le stéréotype que les filles ne font pas d’informatique. Mais ce n’est pas vrai du tout. La vérité est que PayPal avait du mal à embaucher des filles parce que PayPal était juste un tas de nerds! Ils ne parlaient jamais aux filles. Alors, comment seraient-ils censés interagir avec elles et les embaucher?

« Aucun CEO ne devraut être payé plus de $150k par an » (dans la Silicon Valley).

« Une autre idée importante est que les gens doivent être soit pleinement dans l’entreprise soit pas du tout. »

Dilution et financement.

Bâtir une start-up de valeur est un long périple. Une question clé pour garder du pouvoir en tant que fondateur est la dilution Les fondateurs de Google avaient 15,6% de la société à l’introduction en bourse. Steve Jobs avait 13,5% d’Apple quand il y est allé au début des années 80. Mark Pincus avait 16 % de Zynga à l’IPO. Si vous avez plus de 10 % après plusieurs tours de financement, c’est en général un très bon résultat. La dilution est implacable. L’alternative est que vous ne laissez pas quelqu’un d’autre monter à bord. Il faut se rappeler que de nombreuses entreprises florissantes sont construites comme ça. Craigslist pourrait valoir quelque chose comme cinq milliards de dollars si elle était gérée plus comme une entreprise que comme une commune. GoDaddy n’a jamais eu de financement. Trilogy à la fin des années 1990 n’avait pas d’investisseurs extérieurs. Microsoft a presque rejoint ce club, il a fallu un investissement de petite taille juste avant son introduction en bourse. Lorsque Microsoft est devenue publique, Bill Gates possédait encore un étonnant 49,2 % de la société. Ainsi, la question de penser VC n’est pas du tout différente des questions sur les co-fondateurs et les employés. Qui sont les meilleurs? Qui voulez-vous ou devez-vous voir monter bord?

Le modèle VC en un mot: une loi de puissance. « En première approximation, un portefeuille de VC ne rendra l’argent que si votre meilleur investissement vaut plus que votre fonds entier. (Et l’investissement dans la deuxième meilleure entreprise est à peu près aussi rentable que depuis le numéro trois jusqu’au dernier.) »

Je n’ai pas encore lu la suite…