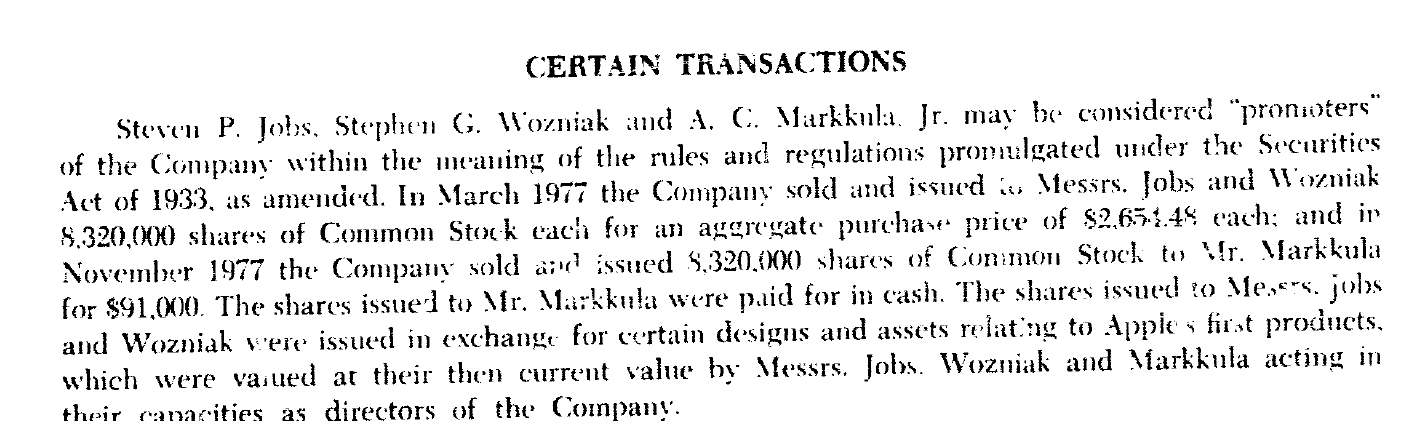

Hier, j’ai eu un bref débat sur la propriété initiale de Wozniak et Jobs dans Apple Computer. Il est vrai qu’à l’introduction en bourse, Wozniak possédait beaucoup moins d’actions que Jobs, mais cela s’explique par le fait qu’il a donné ou vendu à bas prix des actions aux employés (qu’il pensait le mériter alors que Jobs ne le pensait pas). Mais à l’origine, ils détenaient des parts égales comme le montre l’extrait du prospectus.

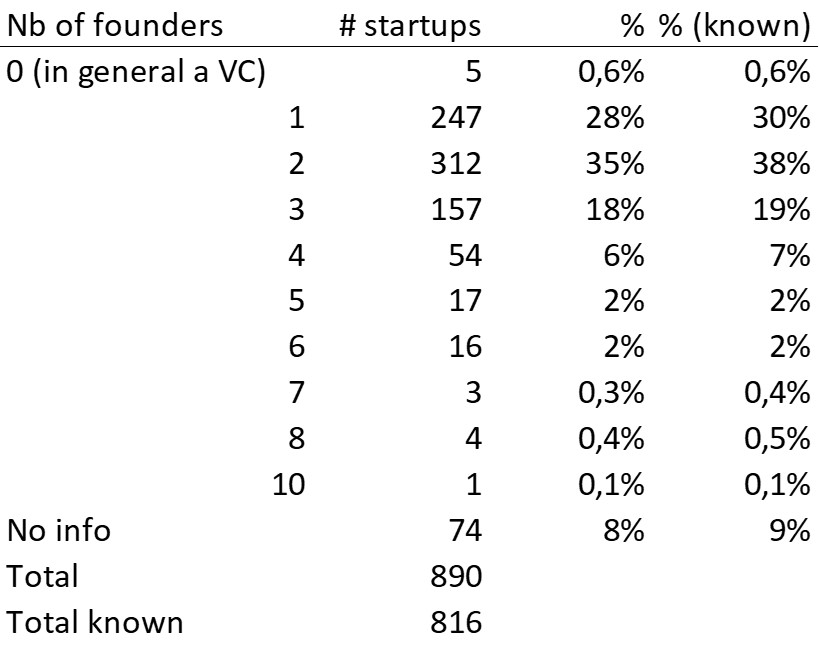

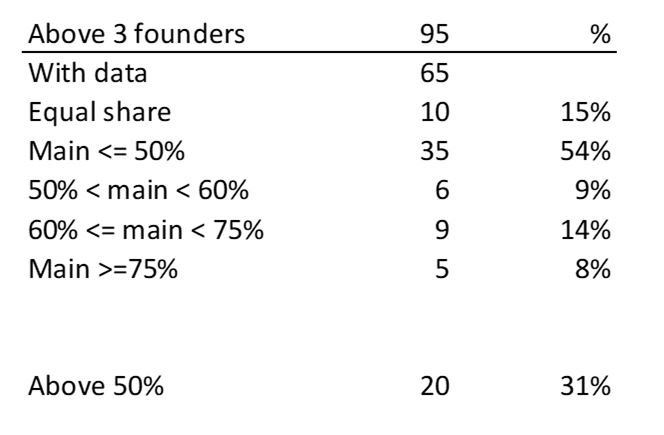

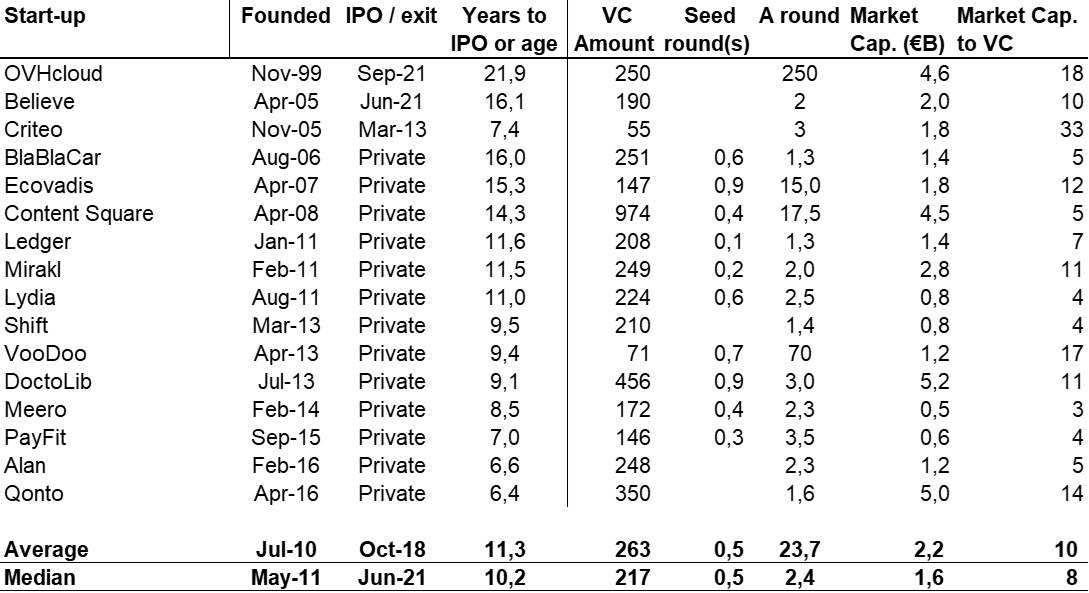

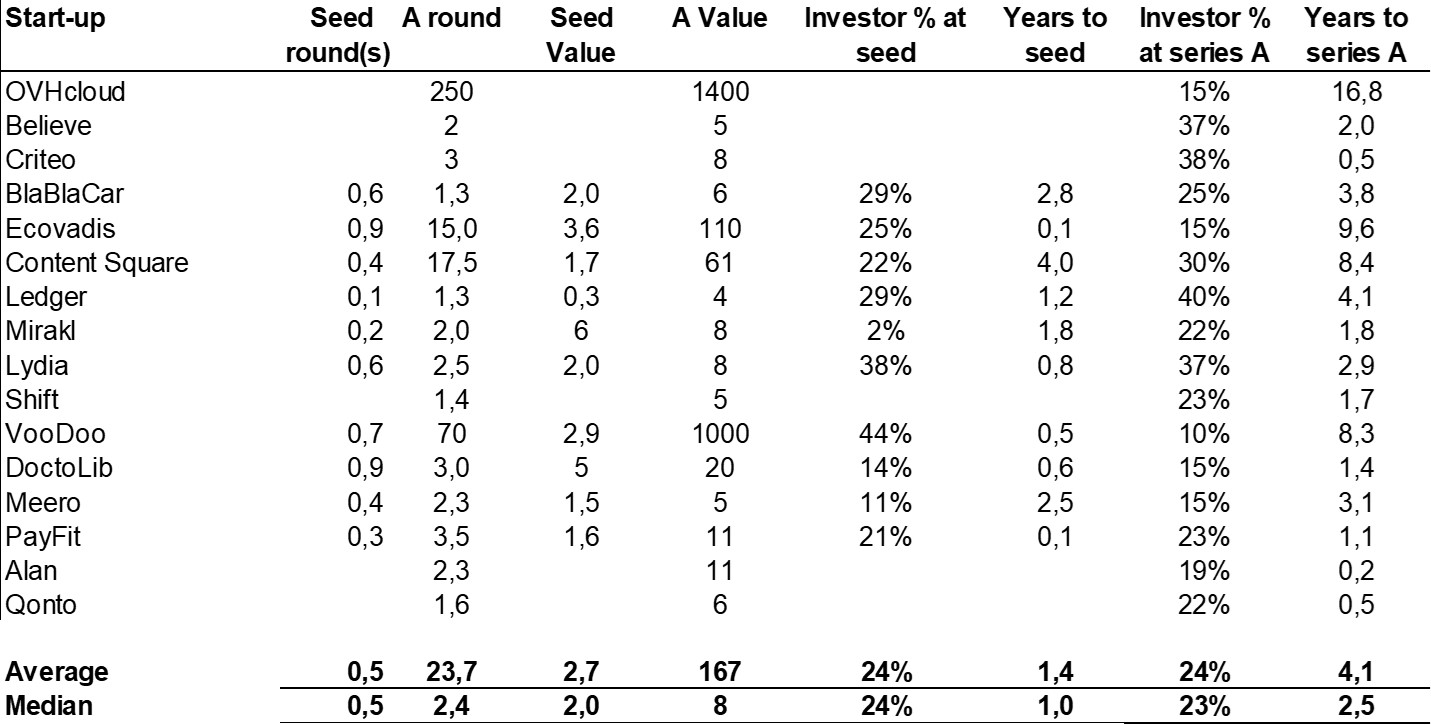

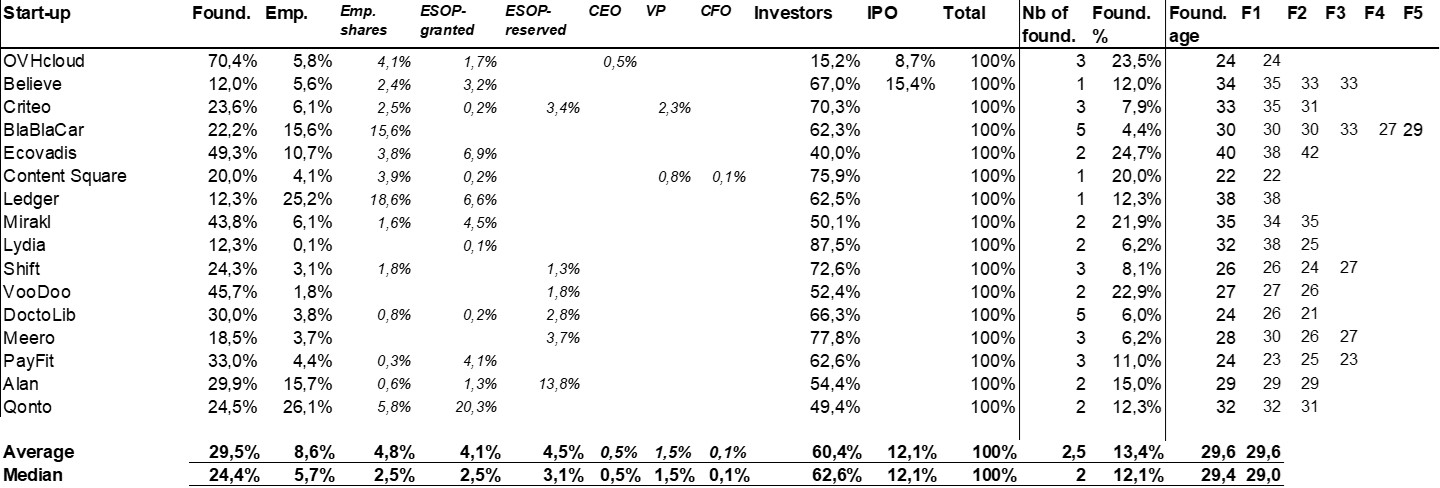

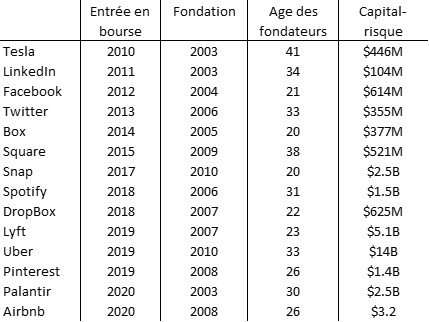

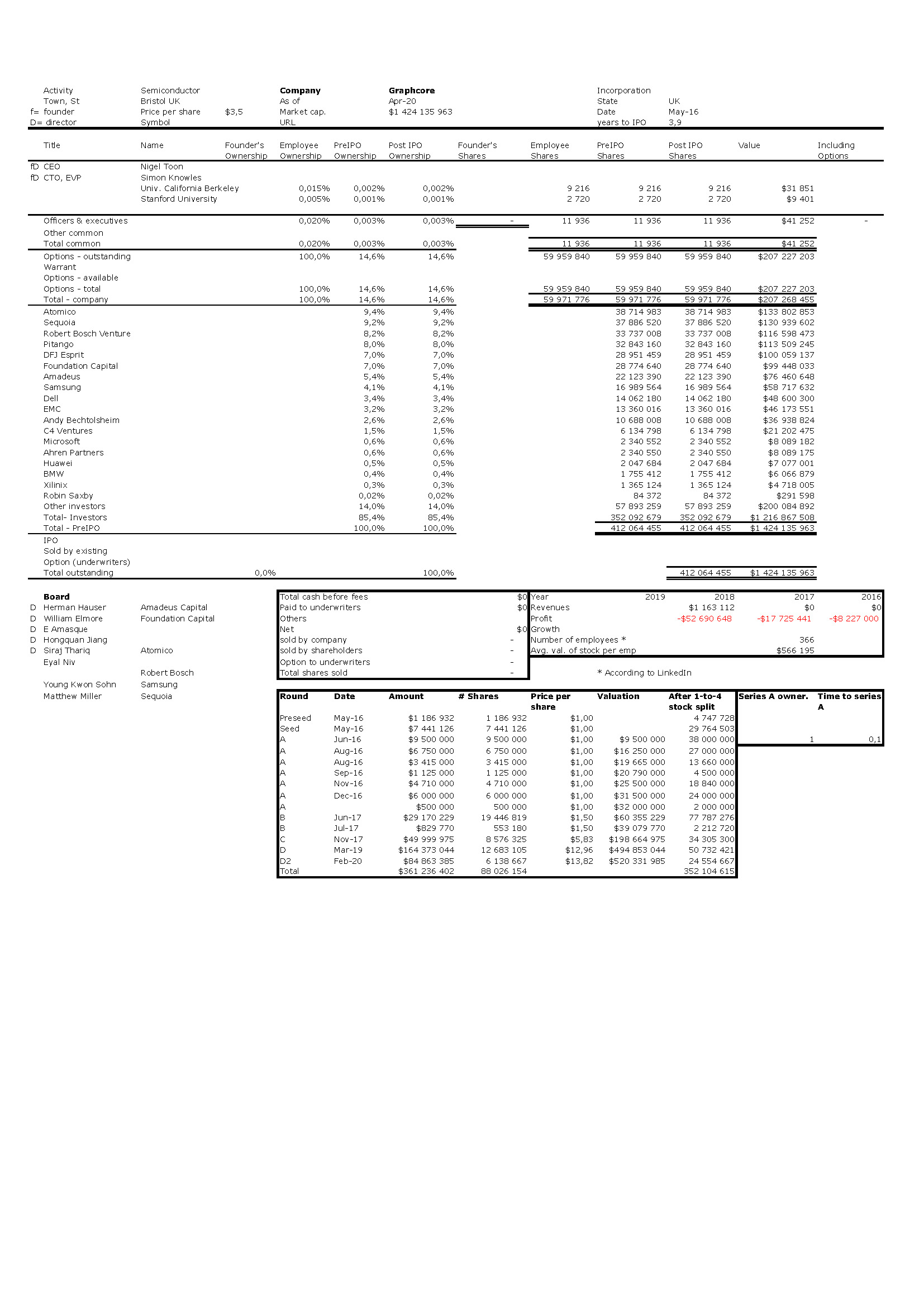

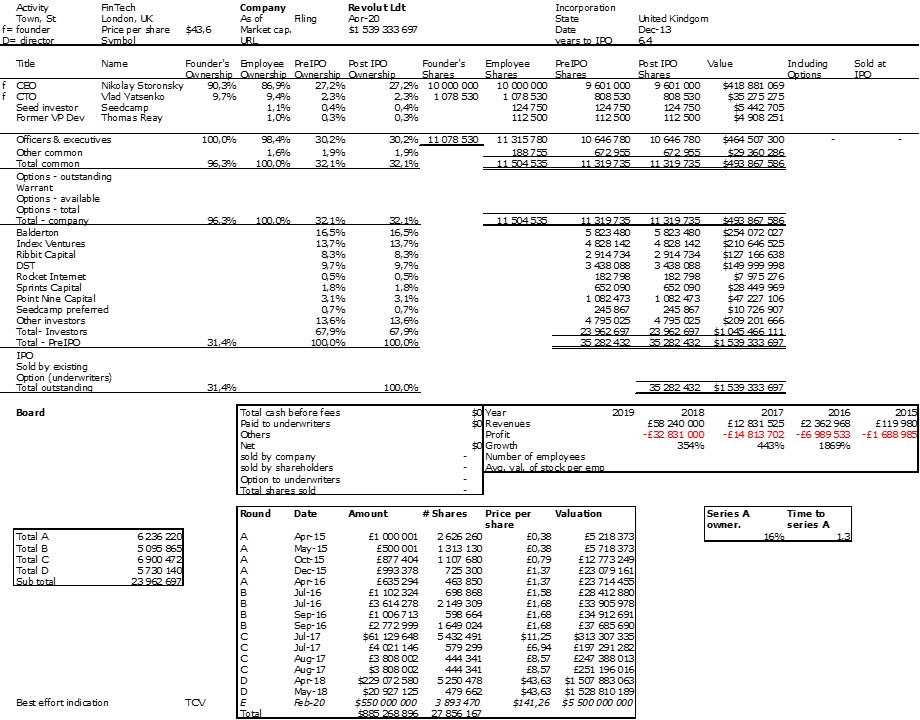

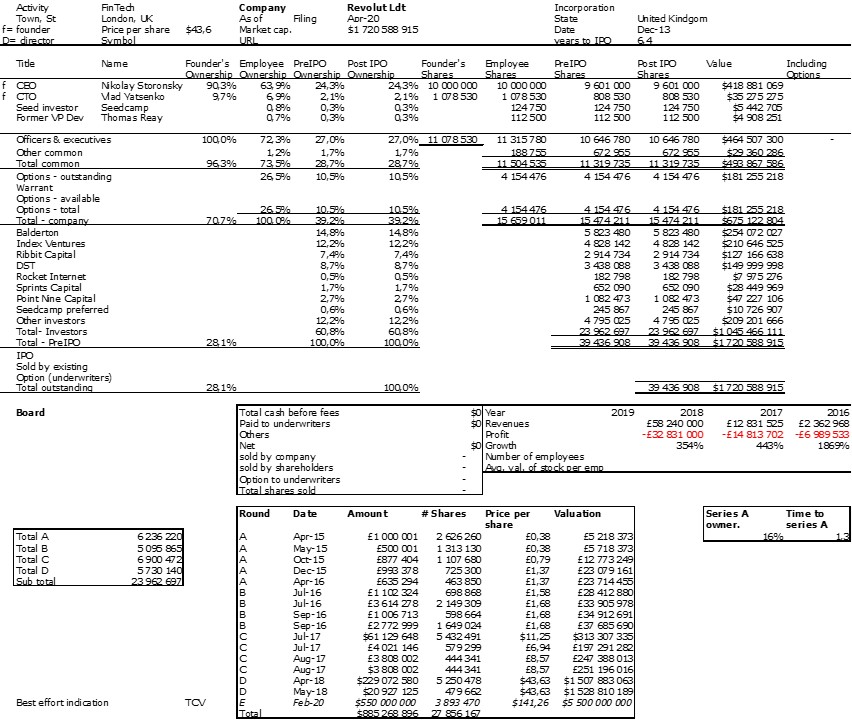

J’ai donc jeté un coup d’œil à ma base de données de startups (qui compte actuellement 890 tables de capitalisation) et j’ai analysé aux chiffres. Les voici :

Alors quelles sont les leçons ?

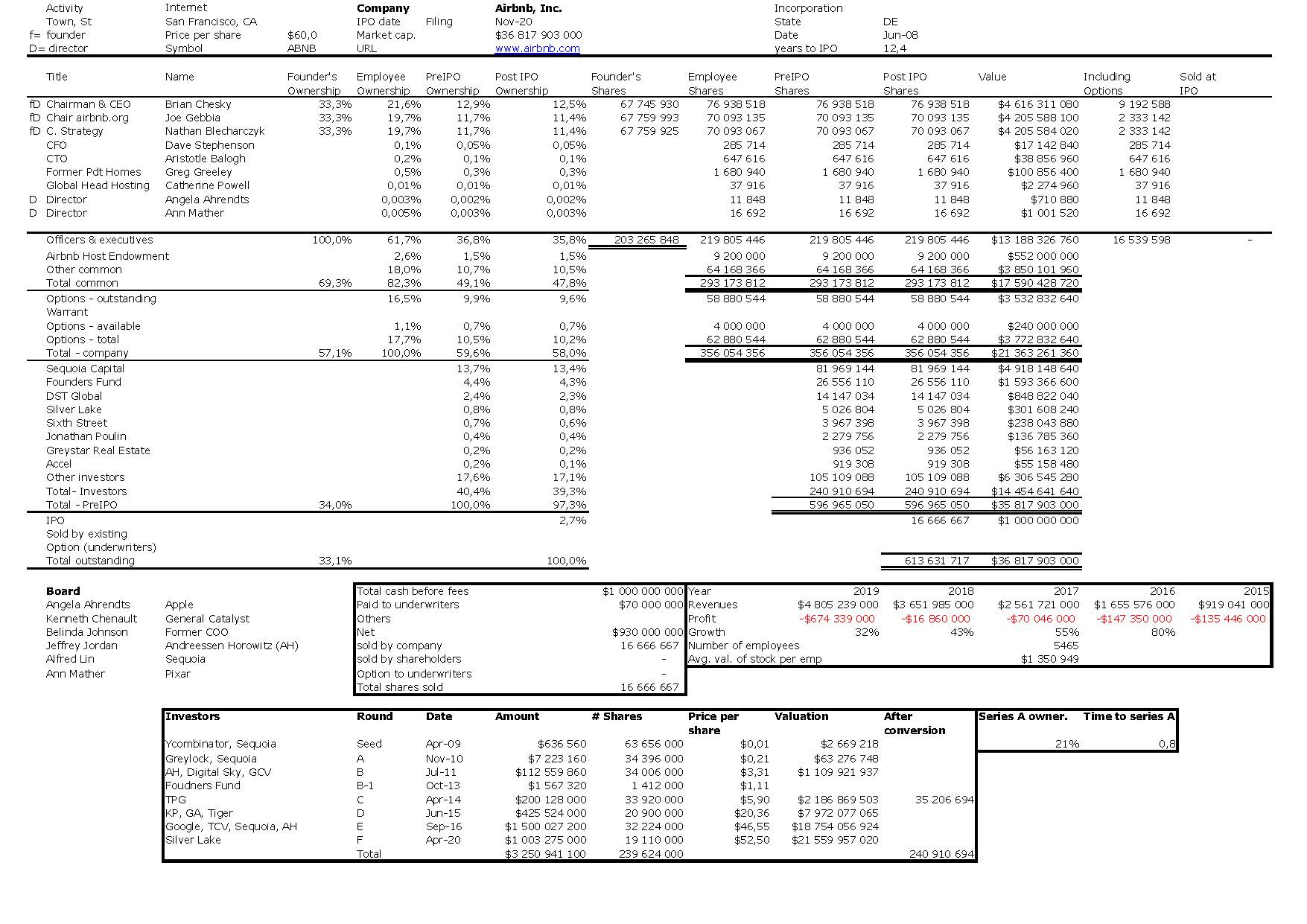

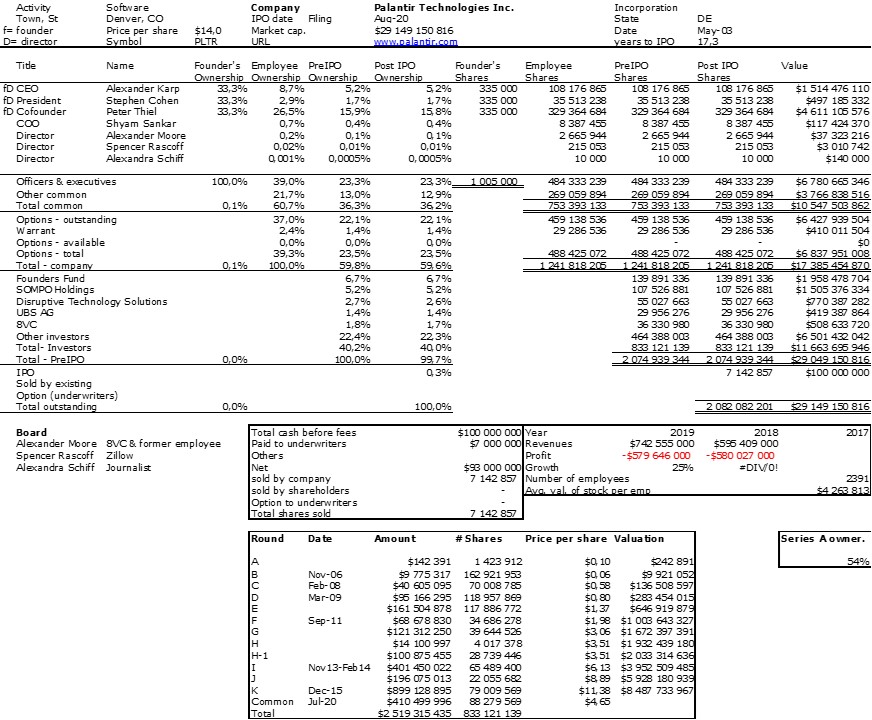

Premièrement, la majorité des startups ont entre 1 et 3 fondateurs, et 1 fondateur (contrairement à l’intuition peut-être) n’est pas si rare. Maintenant, il y a une mise en garde : l’histoire d’une startup n’est jamais entièrement connue. Apple avait initialement (et pendant 2 semaines) 3 fondateurs ! Le troisième était Ronald Wayne

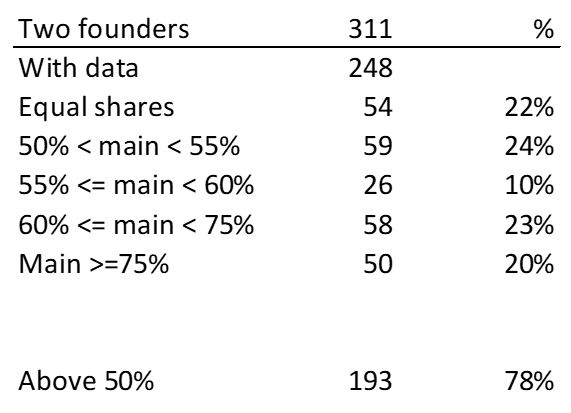

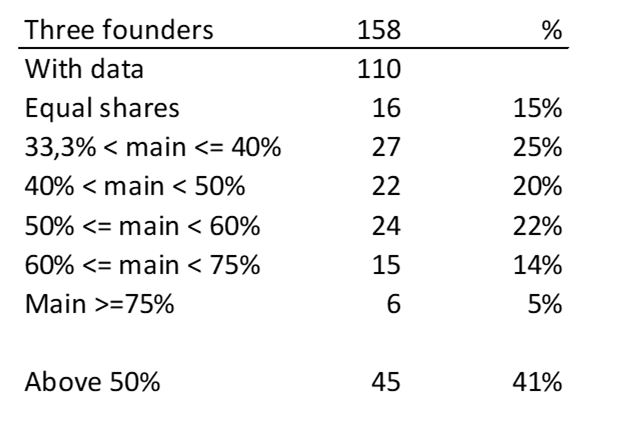

Deuxièmement, une répartition égale très minoritaire, mais elle n’est pas rare. Environ 15-20 %.

Mais cela ne signifie pas qu’un fondateur possède plus de 50 % des parts. Bien sûr oui avec 2 fondateurs. Mais pour 3 fondateurs, cela se produit dans 41% des cas. Quand il y a plus de 3 fondateurs, c’est 31% des cas. Je n’ai pas (encore) vérifié si la géographie ou les domaines d’activités ont un impact…

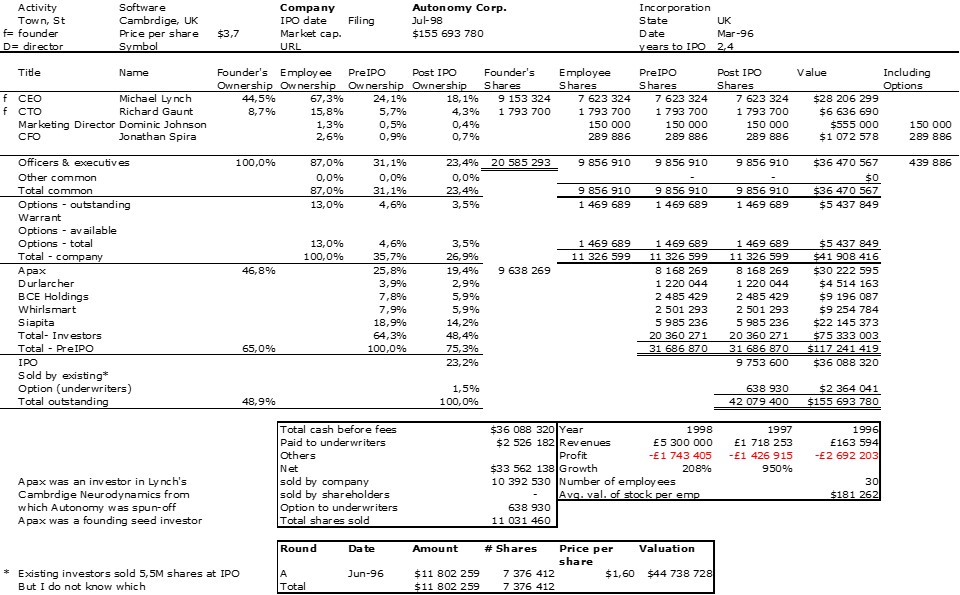

Enfin, si vous lisez ce blog, vous savez que les statistiques ne disent pas tout. Les startups sont un monde d’exceptions (et les statistiques sont rarement gaussiennes mais suivent une loi de puissance, donc attention aux moyennes et %). Par conséquent, de manière plus anecdotique, mais toujours importante, voici quelques exemples célèbres :

Startups célèbres – 2 fondateurs à parts égales

Adobe

Akamai

Apple

Atlassian

Broadcom

Cisco

Genentech

Google

Intel

Netscape

Riverbed

Skype

Soitec

Spotify

Tivo

Yahoo

Zalando

Startups célèbres – 3 fondateurs à parts égales

Airbnb

Checkpoint

Compaq

DoubleClick

Equinix

Marimba

nVidia

Palantir

Revolut

RPX

WeWork

Startups célèbres – plus de 3 fondateurs à parts égales

AMD

Regulus

ROLM

Xiaomi

Startups célèbres – fondateurs à parts non égales

Cypress

DropBox

Etrade

Eventbrite

Facebook

Lyft

Microsoft

Mysql

Oracle

Pinterest

Salesforce

Sun Microsystems

Twitter

Uber