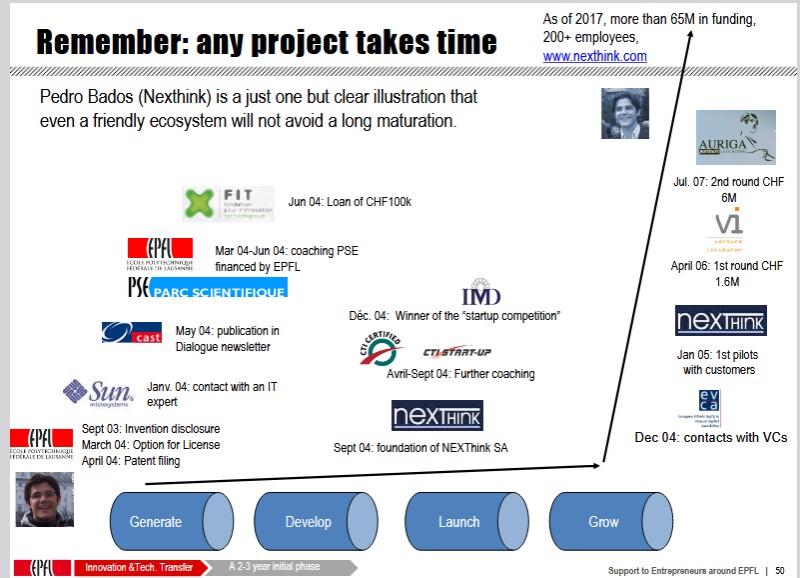

Cela n’arrive pas si souvent dans une vie [1] alors cela mérite une pause : Nexthink, spin-off de l’EPFL, vient d’être rachetée pour 3 milliards de dollars [2], vous avez bien lu, 3 billions dollars !! Certes Nexthink n’est plus toute jeune , elle a été fondée en septembre 2004 entre autres par Pedro Bados venu (faire, je crois, un stage de master dans le cadre du programme Erasmus) dans le laboratoire d’intelligence artificielle. L’IA n’était pas à l’époque ce qu’elle est devenue aujourd’hui. Il était question de méthodes bayésiennes… la chance, le hasard ont fait que j’ai alors rencontré Pedro pour analyser la propriété intellectuelle qu’il avait générée et ce qui pourrait en être fait. Pedro souhaitait vendre le brevet que l’EPFL avait déposé et lorsqu’il a découvert qu’il n’intéressait pas autant qu’il l’aurait imaginé, je lui ai dit pourquoi pas une startup ? Ce fut mon rôle principal. Je l’ai aussi aidé aussi à structurer le deal initial, je veux dire avec qui il travaillerait, au sein de l’EPFL et à l’extérieur et à quelques mises en relation à l’époque. Comme le disent les anglo-saxons, The rest is history !

Pedro est devenu une figure discrète mais incontournable de l’écosystème suisse [3]. Il fut notre invité dès 2006 pour les ventureideas avec Jordi Montserrat.

Voici des notes prises à l’époque sur sa présentation (pdf).

NEXThink notesIl a aussi donné une belle interview il y a 10 ans au journal Le Temps: Personne n’est prêt à devenir entrepreneur

J’ai vécu de très belles choses dans la recherche entre Paris et Stanford, dans le capital-risque avec Index Ventures puis à l’EPFL pendant 15 ans et depuis 6 ans à Inria. Nexthink restera une de mes plus belles histoires professionnelles et j’espère en vivre quelques autres. Comme je l’avais dit il y a 15 ans, ma passion professionnelle est d’encourager ces aventures (voir l’entretien de Stanford [4]) : « A love of entrepreneurship, a passion that I took back home to Europe after studying here [at Stanford University]. I want to see a more entrepreneurial culture there and I am working in more than one way to effect that change. » (L’amour de l’entrepreneuriat, une passion que j’ai ramenée en Europe après mes études. Je souhaite y voir se développer une culture entrepreneuriale plus affirmée et je m’y emploie de différentes manières.)

Quelques notes :

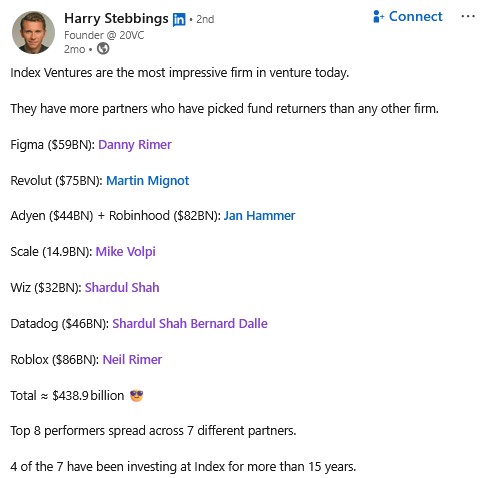

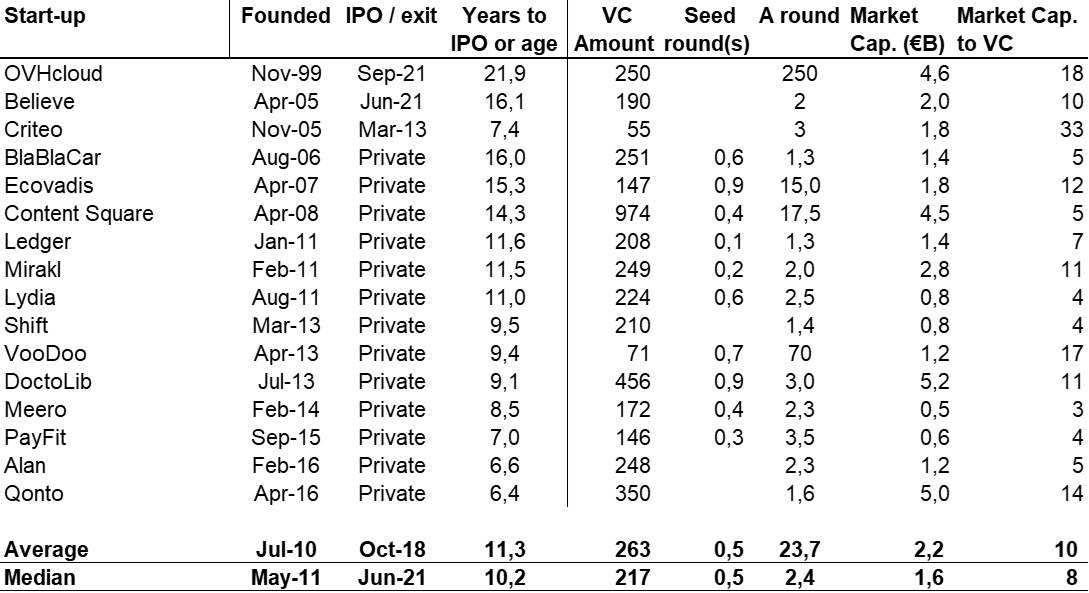

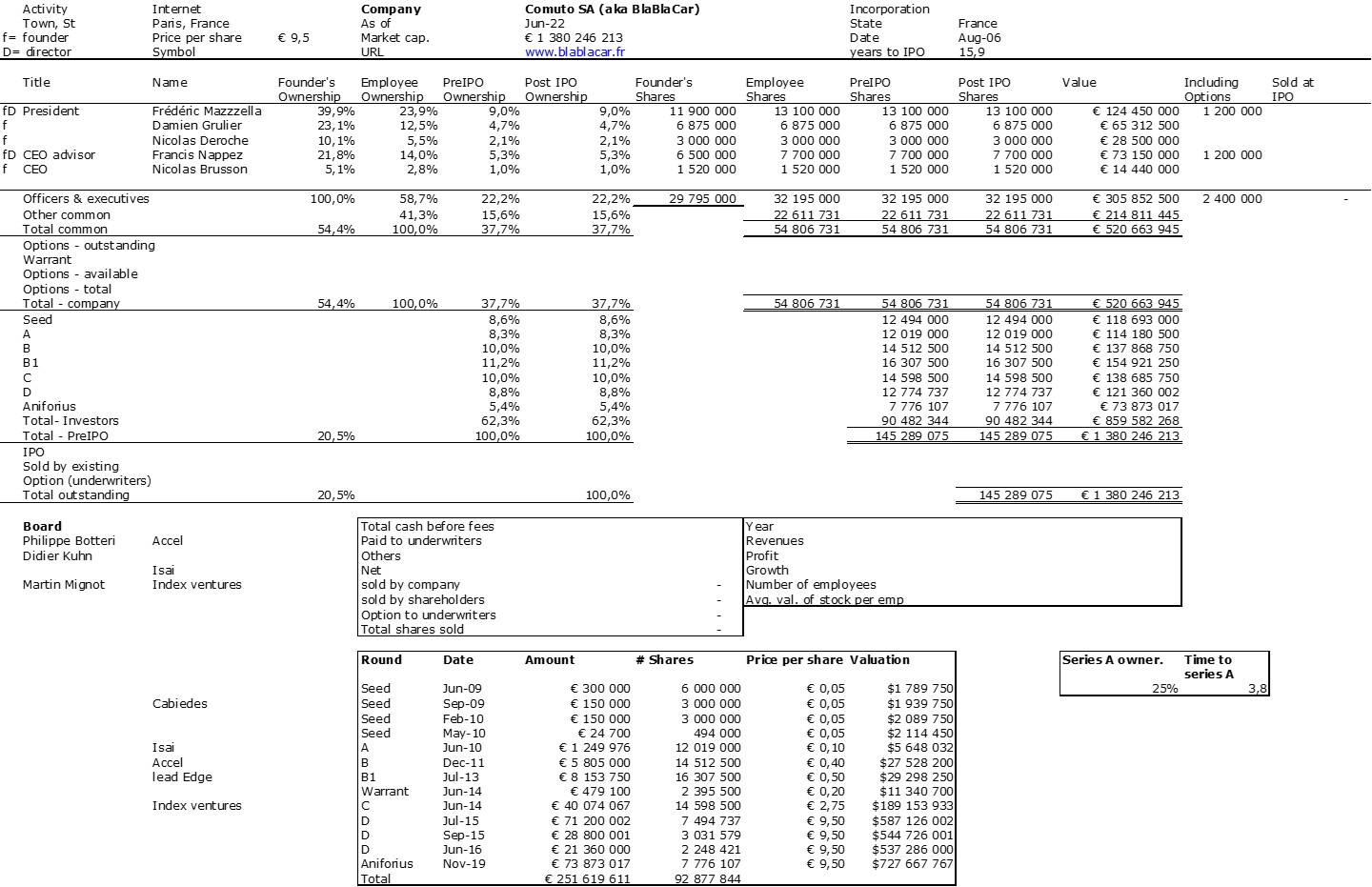

[1] J’ai été frappé il y a quelque temps par ce post sur Index Ventures et ses performances stratosphériques :

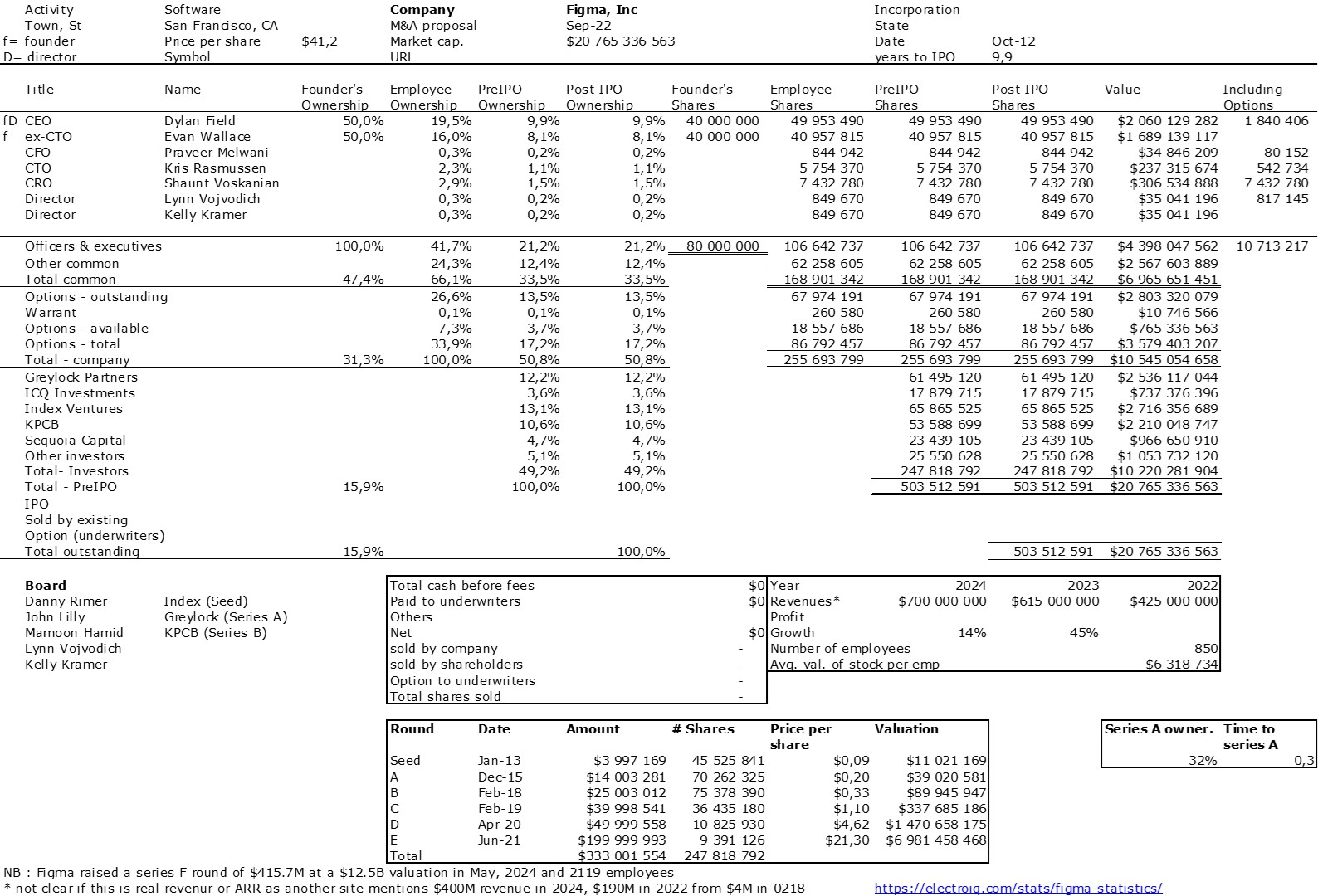

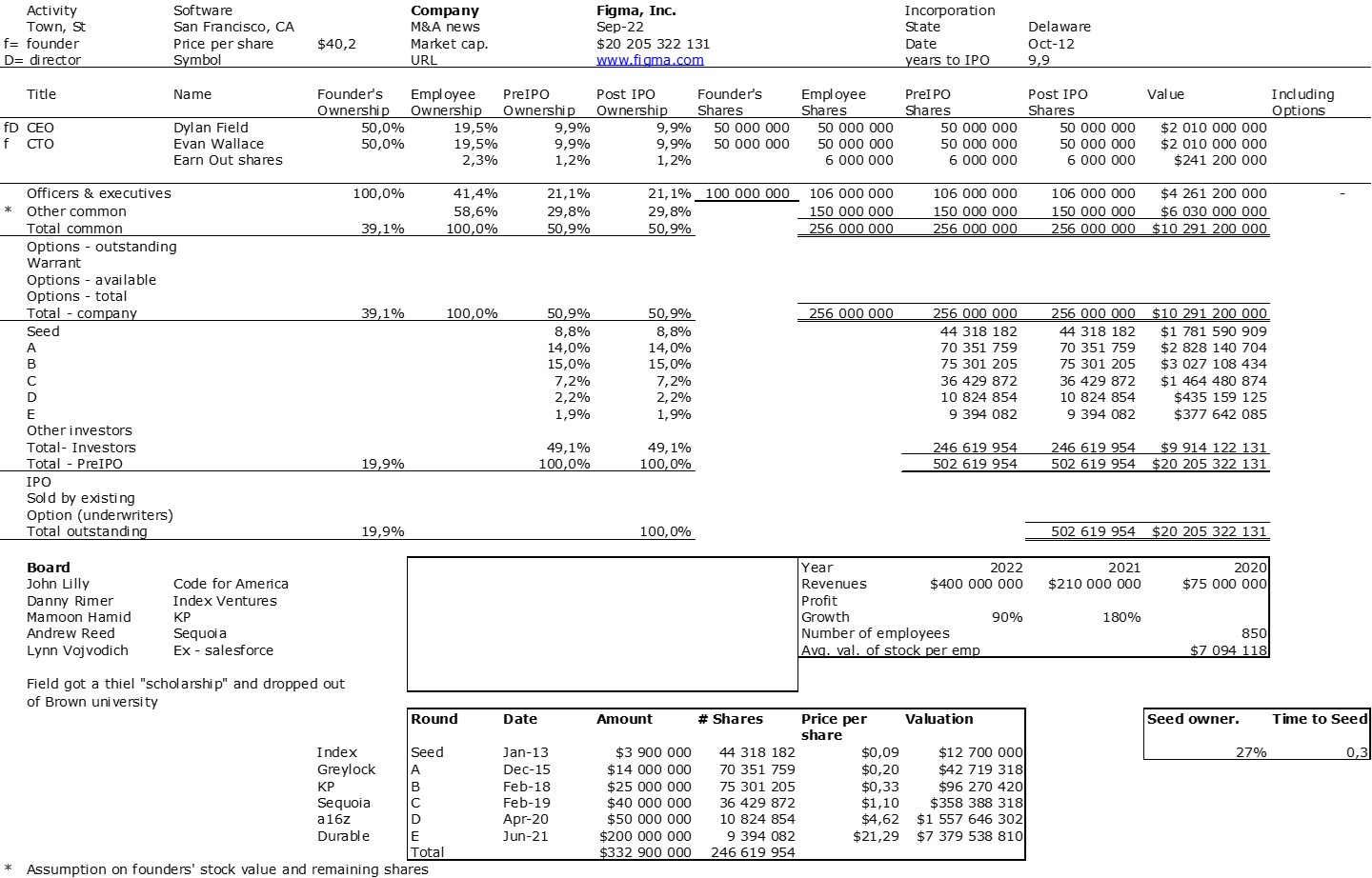

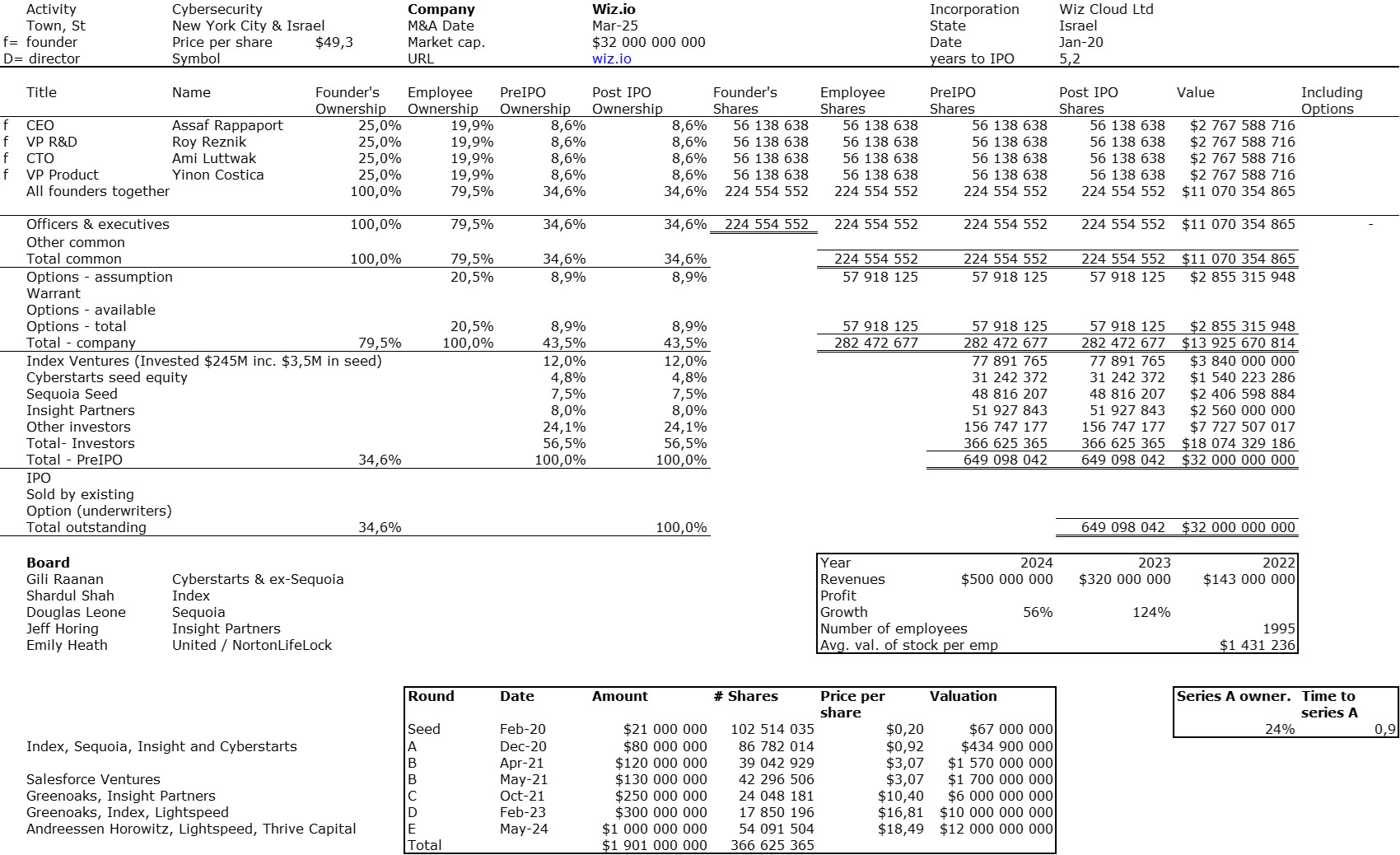

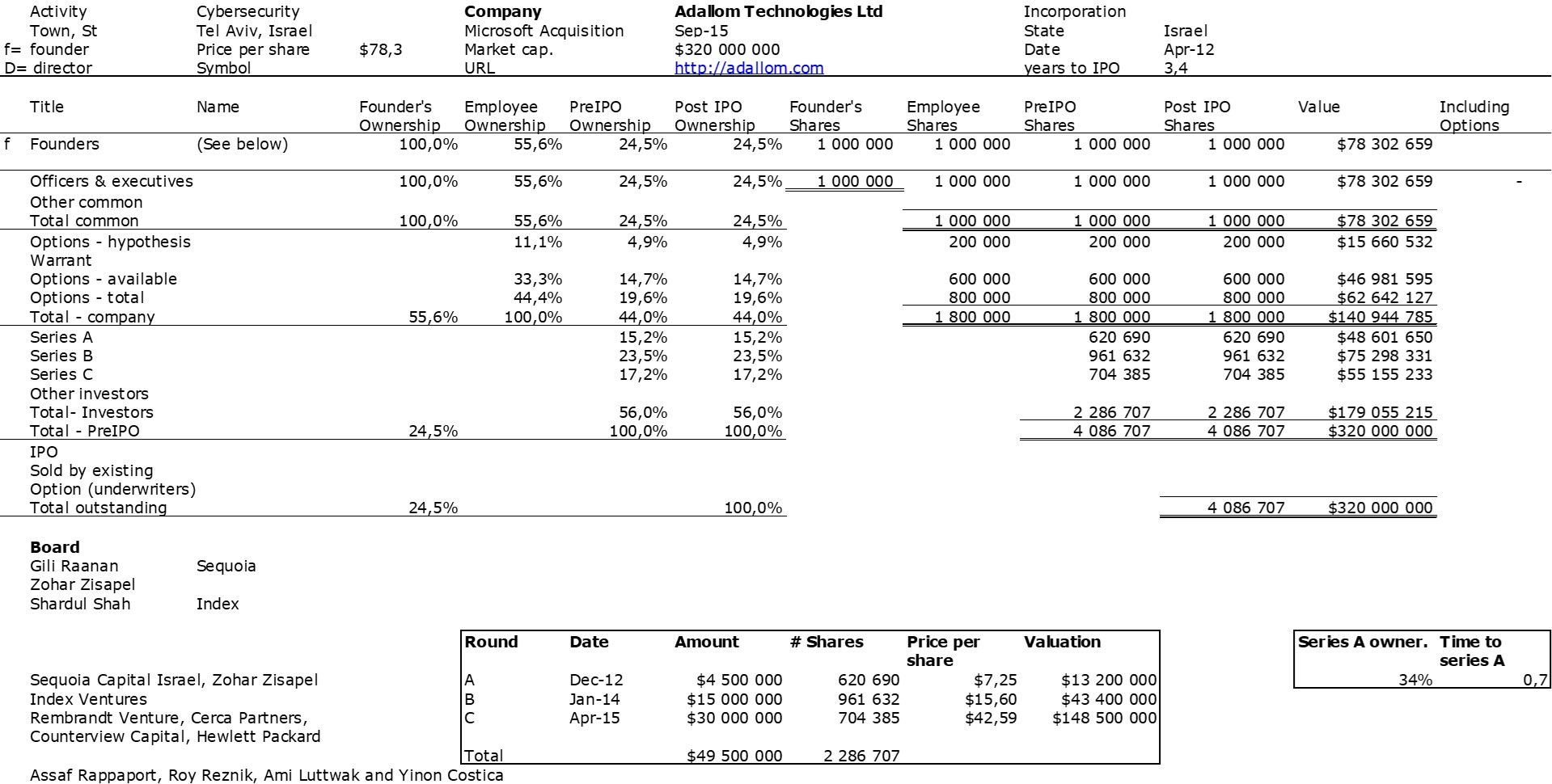

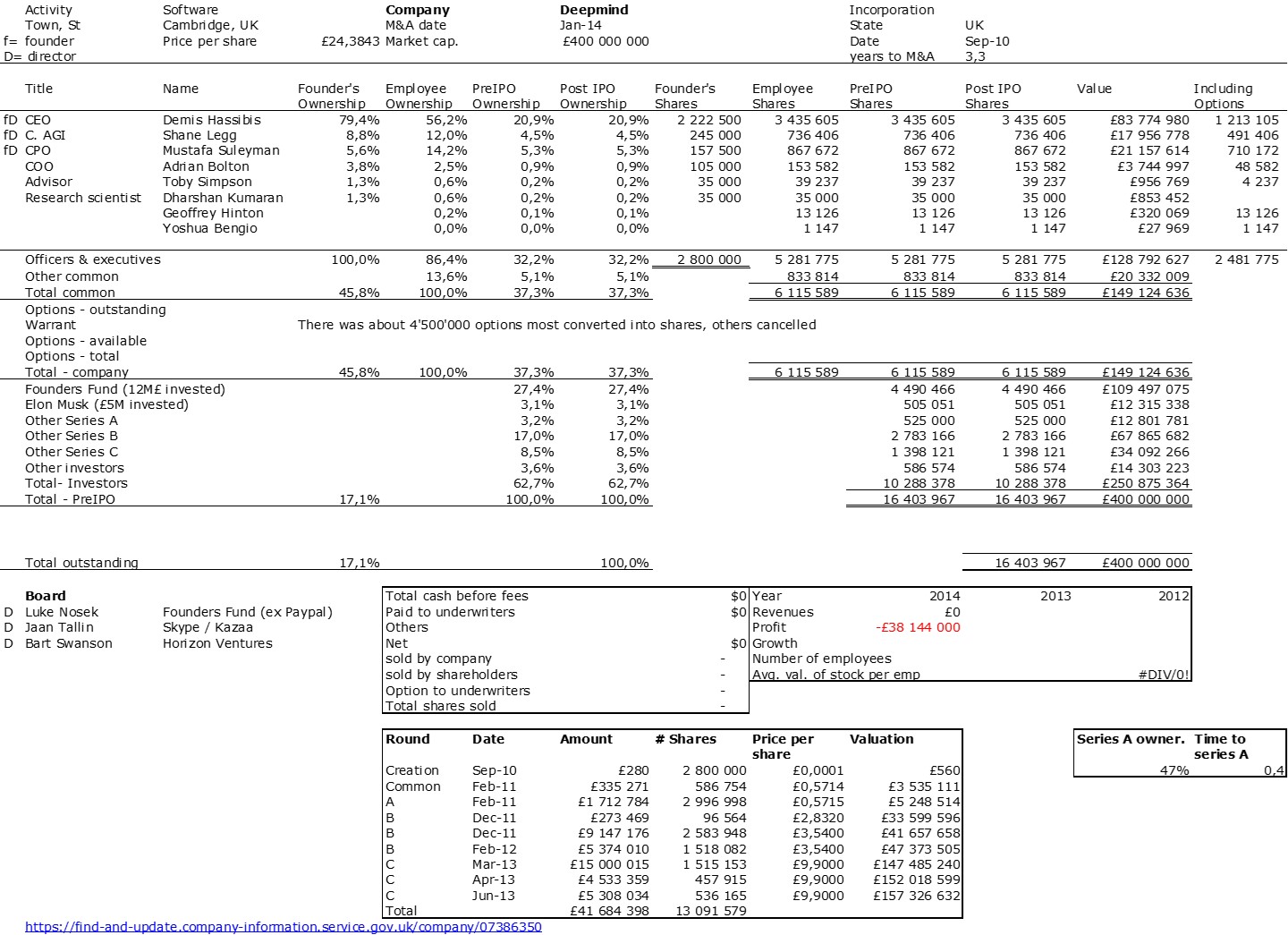

8 startup qui dépassent les $10B en sortie : Figma – $59BN, Revolut – $75BN, Adyen – $44BN, Robinhood – $82BN, Scale – $14.9BN, Wiz – $32BN, Datadog – $46BN, Roblox – $86BN. Alors pour Index que représente $3B? Et je n’ai pas la liste de leurs exits au dessus du milliard. J’ai le souvenir de Virata, Numerical technologies, The Fantastic Corporation et Skype avant 2005. Je vais peut-être leur demander !

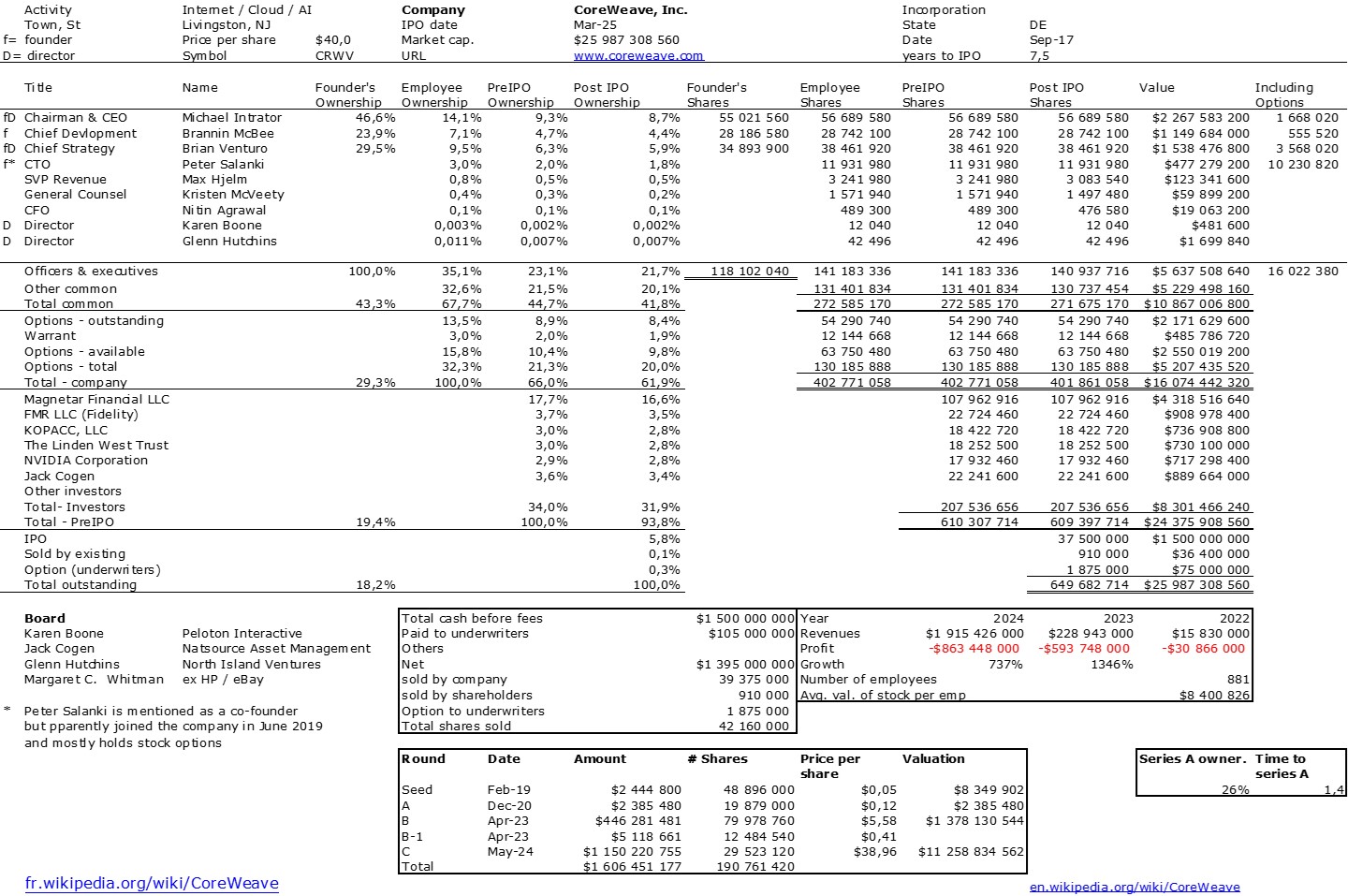

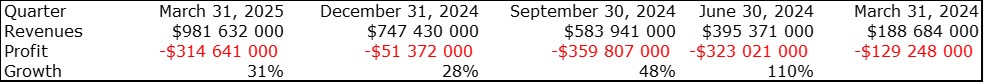

[2] Autres actualités et archives : ce que j’ai trouvé en ligne concernant l’acquisition de Nexthink : principalement des publications LinkedIn de ses fondateurs et investisseurs, ainsi que des articles de presse.

Nexthink News autour acquisition

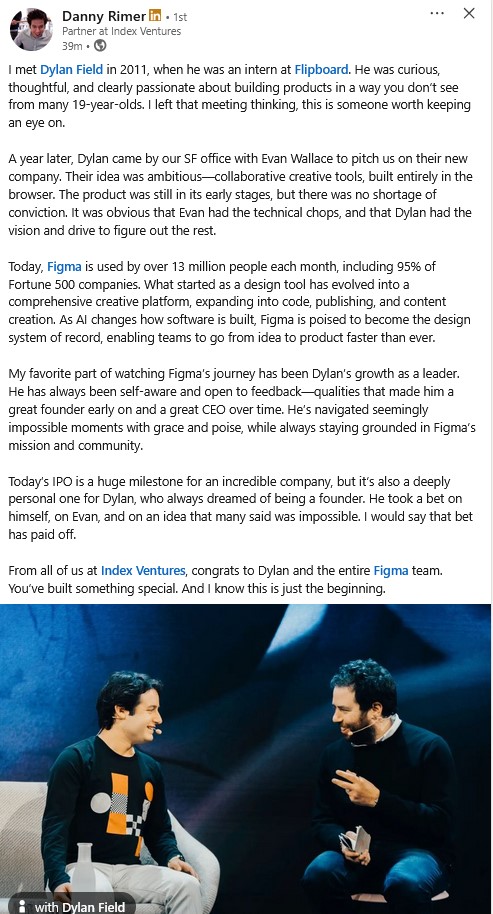

Neil Rimer (Index Ventures) et Pedro Bados, je ne sais pas exactement où ni quand.

[3] Une présentation à l’EPFL avant 2010 mentionnant Nexthink.

a3angels10-herve_lebert-innogrants[4] Grâce à mon moteur de recherche préféré, voici un échange sur ce que je pensais des startups et de la Silicon Valley en 2008, lors d’un entretien pour la faculté d’ingénierie de Stanford où je mentionnais également Nexthink. Je ne suis pas sûr que les choses aient beaucoup changé…

Stanford HL