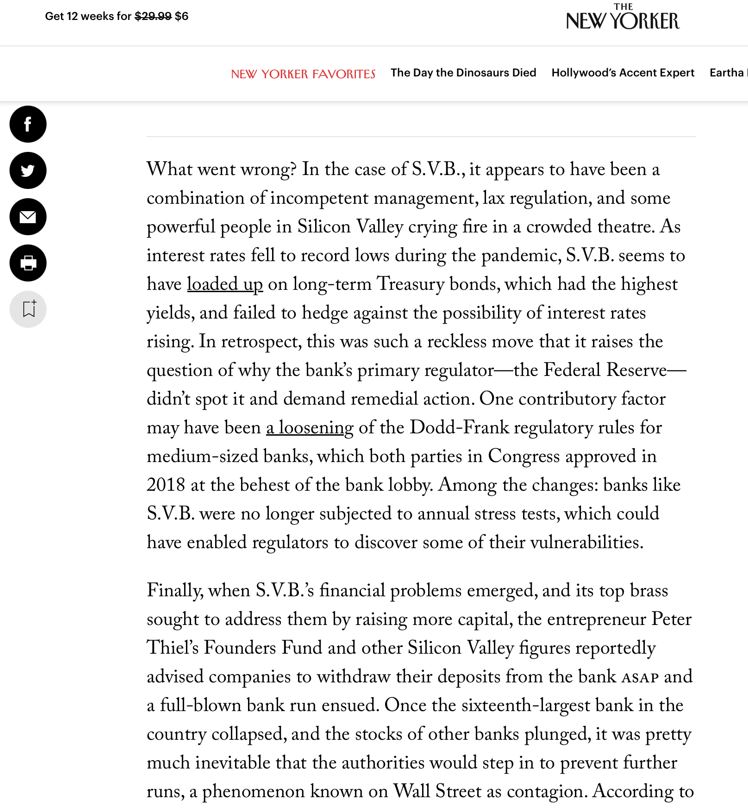

A l’heure où la Silicon Valley semble plus puissante que jamais, où les GAFA et autres atteignent des valeurs difficiles à imaginer il y a encore quelques années, à l’heure où l’Intelligence Artificielle semble en effrayer plus d’un et en fasciner d’autres avec d’énormes levées de fonds pour l’openAI (10 milliards de dollars) ou Inflection AI ($1B) [sans oublier le français Mistral AI ($100M)], pourquoi voudrais-je parler de la mort de la Silicon Valley ?

La naissance et la croissance de la Silicon Valley

Avant de creuser plus loin, vous voudrez peut-être regarder la courte vidéo ci-dessus. Et au fait, quand est née la Silicon Valley ? Je prétends toujours que c’était en 1957 avec la fondation de Fairchild (La première start-up à 1000 milliards de dollars) et de l’industrie du semi-conducteur. C’est probablement un peu plus complexe comme vous le verrez dans la vidéo.

Maintenant, la figure ci-dessus ne contredit pas que la Silicon Valley a commencé vers cette année-là, mais la région était déjà développé avec les micro-ondes et des tubes de puissance, principalement pour des applications militaires, avec des sociétés telles que Litton Engineering Labs (1932), Hewlett-Packard (1939) ou Varian Associates (1948). J’ai copié la figure d’un livre que j’ai trouvé dans mes archives (mais que je n’ai pas encore lu – je ferai peut-être avec un autre article de blog) : Making Silicon Valley – Innovation and the Growth of High Tech, 1930-1970 par Christophe Lécuyer.

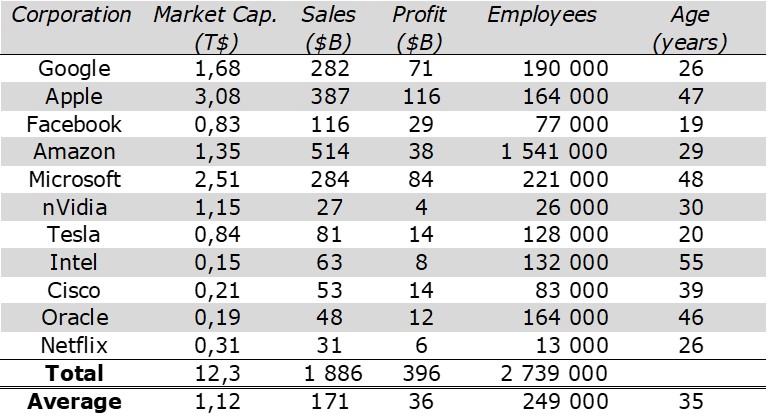

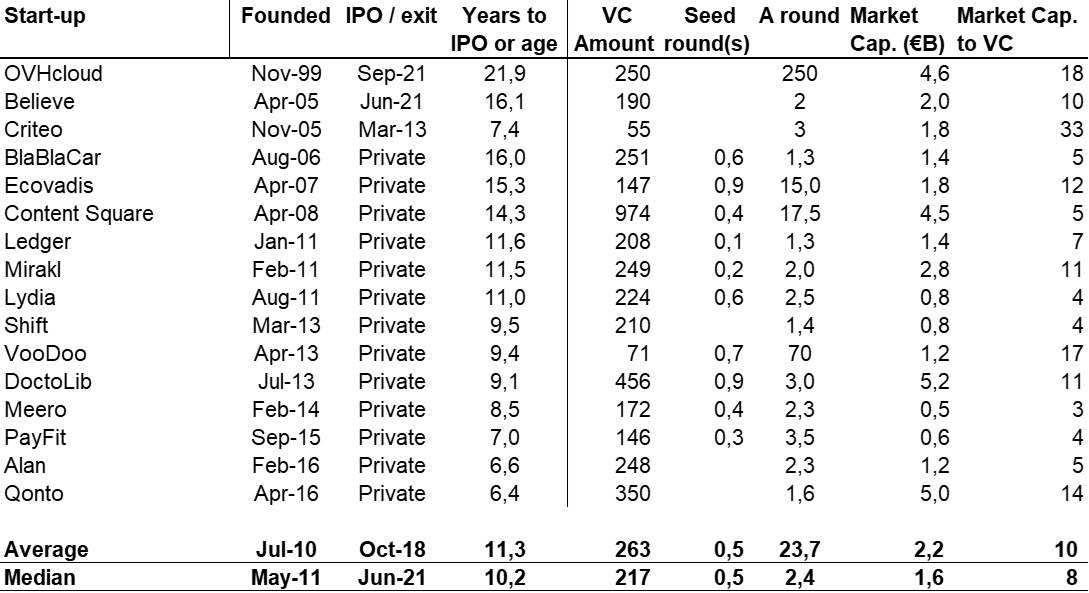

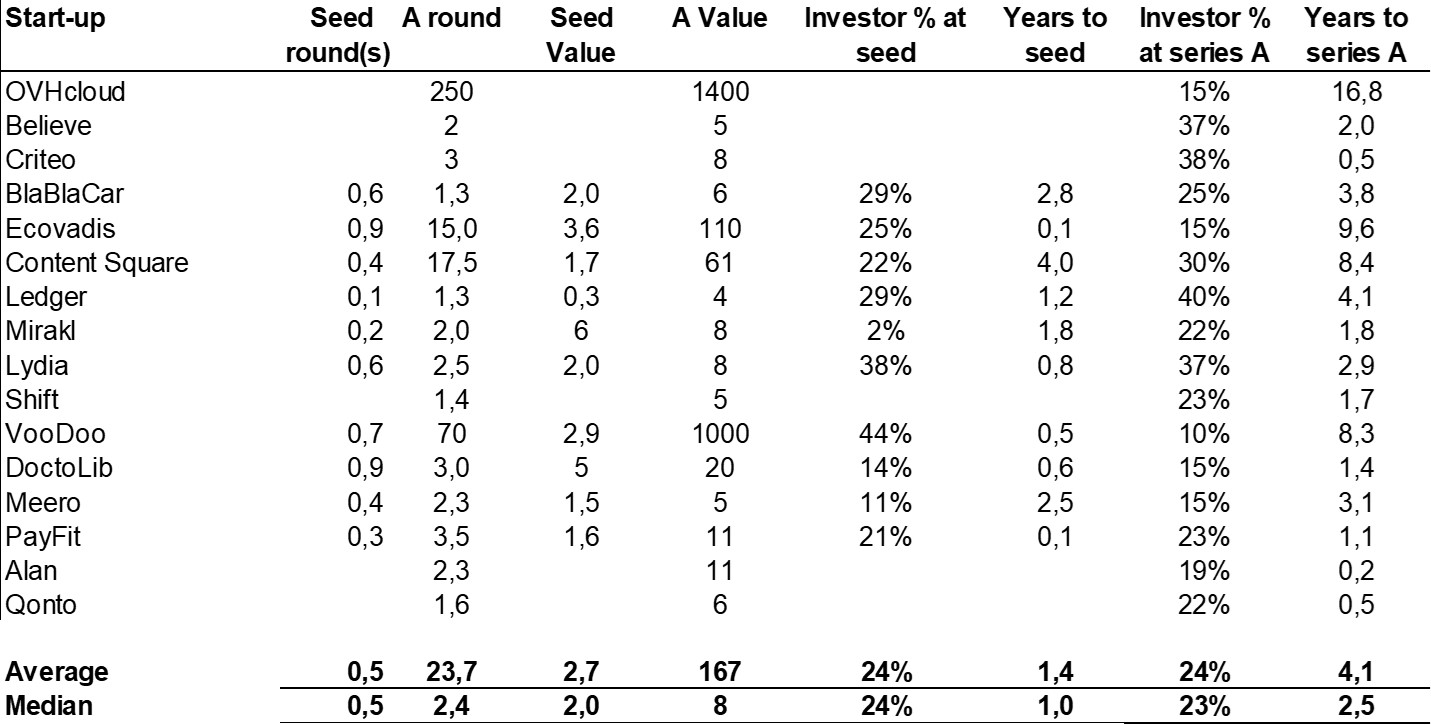

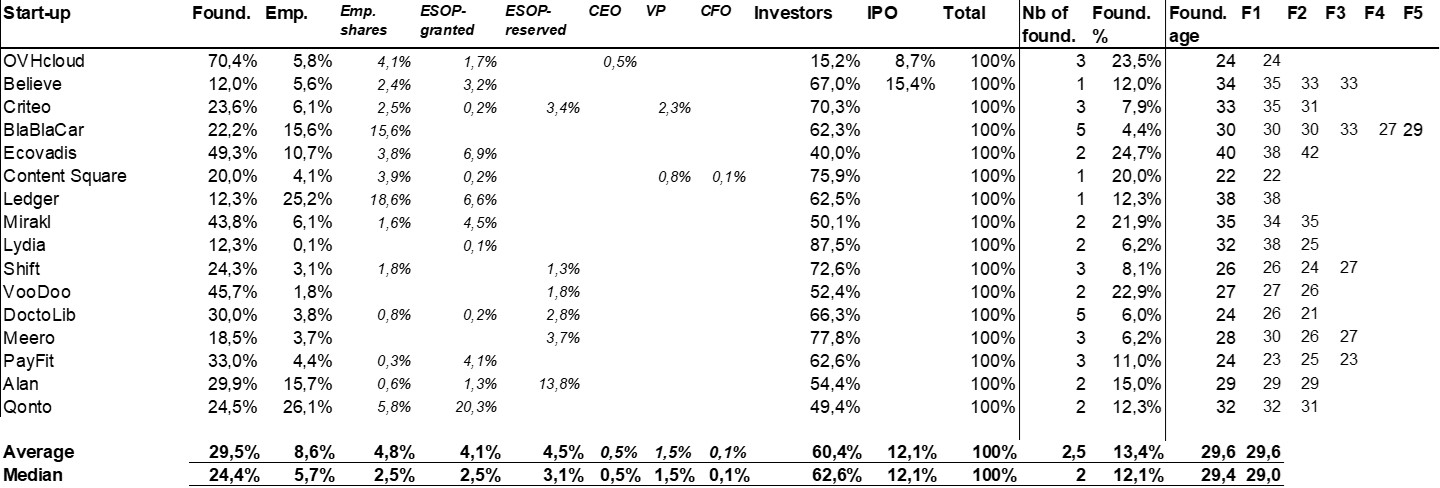

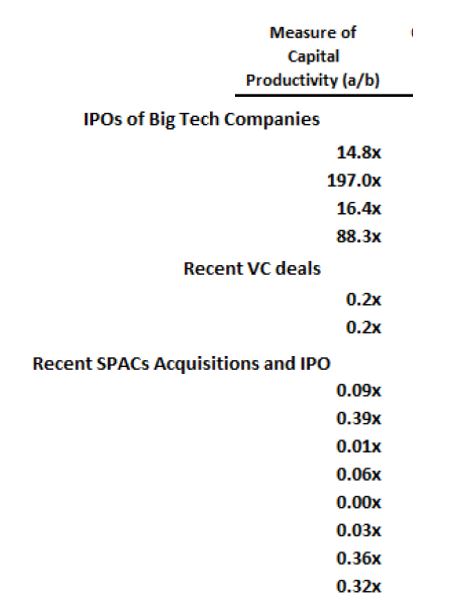

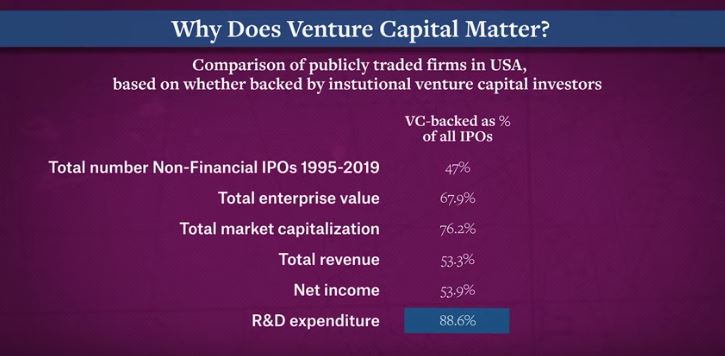

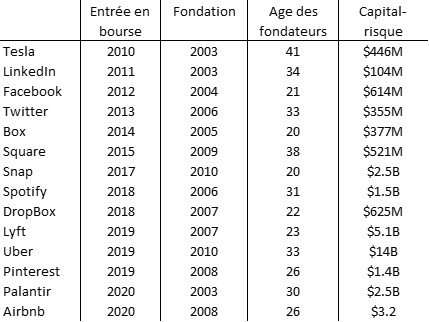

Assez avec l’Histoire et retour au présent. Si vous n’êtes pas convaincu par la puissance de la Silicon Valley, jetez un œil au tableau ci-dessous. Même si je suis conscient que Microsoft et Amazon, ni Tesla non plus, n’appartiennent pas géographiquement à la Silicon Valley, ils en font certainement partie d’un point de vue culturel. Et c’est pourquoi je parle de la mort de la Silicon Valley. D’un point de vue culturel.

La mort de la Silicon Valley d’un point de vue culturel

Il y a quelques jours, des amis du FMI m’ont envoyé des articles sur le départ à la retraite de Michael Moritz. Je ne serais pas surpris que vous ne le connaissiez pas, même si j’ai cité son nom sur ce blog dans le passé. Il était capital-risqueur et les capitaux-risqueurs ne sont pas les héros de la Silicon Valley. Bob Noyce, Steve Jobs, Larry Page et Sergey Brin l’étaient. Elon Musk probablement plus. « Regardez autour de vous qui sont les héros. Ce ne sont pas les avocats, ni même les financiers. Ce sont eux qui créent les entreprises » (voir ici).

Sa page Wikipédia anglaise mentionne « En juillet 2023, Moritz a quitté Sequoia après près de quatre décennies. » Il y est ajouté également que « ses investissements dans les sociétés Internet incluent Google, Yahoo!, […] PayPal, Webvan, YouTube, eToys et Zappos. » On peut aussi lire un article sur Techcrunch, Michael Moritz moves on, book-ending a long chapter at Sequoia Capital.

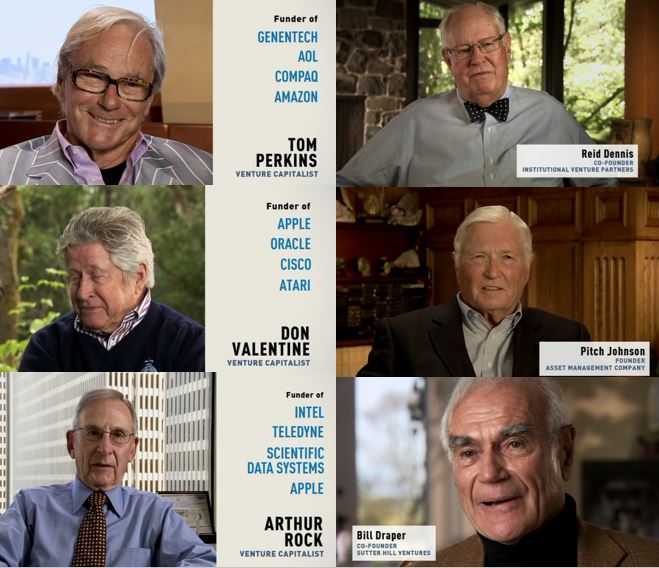

Moritz fait partie d’une longue liste d’investisseurs qui ont décidé de prendre leur retraite. La première génération a cessé d’être active il y a longtemps (Arthur Rock, Don Valentine, Tom Perkins et Eugene Kleiner font partie de cette liste) et la deuxième génération disparaît également (John Doerr qui a co-investi avec Moritz dans Google et siégeait avec lui au conseil d’administration de l’entreprise, a également pris sa retraite). Tous ces inconnus ont contribué à bâtir la Silicon Valley en soutenant financièrement les entrepreneurs les plus célèbres.

Ce n’est pas la première fois que j’exprime des doutes sur la Silicon Valley :

– une série de 3 articles sur Optimisme et désillusions dans la Silicon Valley en janvier 2023,

– un article de septembre 2021, La Silicon Valley aura bientôt 65 ans. Devrait-elle être mise à la retraite ? avec des références à Silicon Valley 2018: Les libertariens ont remplacé les hippies,

– ou les plus anciens (2013) Les promesses de la technologie. Décevantes ? et Les péchés capitaux de la Silicon Valley.

Il est vraiment étrange qu’une région puisse continuer à être aussi innovante depuis plus de 60 ans. Et cela continuera probablement pendant un certain temps. Ce qui est moins clair, c’est la continuité de cette culture unique qu’Olivier Alexandre a brillamment décrite dans son récent livre, La Tech.

Nous verrons…