Je profite à nouveau de questions qui me sont posées pour écrire un post (après celui sur l’impact de la personnalité des fondateurs sur le succès des startups). J’aurais pu intituler ce poste « qu’attendent les investisseurs ? », j’aborde un peu les deux sujets. Cette fois, je copie une partie du message que j’ai reçu :

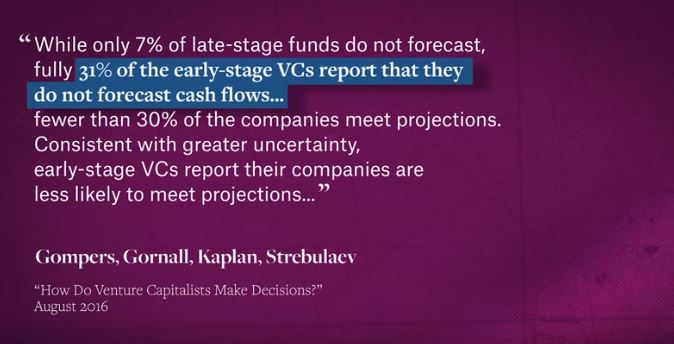

Contexte : Juste histoire de partager avec toi la dynamique d’investisseurs (très early stage) qui tournent autour de mon projet. J’ai reçu 10+ sollicitations, parfois d’investisseurs qui veulent faire un call de prise de contact (pour suivre l’évolution dans 6 mois typiquement). Certains affichent leur investment thesis upfront (attentes parfois stratosphériques). J’essaie de ne pas perdre trop de temps avec de telles sollicitations, pour focus sur mon produit (et product-market-fit, *la priorité* !), mais que penses-tu de cette typologie d’investisseurs ? Très early, qui favorisent la page blanche au PMF mais avec des attentes énormes (100x potential ROI).

(Je sais que plusieurs porteurs vivent un peu la même chose en ce moment). J’imagine mal comment un founder peut sereinement chercher son PMF en ayant onboardé ce type de VC et sous leur pression (100x et non pas 10 ou 20x !)…

Questions :

1) Sont-ils intrinsèquement plus ou moins mauvais que les financeurs plus « courants » (5x- 7x sous ~5ans, ou 10x sous 7-10ans) ? (Je grossis le trait exprès, bien sûr).

2) L’alternative à moins forte pression serait une collection exclusivement constituée de BAs et/ou BA-Networks, mais l’absence d’institutionnels en SEED donne-t-elle un mauvais signal aux VCs? Signe de trop peu d’ambitions? de potentiel manque d’attractivité initiale ?

3) Il y a une forte tendance à de « leaner startups » qui donnent de moins en moins d’equity en pre-seed / seed (y compris à YC). Les institutionnels veulent pourtant souvent une part à double-digit equity. Quelle est ta vision / ton expérience en VCs Européens ? Is leaner (equity shared) better or less attractive? De très nombreuses startups (même à YC) ne donnent pas plus de 10% of total equity across the SEED round (+ les 7% initiaux de YC, ou autres SAFEs plus ou moins équivalents).

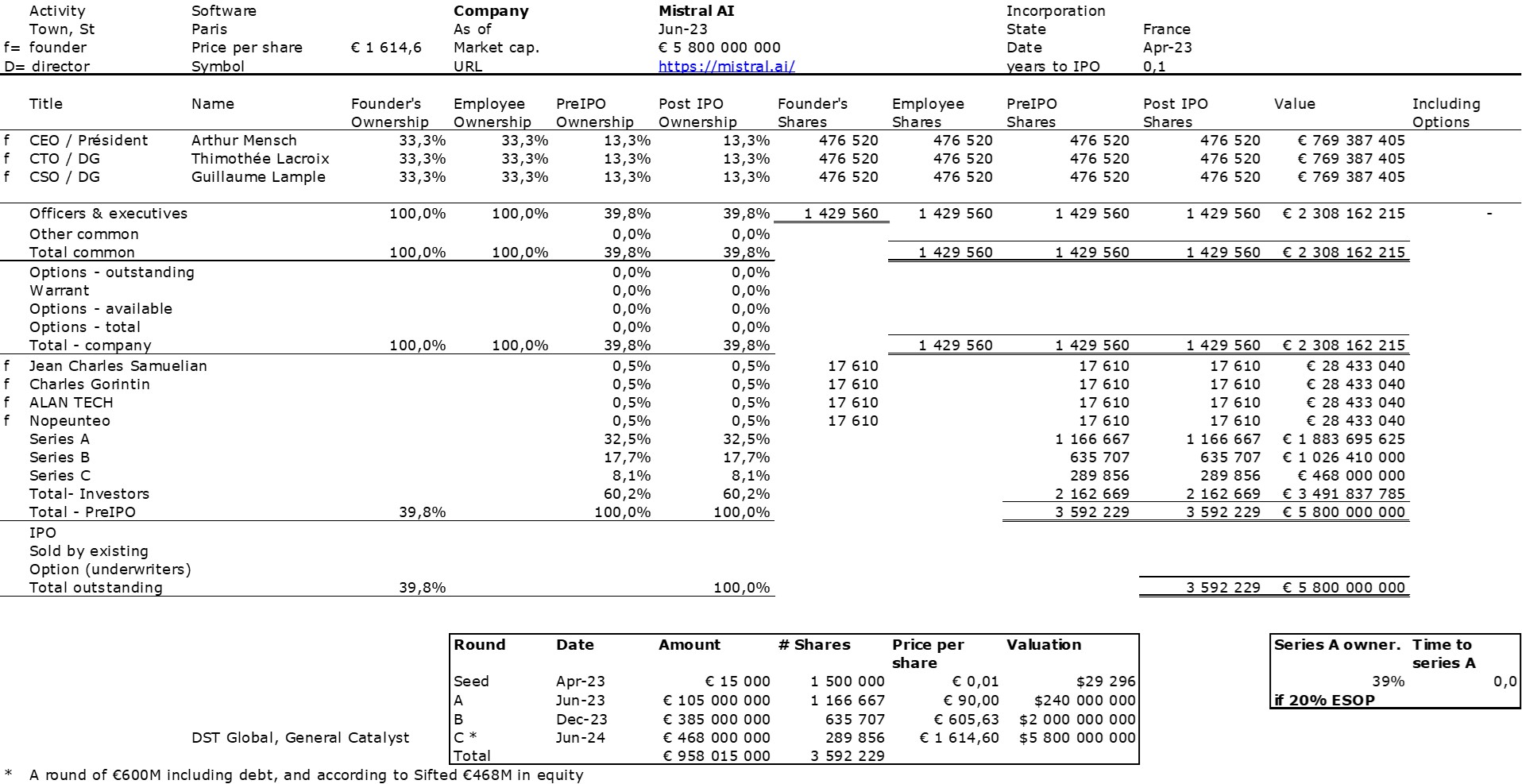

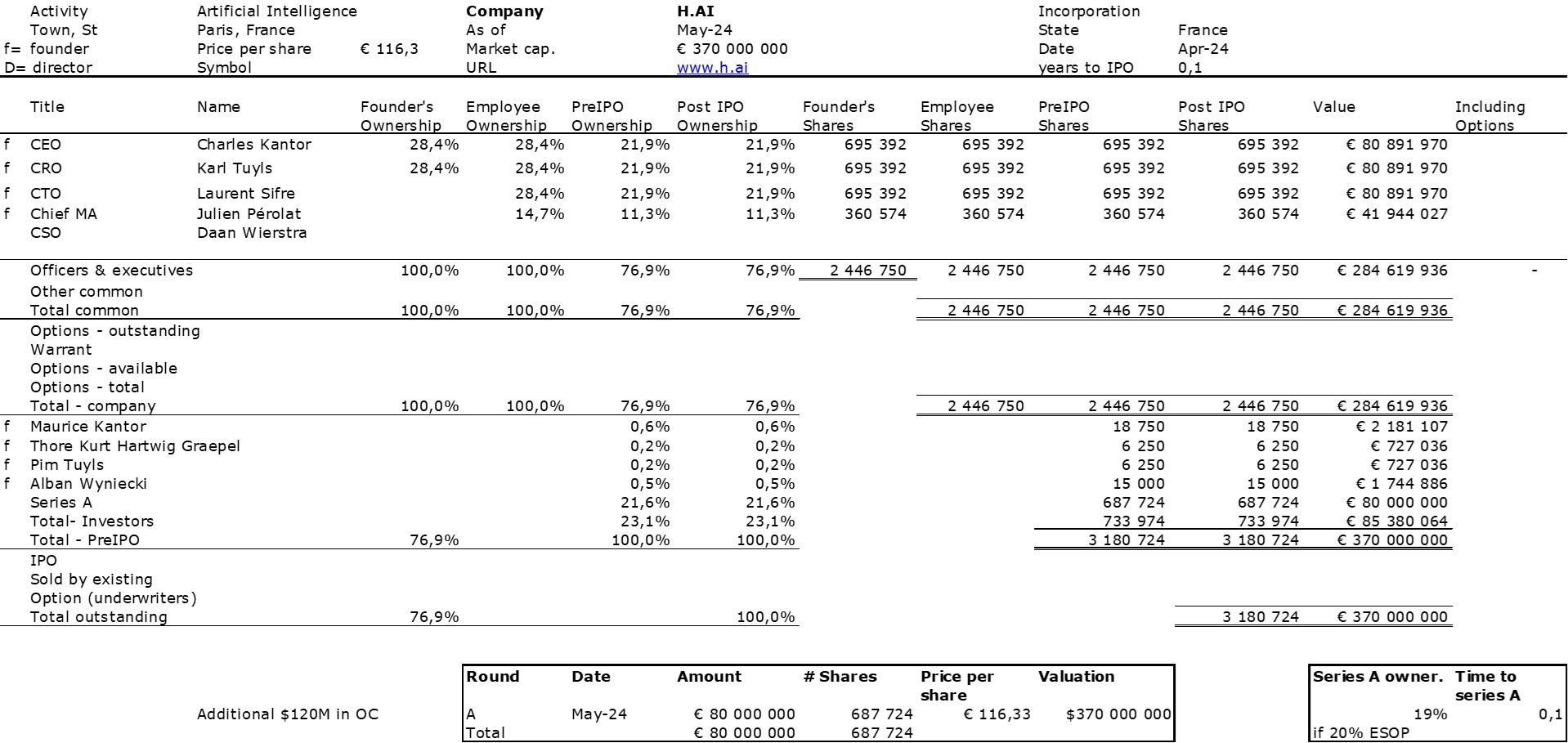

J’ai répondu un peu rapidement ainsi et je vais ajouter un peu plus notamment une première : une mise à jour de mon pdf de cap tables, qui en comprend plus de 900 cette fois…

C’est une vrai mauvaise question ! Mais je ne suis pas entrepreneur, je suis un mentor !

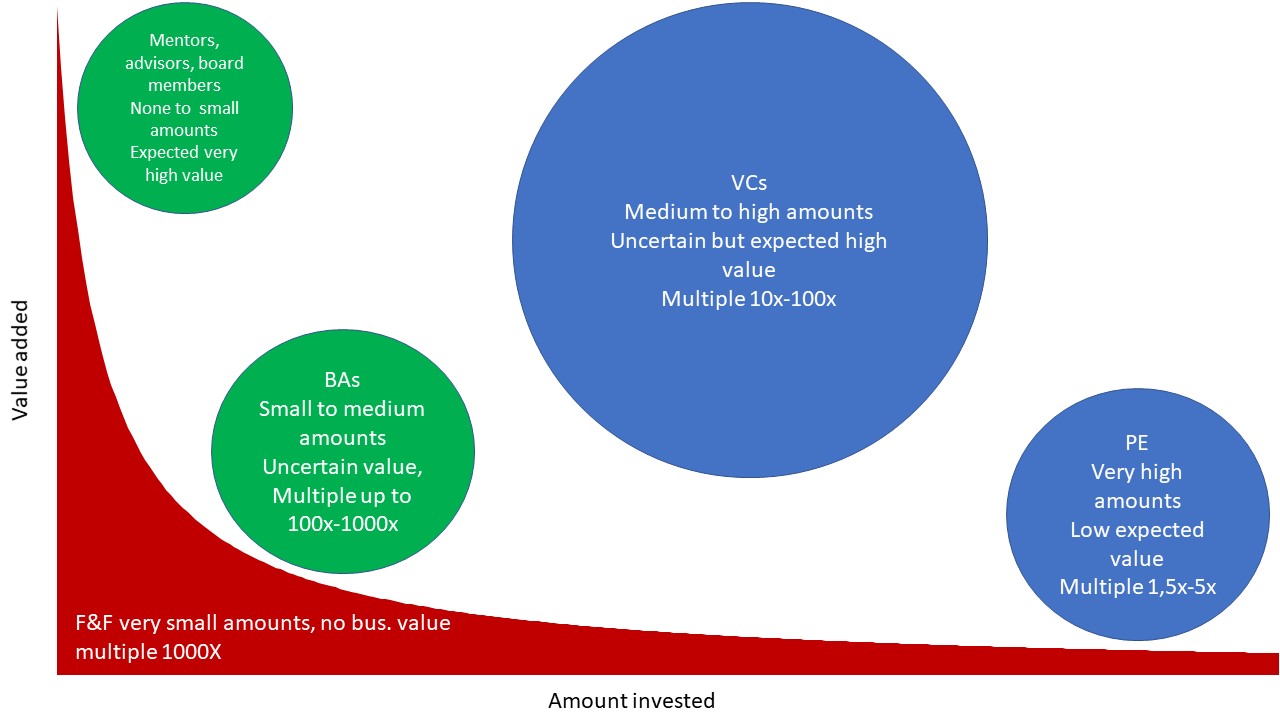

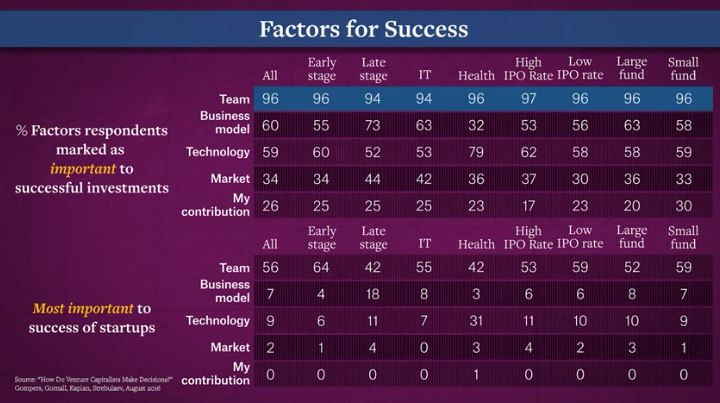

La chose principale est la valeur ajoutée de ton investisseur dans deux dimensions :

– Le montant investi.

– La qualité des conseils.

On pourrait presque dire que si l’une des deux dimensions est nulle alors l’autre doit être forte, et on peut donc accepter que l’une soit faible.

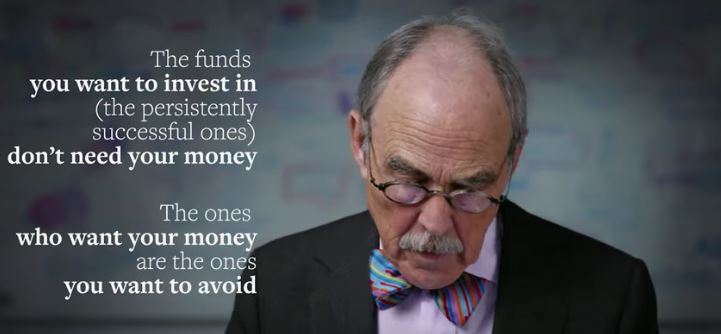

Tu rêves d’avoir un VC ou un BA réputé (son nom et sa qualité), cela a sans doute un prix !

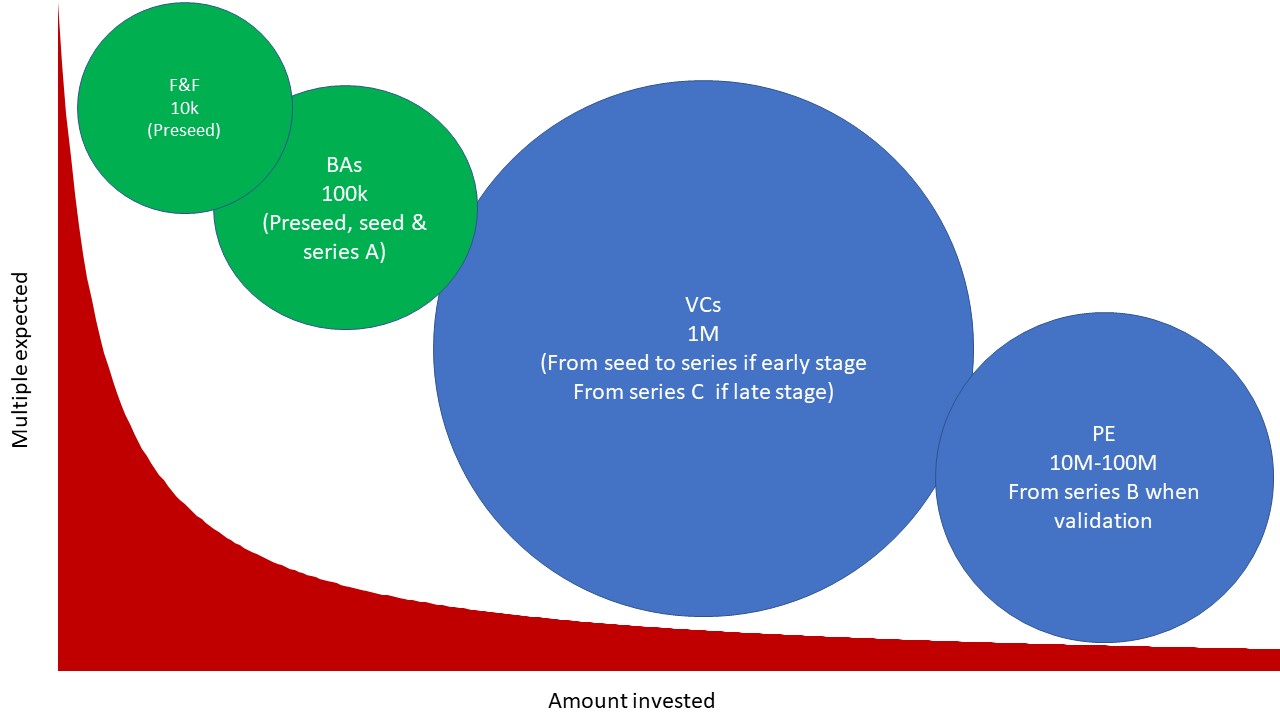

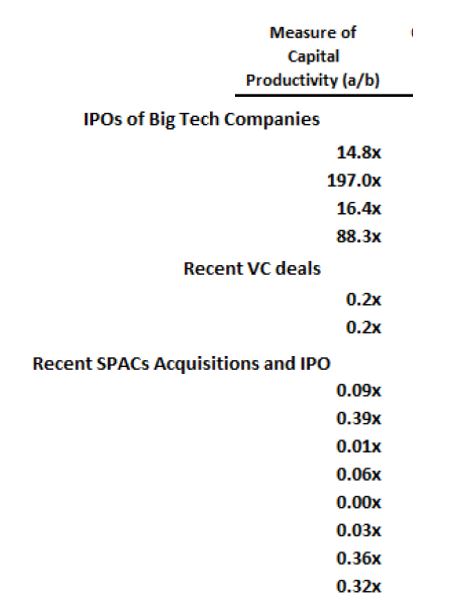

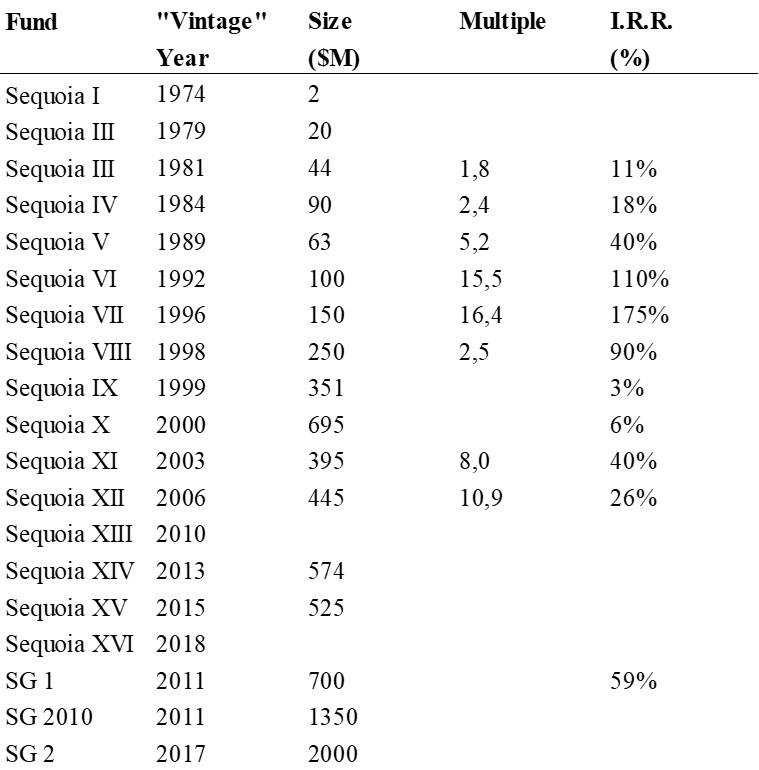

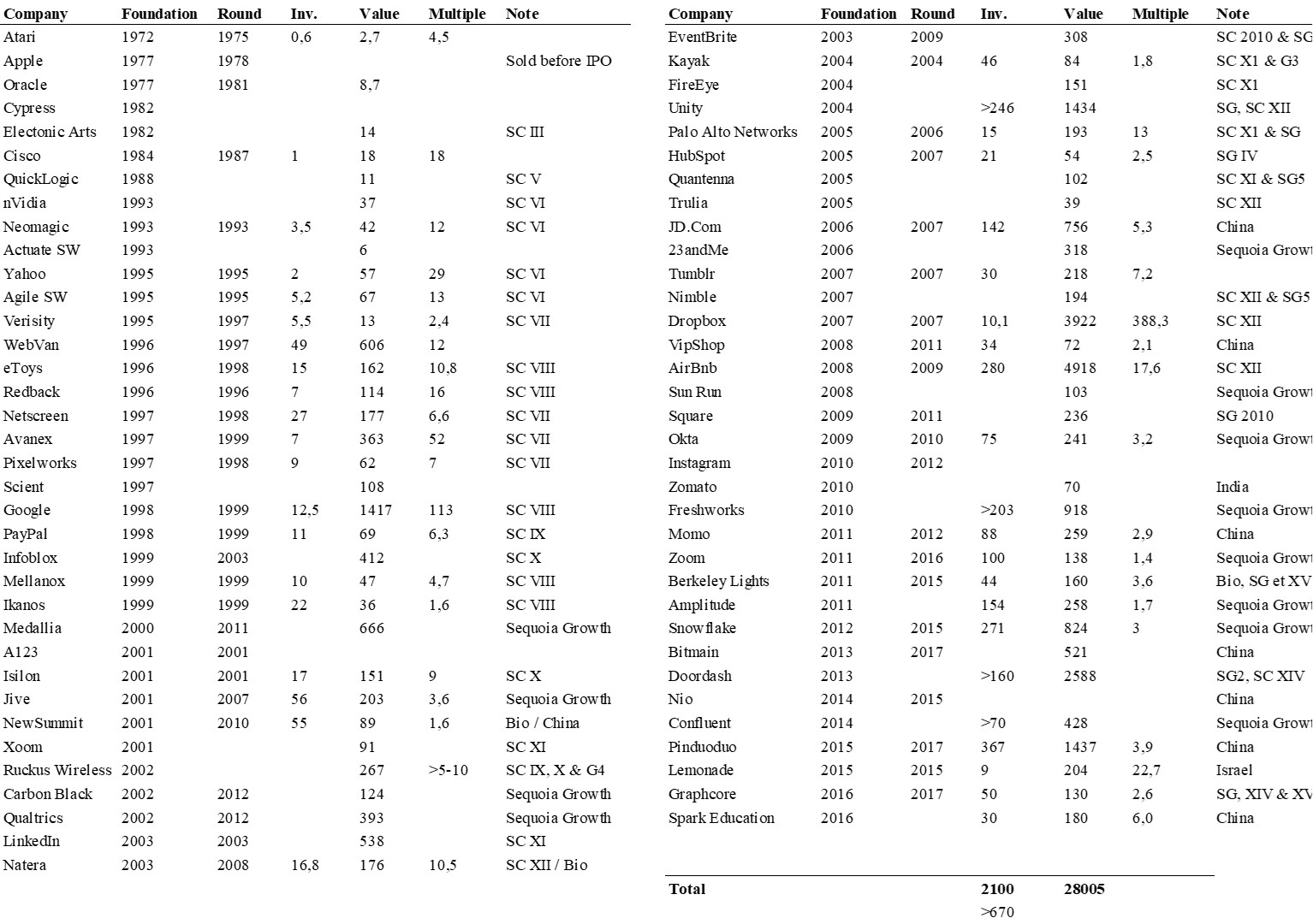

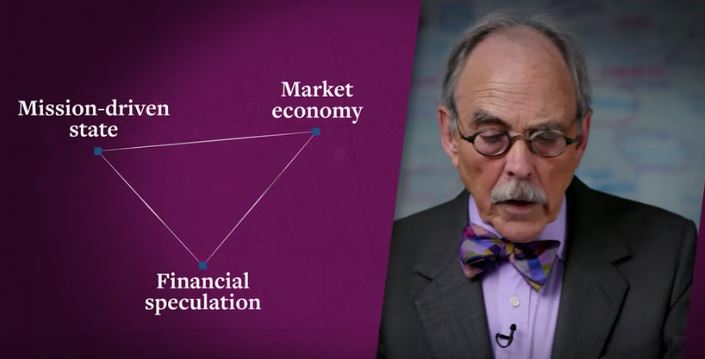

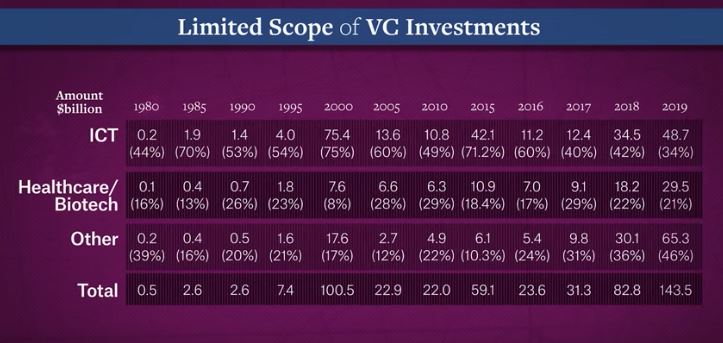

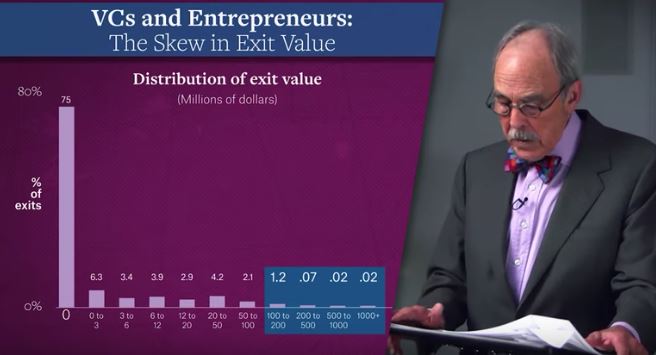

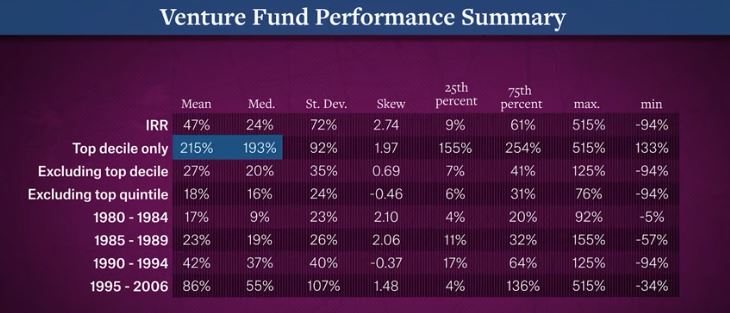

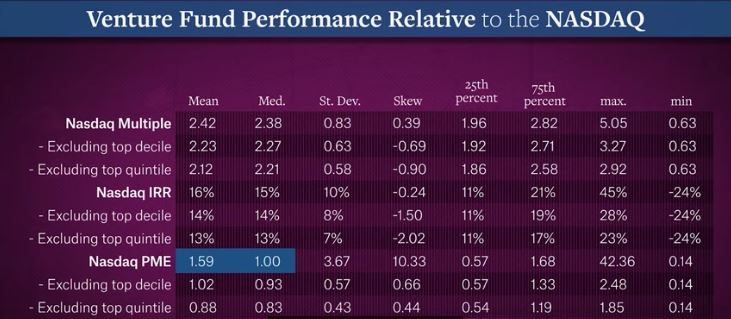

Ensuite plus le montant est faible plus le multiple espéré est grand. Si tu mets 10k tu espère faire x1000, si tu mets 100K tu espères faire x100 si tu mets 1M tu espère faire x10

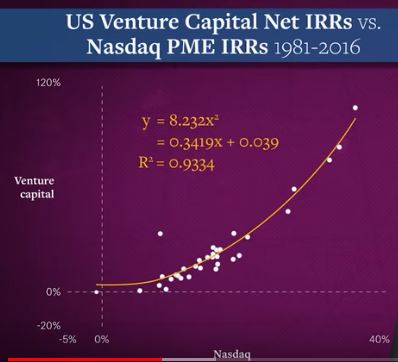

En réalité c’est plutôt le stage, en series D, E,F, c’est dans sans doute 2x-3x, en A, B c’est 10x, en seed, c’est 100x, en pre-seed c’est 1000x

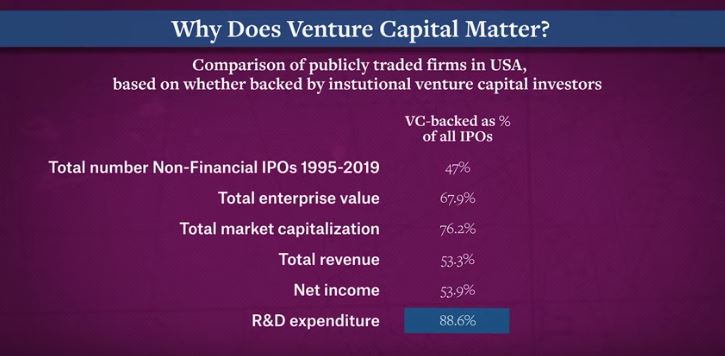

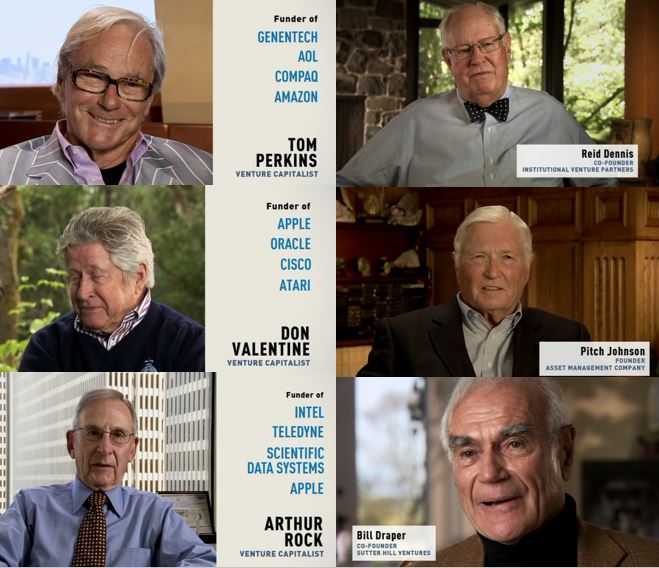

– Google avait David Cheriton et Andy Bechtolsheim comme BAs, ils ont mis 100k, je crois qu’ils ont gagné 400M…

– Sequoia et KP ont mis $12M et ont du se faire $2B

(voir page 47 du pdf, $85/$0,06 et $85/0,52 pour les multiples à l’IPO mais ils sont sortis minimum six mois plus tard et je pense que ça valait au moins 3x ou 4x de plus)

Sur le dernier point pas simple non plus, mais Stanford avait environ 2% de Google à la création ce qui est inhabituellement faible et c’est paradoxalement leur plus gros grain, on voit la diversité des critères

Alors permettez-moi d’ajouter quelques points. Je pensais que Paul Graham (YCombinator) aurait fourni des réponses sur son blog paulgraham.com mais je n’ai pas trouvé de réponse. Cependant, il continue d’écrire de grandes choses comme :

– Comment démarrer Google (mars 2024) https://paulgraham.com/google.html

– Des retours superlinéaires (octobre 2023) https://paulgraham.com/superlinear.html

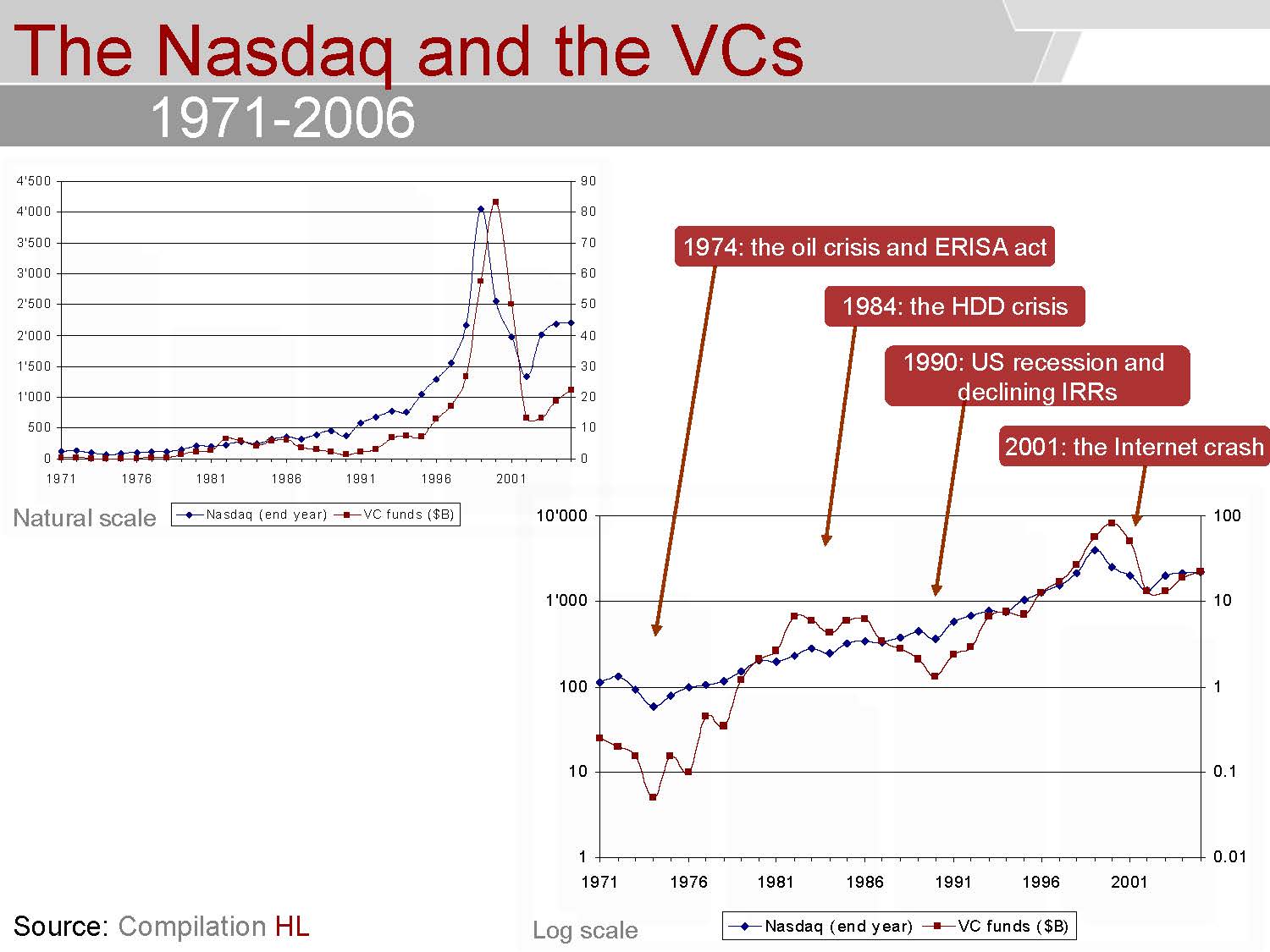

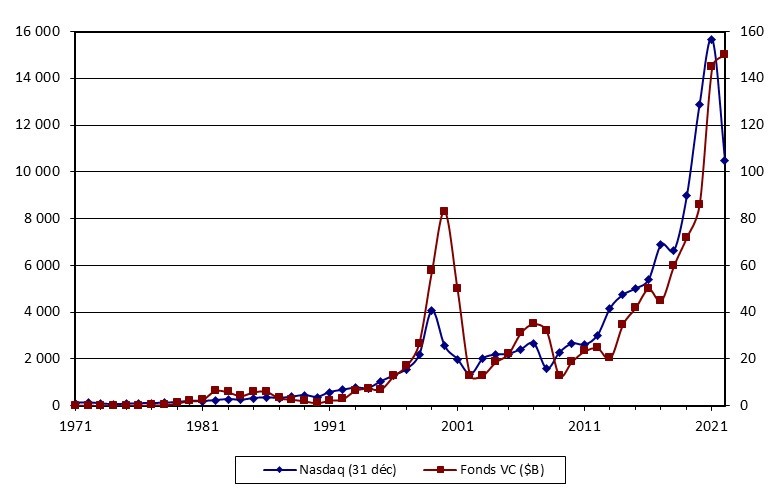

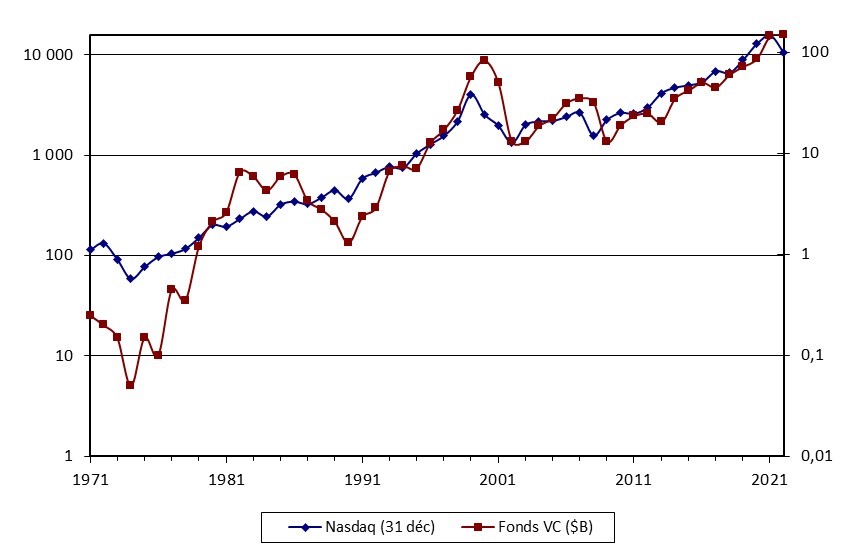

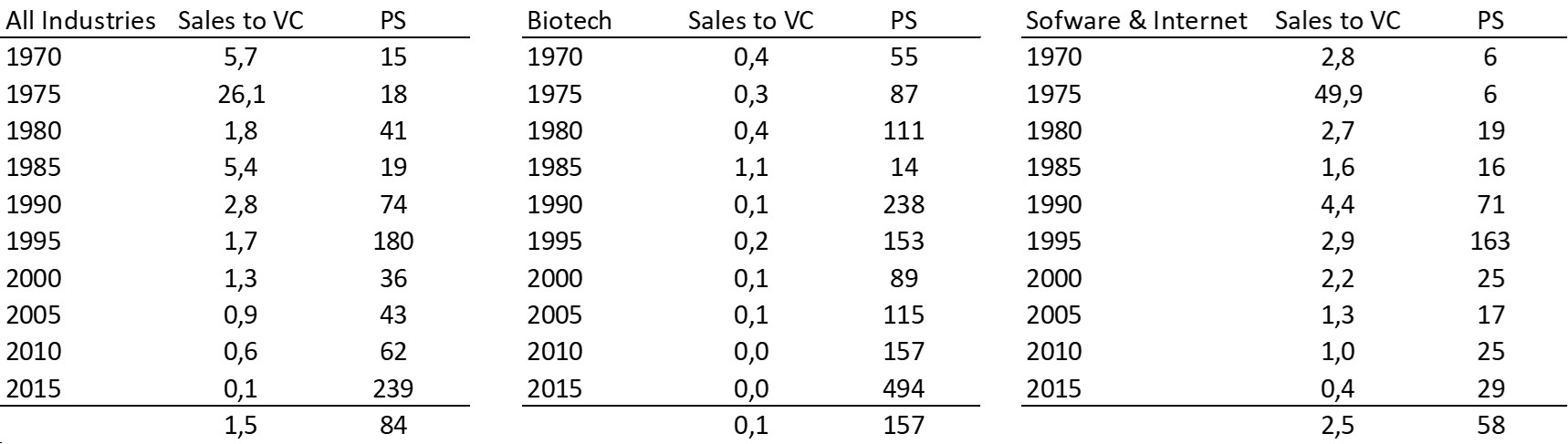

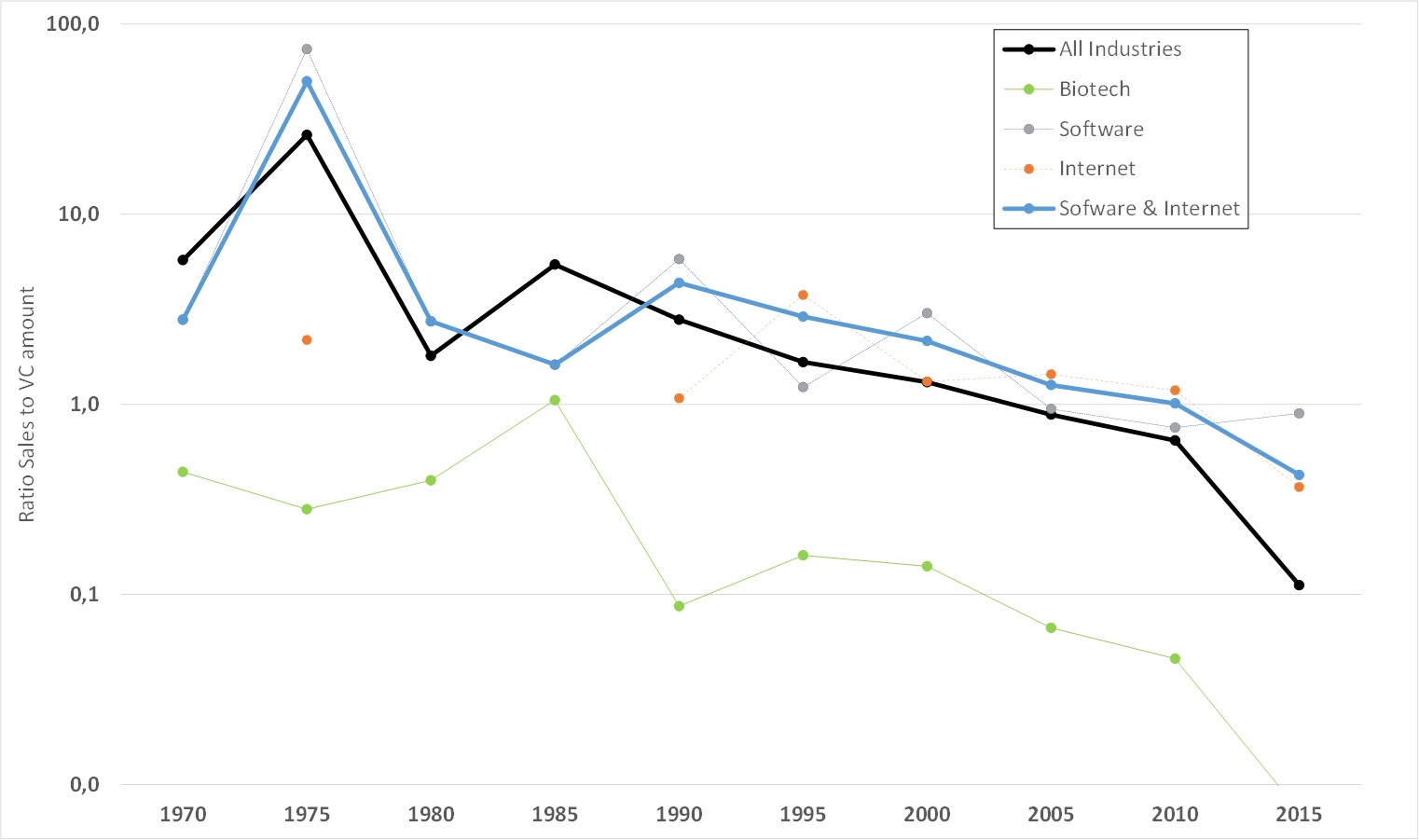

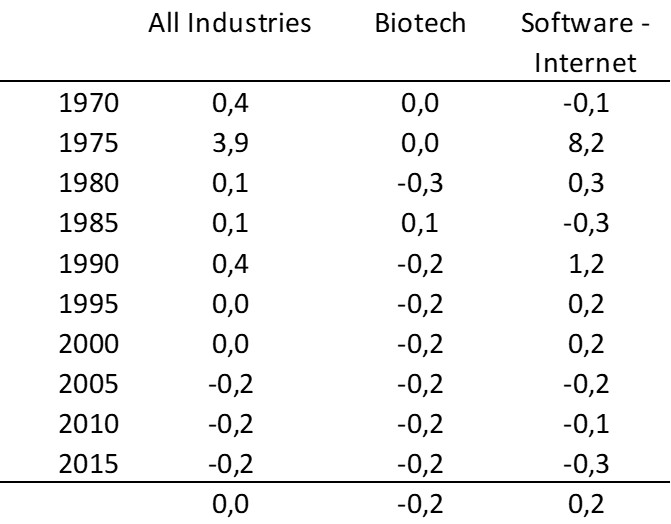

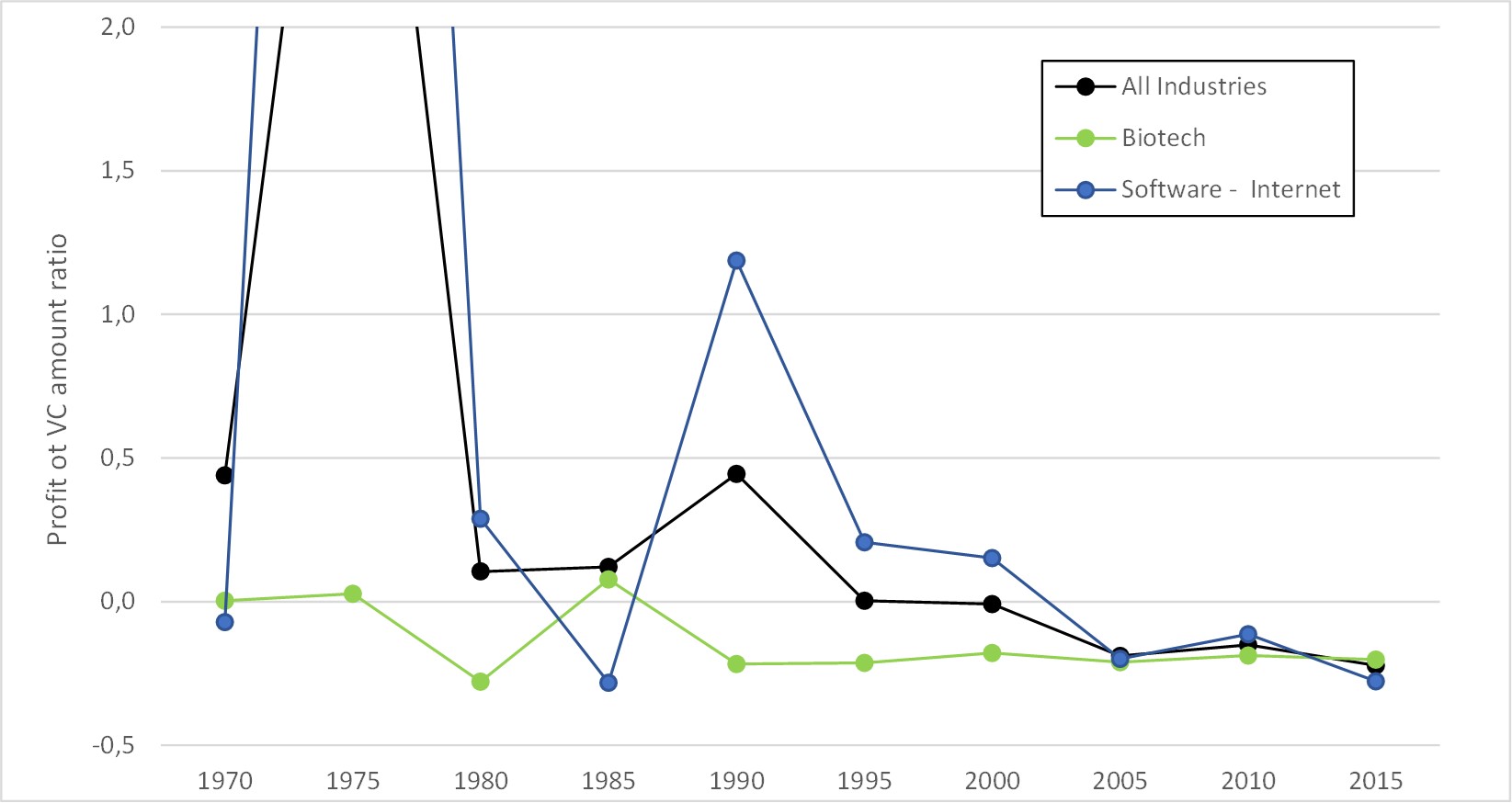

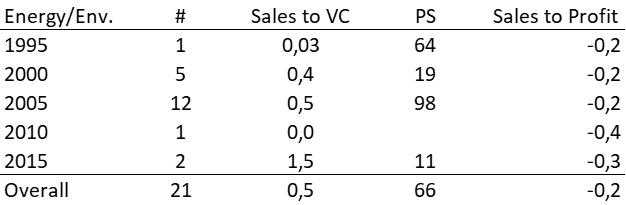

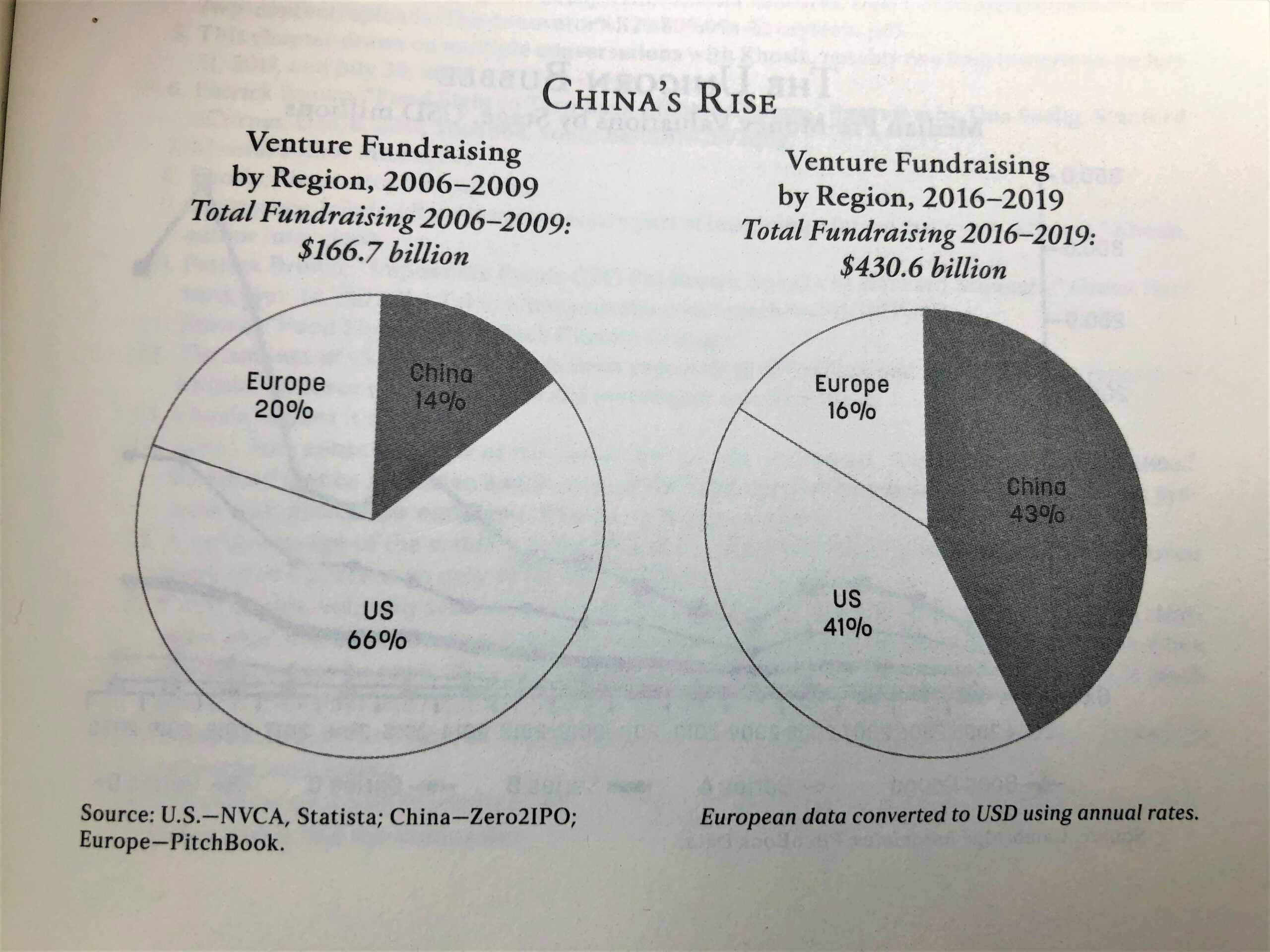

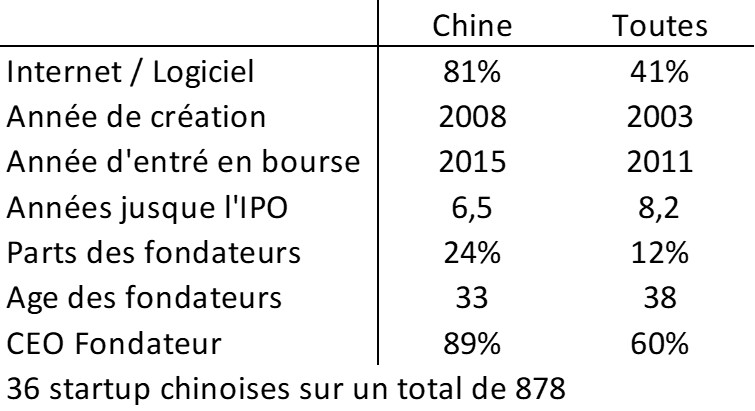

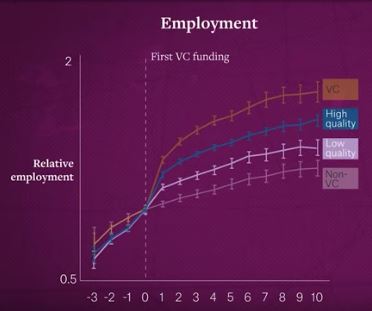

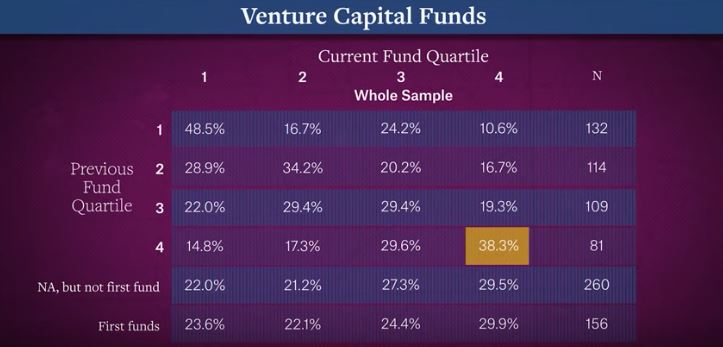

Les deux figures qui suivent illustrent les explications qui précédent. Le pdf donne donc plus de 900 cap tables qui peuvent illustrer la diversité des multiples (théoriques à l’IPO).

Enfin, il est tout de même assez rare qu’un investisseur contacte en direct un entrepreneur (même si cela peut arriver aussi). Le contact est plutôt établi par un tiers qui connaît à la fois l’entrepreneur et l’investisseur institutionnel, par exemple le Business Angel ou le mentor…

Enfin le pourcentage donné en contrepartie d’un investissement n’est pas non plus linéaire. Il dépend du stade d’avancement de la société bien sûr mais du montant lui-même !

– pour 100k, on donner typiquement 5-15%,

– pour 1M c’est plutôt 40% (ou parfois moins; récemment notamment),

– pour 10M et plus on retombe à des montants de l’ordre de 10%.

Cela peut semble contrintuitif et cela montre que les pourcentages ne sont pas le résultat d’une comptabilité mais d’une négociation.

J’ajoute deux cap tables de startup françaises récentes, Mistral AI et H.ai qui montrent que des levées de fonds exceptionnelles induisent des valorisations exceptionnelles et donc des pourcentages inhabituels. Celles-ci ont été construites avec des hypothèses données par les médias ou des données provenant de documents de l’entreprise.

– Le BA, business angel, est un individu fortuné qui inevstit son propre argent (en général au moins 100k par startup. En dessous on parle plutôt de F&F (friends & family);

– Le VC (venture capital ou capital risque) investit des fonds de tiers (fonds de pension, entreprises, banques, assurances, individus très fortuns) en général avec un minimum de 1 million par startup

– Le PE, private equity, est un investisseur institutionnel qui prend moins de risques (même si les entreprises son cotées mais en général bénéficiaires ou avce un ch chiffre d’affaires stable). Il investit de gros monatnts mais n’attend pas des retours sur investissement aussi élevs que le VC.