23andMe, la startup de test d’ADN d’Anne Wojcicki, vient d’entrer en bourse par le biais d’un SPAC, la Virgin Group Acquisition Company (VGAC) de Richard Branson.

Alors, qu’est-ce qu’un SPAC ? Il m’a fallu un certain temps pour comprendre et je ne suis toujours pas sûr des détails… Si vous êtes intéressé.e par des informations générales, vous pouvez lire le lien Wikipedia ci-dessous ou les articles suivants :

– OK, qu’est-ce qu’un SPAC ? (OK, What’s a SPAC?) du New York Times, février 2021 ou

– Le joueur de flûte des SPAC (The Pied Piper of SPACs)du New Yorker, juin 2021.

Une introduction en bourse standard est un processus par lequel une entreprise privée devient publique en offrant ses actions existantes à la vente au public avec la possibilité de créer de nouvelles actions achetées par le public lors de l’introduction en bourse.

Un SPAC (Special Purpose Acquisition Company comme expliqué sur Wikipedia) est un processus où une coquille vide ou « chèque en blanc » est créée en levant des fonds sur une bourse publique, elle devient une entreprise publique sans activité avec uniquement de nouveaux actionnaires. Ensuite, elle peut acquérir une société privée existante par une négociation où les actionnaires existants de la SPAC et de la société privée conviennent d’une valeur équilibrée entre les deux sociétés. Par ce mécanisme de fusion inversée, l’entreprise privée devient l’entreprise publique et le nom du SPAC disparaît.

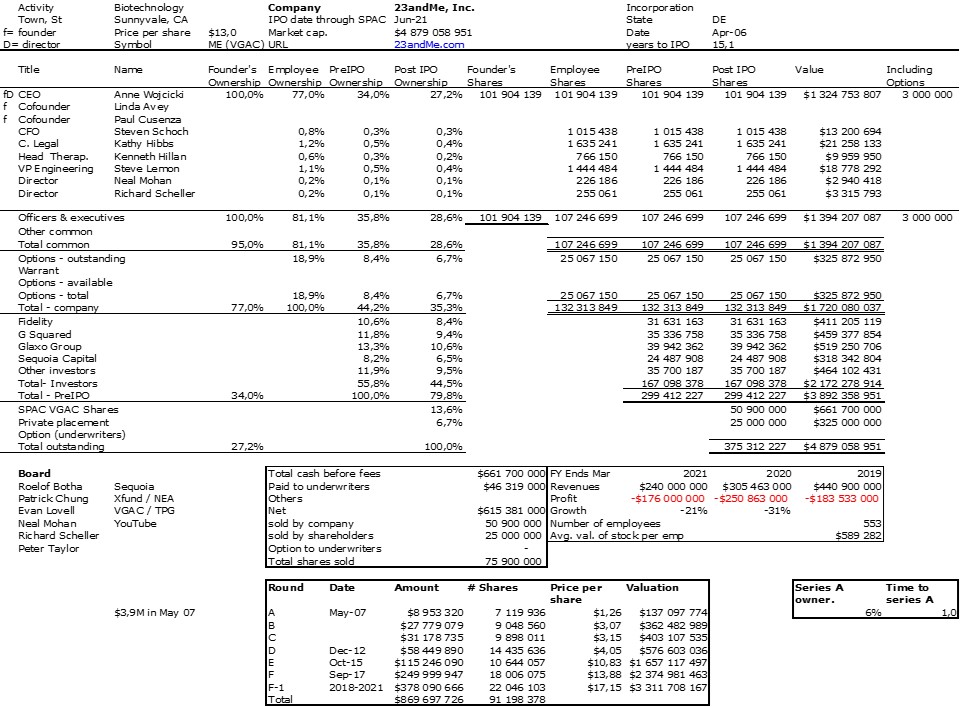

23andMe a suivi un tel processus et j’ai compris ce qui suit pour construire la table de capitalisation de la nouvelle société publique. VGAC, le SAPC, avait levé 509M$ lors de son introduction en bourse en octobre 2020. Puis Richard Branson a proposé à Anne Wojcicki d’acquérir 23andMe. Cela a fonctionné et ils ont convenu d’un prix par action de 10$, de sorte que les 509 millions de dollars donneraient 50,9 millions d’actions aux actionnaires de VGAC.

23andMe avait ses propres actionnaires, dont Anne Wojcicki (environ 100 millions d’actions), Sequoia (24 millions d’actions), Glaxo (39 millions d’actions). Il y avait des actions détenues par les dirigeants et les membres du conseil d’administration et environ 28 millions de stock options. (Les deux autres cofondateurs ne sont pas mentionnés dans le document d’introduction en bourse.)

Ce qui le rend un peu plus complexe, c’est le fait supplémentaire qu’il y a eu un « placement privé » lors de l’introduction en bourse de 250 M$ à 10$ par action, soit 25M de nouvelles actions dans le tableau.

Je ne suis pas tout à fait sûr de tout cela. Il se peut que je mélange le Placement Privé, les actionnaires du SPAC et les actionnaires de 23andMe, mais en quelque sorte c’est un détail. Là où je suis perplexe, c’est que la presse annonce une valeur de 3,9 milliards de dollars et j’obtiens 4,9 milliards de dollars que les stock-options ne suffisent pas à expliquer… Merci de réagir si vous voyez une bonne explication !