Comme je l’ai dit dans l’État entrepreneurial: le rôle de la puissance publique en matière d’innovation (partie 1), Mariana Mazzucato a écrit un livre important même si je ne suis pas d’accord avec tous ses arguments.

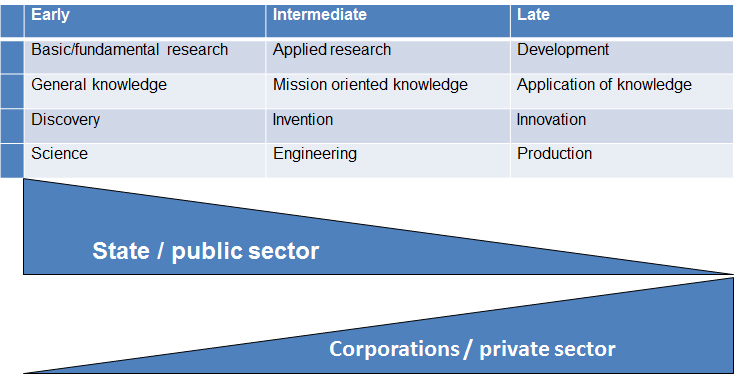

Nous sommes en accord sur la problématique du financement des technologies, des inventions et des innovations. Il est généralement convenu que la commercialisation des produits et leur développement préalable est de la responsabilité du secteur privé dans une économie capitaliste. Le financement de la recherche (au moins la recherche fondamentale) est généralement la mission de l’Etat, mais la recherche appliquée (même si je n’ai jamais vraiment compris de quoi il s’agit) peut être faite par l’État ainsi que par le secteur privé .

Permettez-moi d’ouvrir une petite parenthèse ici: je ne suis pas un grand fan des concepts de recherche fondamentale et appliquée, mais je comprends mieux d’autres concepts d’amont en aval. Ici, ils s’agit de:

La recherche n’a pas de résultat connu a priori, sauf de la connaissance, alors qu’à un stade ultérieur dans le développement, les objectifs sont un peu plus clairs. Ceci étant dit, je ne suis pas très à l’aise avec les arguments de Mazzucato quand elle dit l’État fait beaucoup pour l’innovation. Mais elle montre clairement il ya une zone grise entre les 3 étapes que j’ai simplement décrites ci-dessus. Je fais partie (au moins pour l’instant) du groupe de personnes qui croient que c’est la mission de l’Etat d’être actif aux deux premiers stades, et que le secteur privé est actif dans le troisième. Rien n’interdit le secteur privé à aller plus en amont et le secteur public plus en aval, mais c’est assez rarement le cas. Voici mes notes sur les chapitres 3 et suivants :

Chapitre 3 – La prise de risque de l’Etat : de « dé-risquer » à « lancer-le ! »

Lors d’une visite du président Mitterrand dans la Silicon Valley, Thomas Perkins qui dont le fonds avait financé Genentech vanta les vertus de la prise de risque de ces investisseurs qui financent les entrepreneurs. Perkins fut interrompu par Paul Berg, professeur à Stanford et lauréat du prix Nobel. Il demanda: « Où étiez-vous dans les années 50 et 60 pour le financement qui devait nécessaire à la science fondamentale ? » [Page 57]

L’entrepreneuriat, comme la croissance, est un des sujets les moins bien compris en économie. Selon Schumpeter, l’entrepreneur est une personne prête à et capable de convertir une nouvelle idée ou une invention en une innovation réussie (tel que des produits, services ou processus). L’Entrepreneuriat emploie la « destruction créatrice » pour remplacer, en tout ou partie, les innovations inférieures, créant simultanément de nouveaux produits, y compris de nouveaux modèles d’affaires. Chaque nouvelle technologie majeure conduit à la destruction créatrice. [Page 58]

[Encore une fois je dois réagir ici: là où je suis entièrement d’accord avec l’esprit d’entreprise et les définitions de l’innovation, je suis sceptique quant à la remarque sur la technologie: certaines « grandes » nouvelles technologies ne détruisent rien, car elles ne devinrent pas un succès commercial (l’intelligence artificielle, la reconnaissance vocale par exemple mais il y en a bien d’autres). Je dirais plutôt que les grandes innovations couronnées de succès conduisent à la destruction créatrice. Ceci est important parce que, comme le dit justement Mazzucato, il n’y a pas de processus linéaire dans l’innovation mais par contre beaucoup d’incertitude.]

L’entrepreneuriat est une question de prise de risques et est très incertain. Les investissements en R&D qui contribuent aux changements technologiques non seulement prennent des années à se concrétiser en de nouveaux produits, mais la plupart des produits développés échouent. Le modèle de la Silicon Valley raconte une histoire « d’entrepreneurs en roue libre » et de capitaux-risqueurs visionnaires et pourtant cette histoire ignore le facteur crucial: le rôle de l’armée dans sa création et son succès. [Mazzucato montre les mêmes probématiques dans la l’industrie pharmaceutique où les grands acteurs développent des médicaments d’imitation et laisse l’État développer les innovations radicales dans les universités, comme le montre l’anecdote ci-dessus avec Mitterand, Perkins et Berg.]

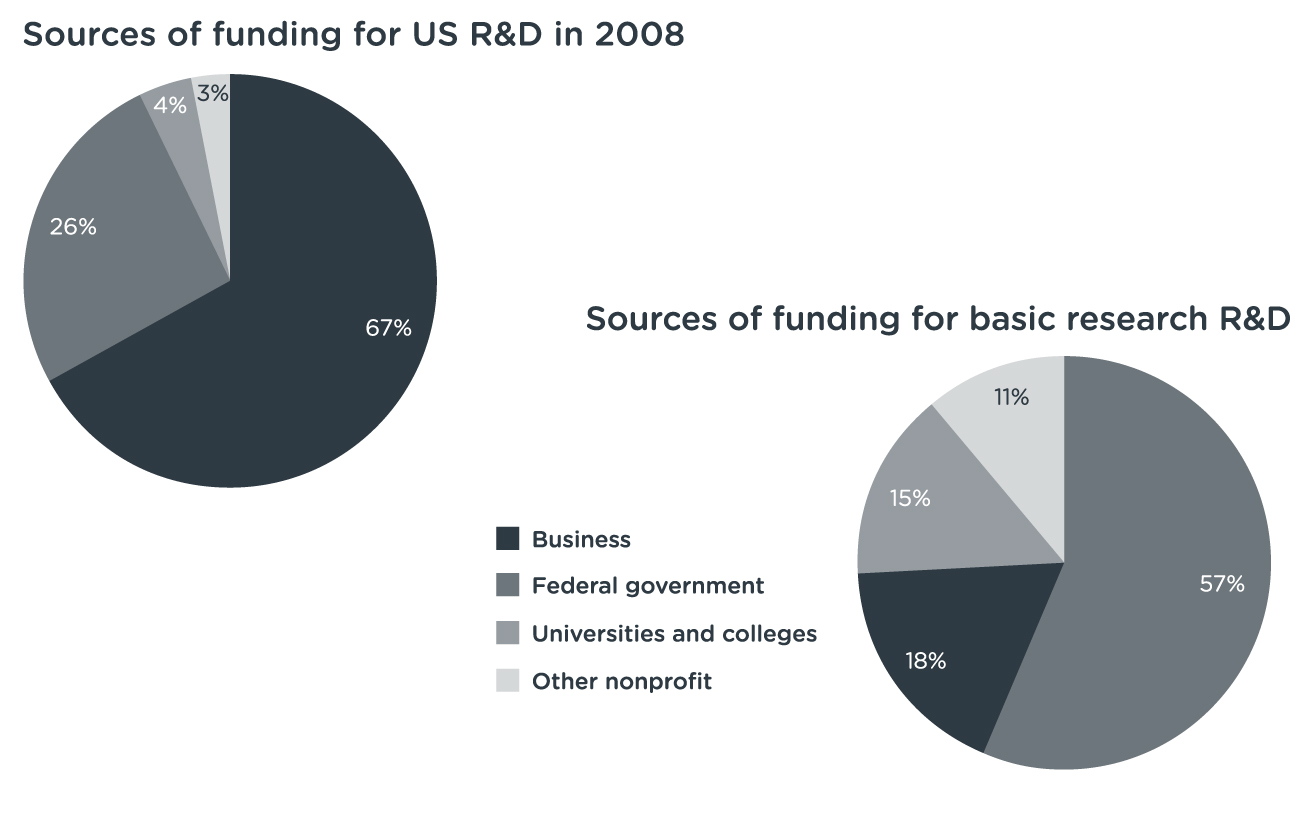

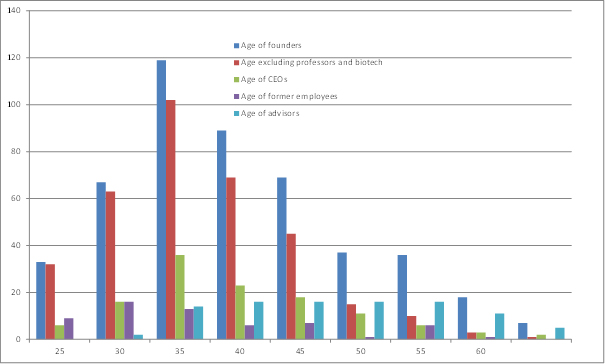

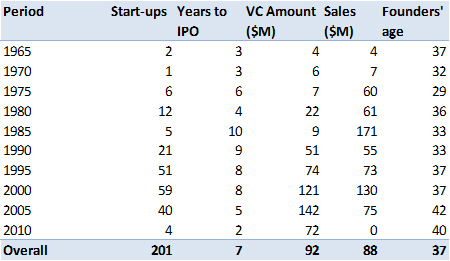

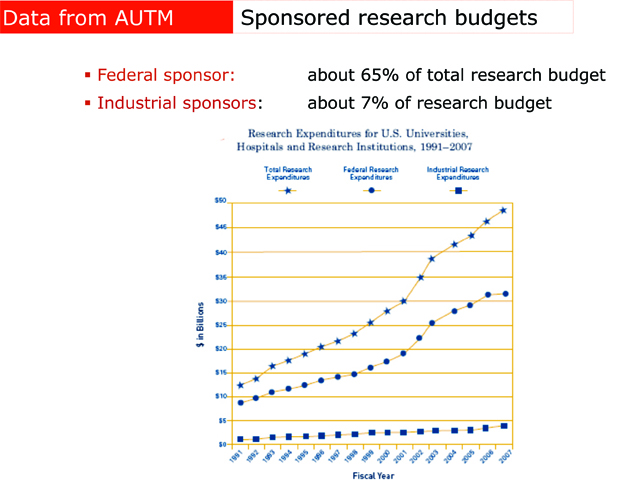

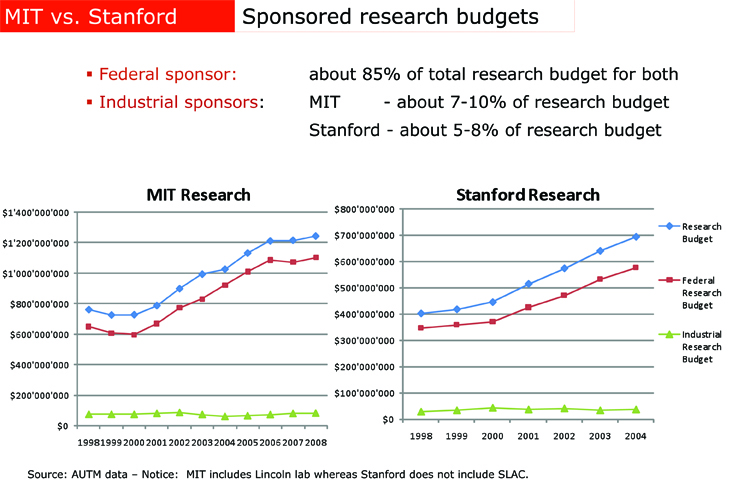

Encore une fois, j’ai quelques soucis avec cette description. Premièrement dans l’image ci-dessus, j’aurais aimé voir le R face au D et pas le R fondamental face à l’ensemble. Mazzucato a raison sur le financement de la recherche, aucun doute à ce sujet. Je l’illustre depuis de nombreuses années par des graphiques où le financement de la recherche dans les universités américaines par l’industrie est de 4-7 % alors que le financement fédéral est d’environ 60 % ! Vous pouvez consulter les Figures 1 et 2 ci-dessous. Mais, quand il s’agit d’innovation, je ne vois pas où l’Etat a produit la biotechnologie ou l’industrie IT. Il a rendu les inventions disponibles. Vous avez cependant besoin d’entrepreneurs et d’investisseurs visionnaires comme je l’ai dit sur mon blog dans le cas Genentech il y a quelques années [voir Bob Swanson et Herbert Boyer: Genentech]

Figure 1: le financement public et privé de la recherche universitaire américaine.

Figure 2: le financement public et privé de la recherche à l’université de Stanford et au MIT.

Chapitre 4 – L’état entrepreneurial américain.

Dans ce court chapitre, Mazzucato montre à travers quatre exemples comment le gouvernement américain encouragée innovation. Il s’agit du DARPA (le financement de la recherche par l’armée américaine), des SBIR (Les « Small Business Innovation Research »), les médicaments orphelins et les nanotechnologies.

Sur le Darpa, « une série de petits équipes, composées d’éminents scientifiques, se sont vu données une autonomie de budget considérable, … finança un mélange de chercheurs universitaires, de start-up, d’entreprises établies et de consortiums … aidant ainsi les entreprises à emmener les produits au stade de la viabilité commerciale ». [Page 78] Encore une fois l’impact du DARPA dans le financement de la recherche est indiscutable. Et oui, il faut le dire, Mazzucato a raison sur ce quasi-assourdissant silence sur le rôle de l’Etat. Vous pourriez aussi le vérifer avec cette autre excellente référence qu’est l’ouvrage de Rebecca Lowen “Creating the Cold War University – the Transformation of Stanford”.

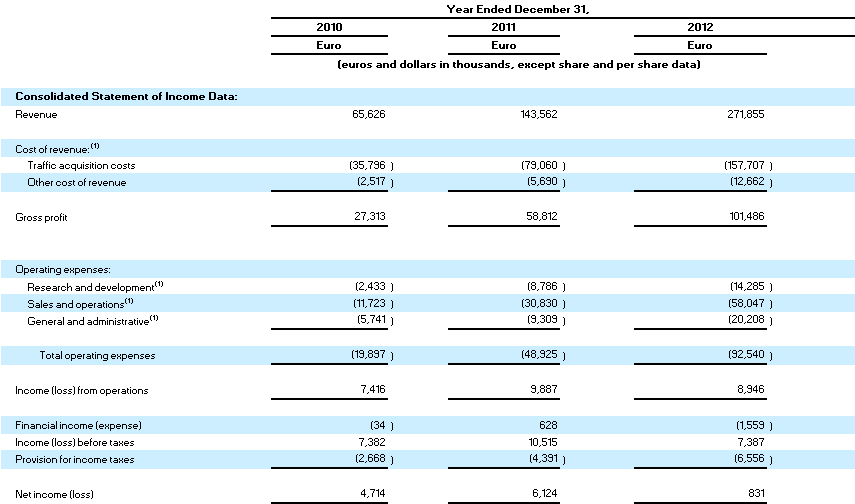

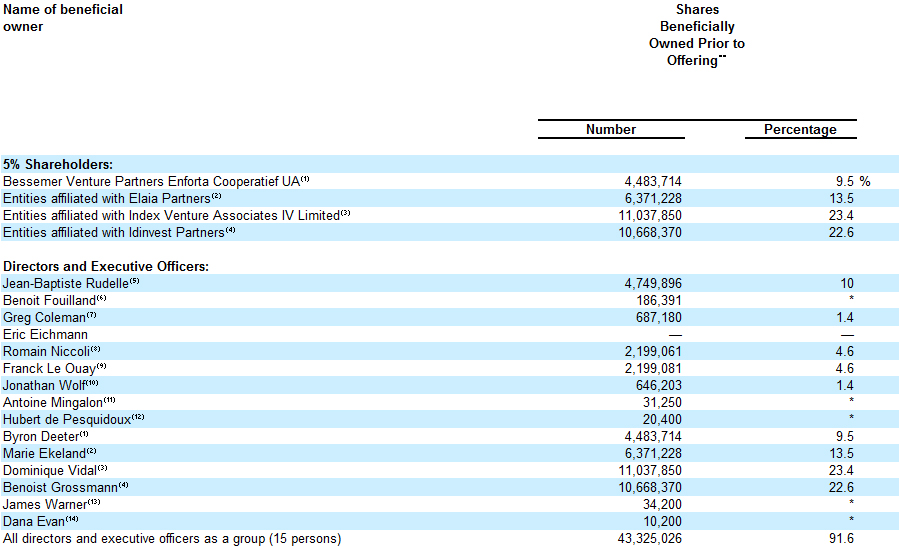

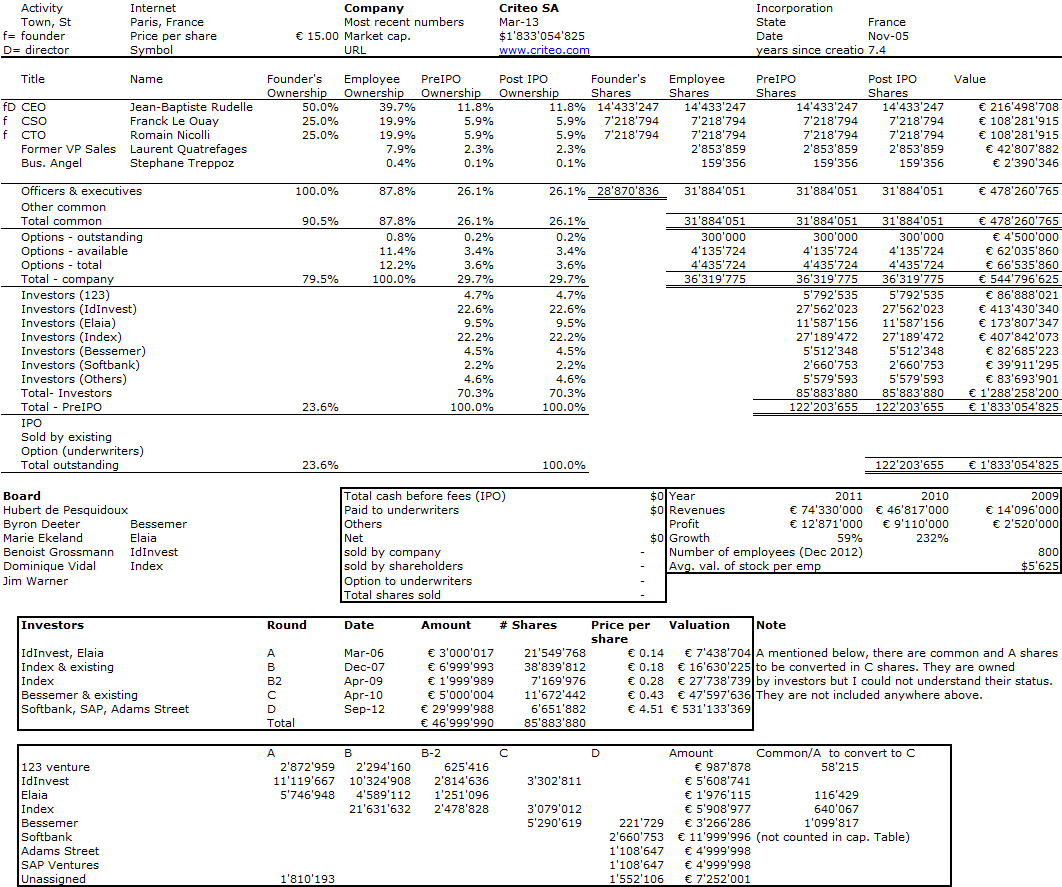

Je suis moins convaincu sur le SBIR. « Les agences gouvernementales allouent une fraction de leur budget de recherche pour soutenir les petites entreprises, indépendantes et à but lucratif. » Mazzucato affirme qu’Apple a été financé par un tel fonds, le Continental Illinois Venture Corp (CIVC), mais j’ai vérifié le document d’introduction en bourse d’Apple et le CIVC n’était pas à l’origine de l’entreprise. Arthur Rock and Don Valentine convainquirent Markkula d’aider les deux Steve et investirent en janvier 1979. Même si CIVC avait investi à cette même date (ce que j’ignore), c’était un actionnaire minoritaire et passif. En outre, le CIVC était la filiale VC d’une banque, donc pas un investissement purement public… Mazzucato cite également Lerner et Audretsch, éminents professeurs comme références . Dans un livre récent (Boulevard of Broken Dreams – Pages 125-126), le même Lerner explique que le manque de flexibilité du SBIR et de l’ATP fut préjudiciable (il devait être question de financement pré-commercial pour l’ATP ; les start-ups devaient être détenues à 51% au moins par des citoyens américains ou des résidents, au point que la présence de capital-risque pouvait exclure l’entreprise du financement SBIR !) J’ai lutté pendant des années pour trouver l’impact réel de SBIR et je n’ai jamais trouvé de données convaincantes. Il y a un débat récurrent sur le rôle direct de l’État dans le financement VC, avec des réponses assez peu claires depuis des années.

Je ne sais pas rien des médicaments orphelins, mais je suis sceptique sur les nanotechnologies. « Les nanotechnologies vont très probablement être la prochaine technologie d’application générale ». [Page 83] « Ce sera une révolution encore plus important que l’ordinateur. » « Aujourd’hui, elles ne créent pas encore un impact économique majeur en raison de l’absence de commercialisation de ces nouvelles technologies, ce qui s’explique par des investissements excessifs dans la recherche par rapport aux investissements dans la commercialisation. […] Cela soulève une question : si le gouvernement doit financer la recherche, financer de grands investissements d’infrastructure et aussi entreprendre les efforts de commercialisation, quel est exactement le rôle du secteur privé ? » [Page 86]

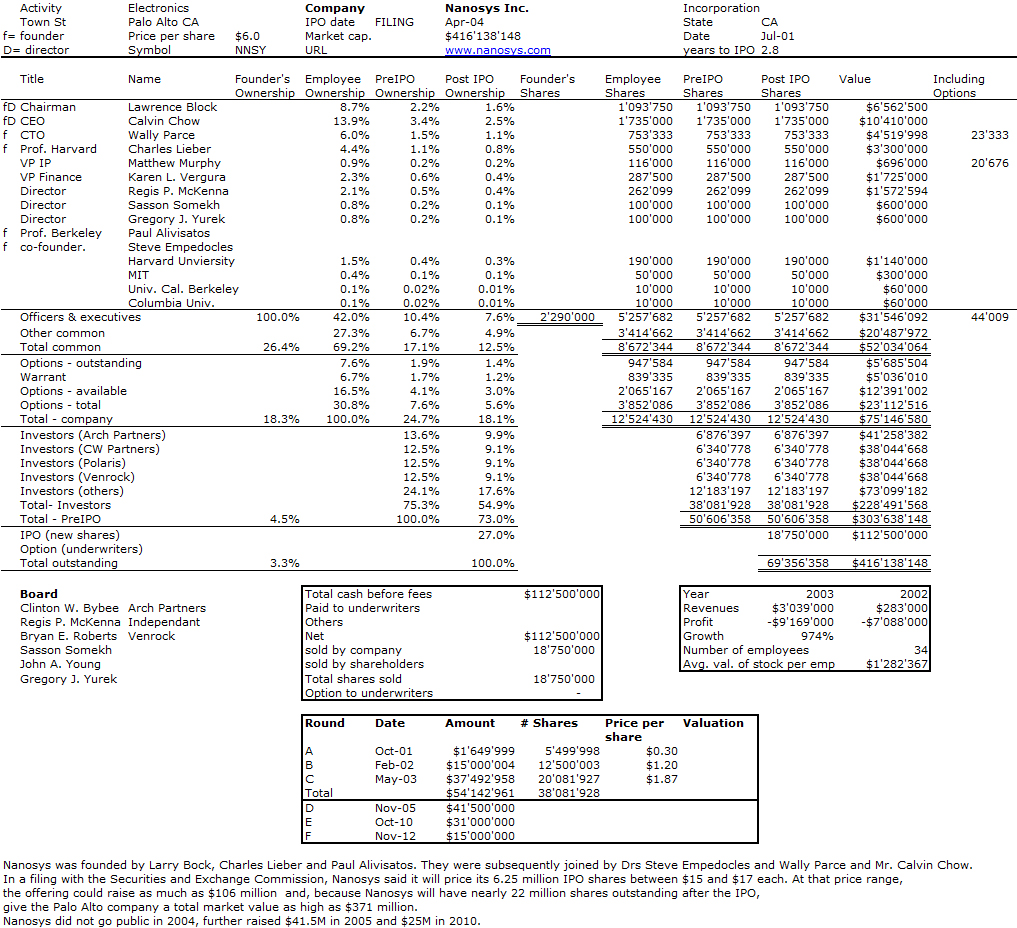

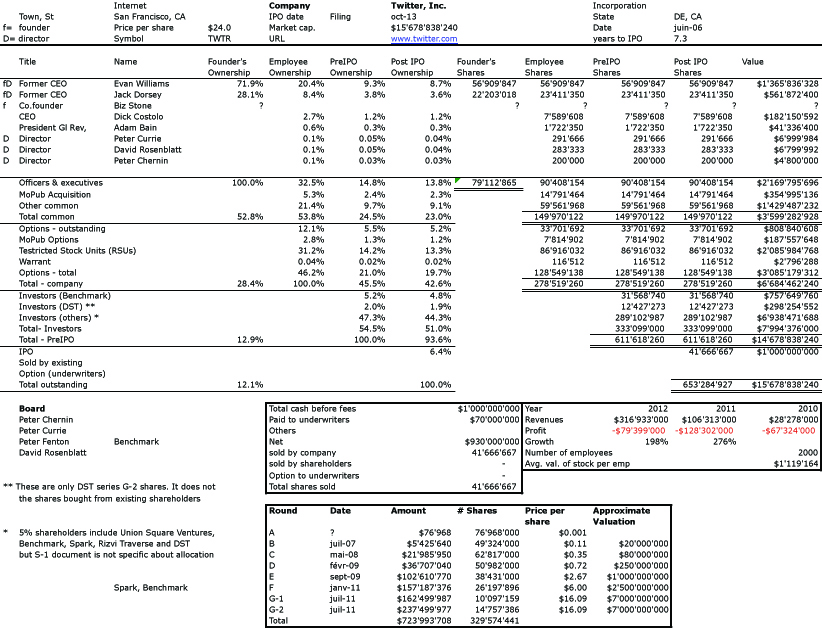

Et bien, encore une fois, je trouve l’argumentation un peu contradictoire. Si les nanotechnologies était juste un autre fruit mûr qu’il suffit de cueillir pour les commercialiser grâce à l’investissement de l’Etat, nous aurions déjà vu les premiers résultats. L’initiative américaine sur les nanotechnologies a été lancée en 2000. Il y a eu des start-up très visibles telles que A123 ou Nanosys. Dans le tableau de capitalisation datant de 2004 de Nanosys, peut voir le financement de la start-up provenant de sources privées .

Je lis en ce moment le chapitre 5 et je reviendrai sur le livre de Mazzucato dans une troisième partie !