Je ne sais pas grand-chose des biotechnologies (mon expérience est dans les technologies de l’information). Bien qu’une start-up soit une start-up, j’ai toujours eu le sentiment que la biotechnologie est un monde différent. On lit souvent qu’il faut facilement dix ans pour développer un médicament, de sorte que les start-up en biotechnologie ne vendent aucun produit pendant plus longtemps encore (avec des revenus éventuels ne provenant que de collaborations R&D avec les grandes sociétés pharmaceutiques). On entend aussi parler d’introductions en bourse, bien avant qu’un quelconque produit soit sur le marché – quelque chose d’inhabituel dans le monde de l’informatique (sauf pendant la bulle Internet). Enfin, les besoins de financement en capital-risque semblent être beaucoup plus grands que dans les technologies de l’information.

J’ai déjà écrit des articles sur le sujet et vous pouvez les trouver sous le tag biotech, mais je prévois d’écrire bientôt trois nouveaux posts, liés à des lectures et des analyses récentes:

– Ce post traite de ma lecture de Science Lessons – What the Business of Biotech Taught Me About Management par Gordon Binder, ancien PDG d’Amgen et Philip Bashe.

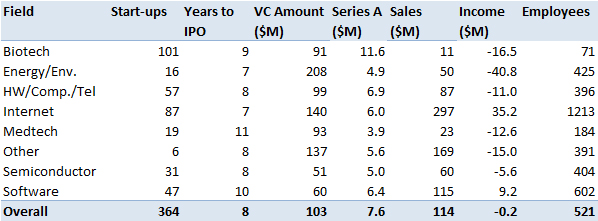

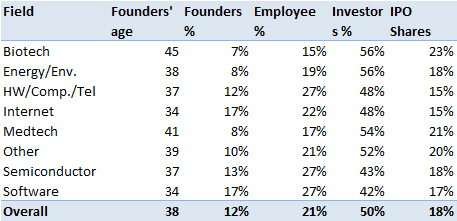

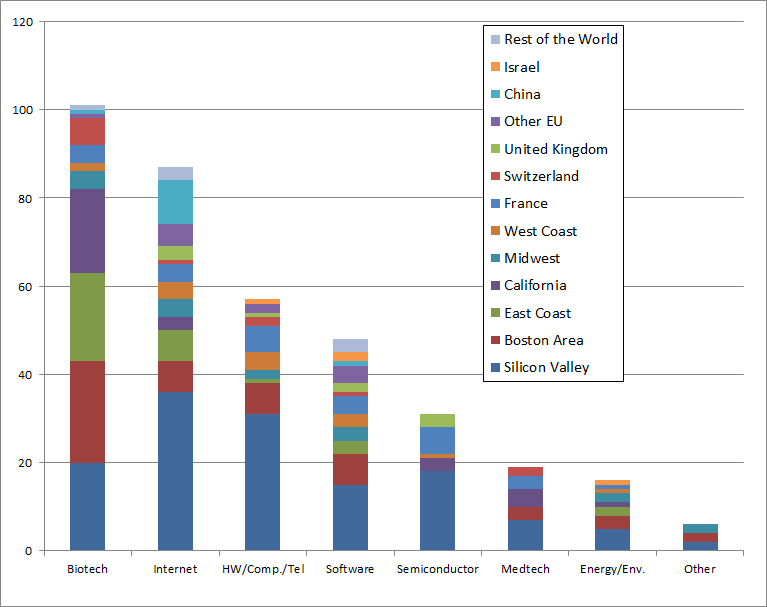

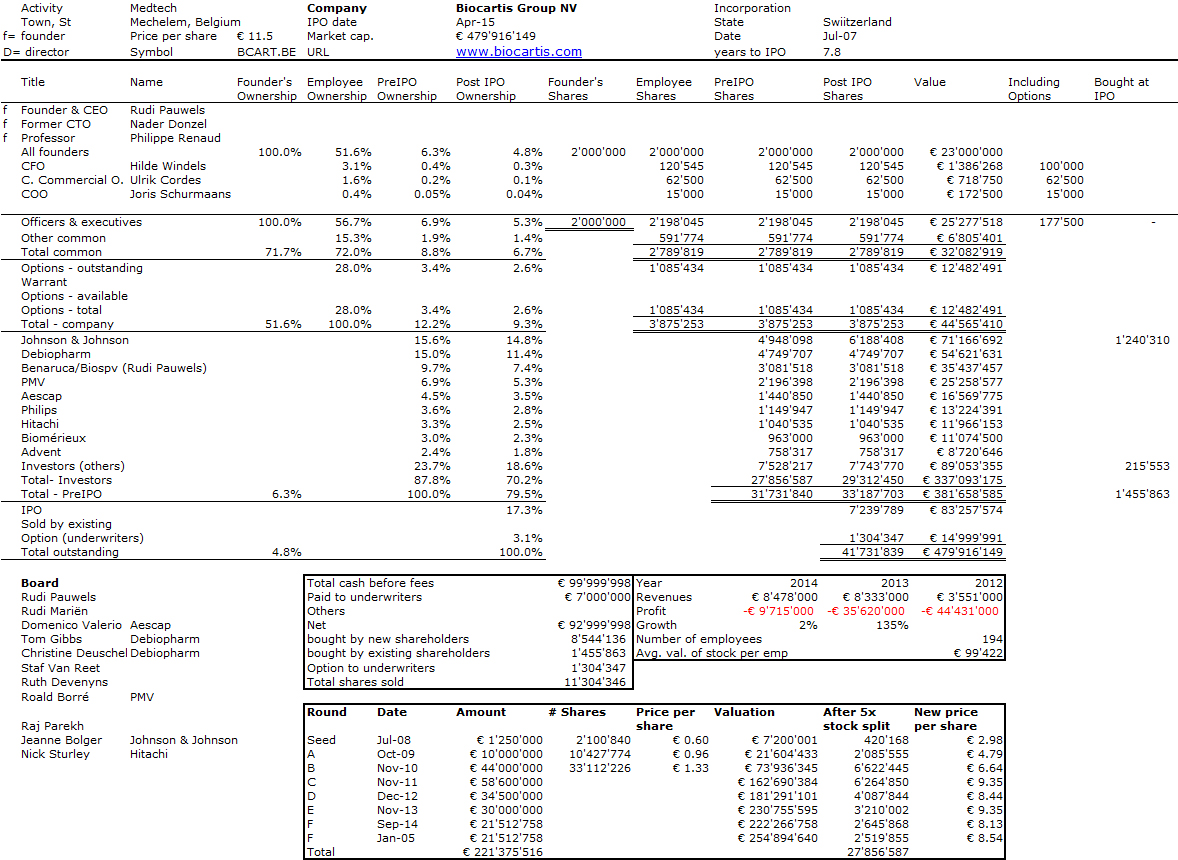

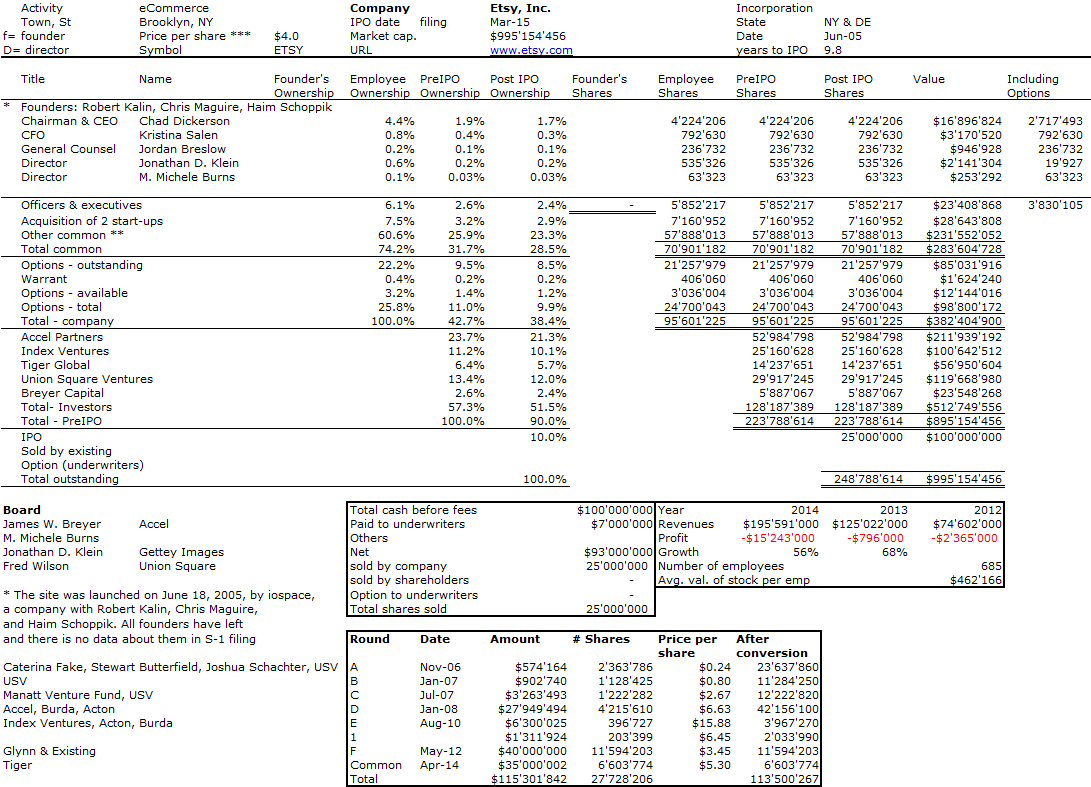

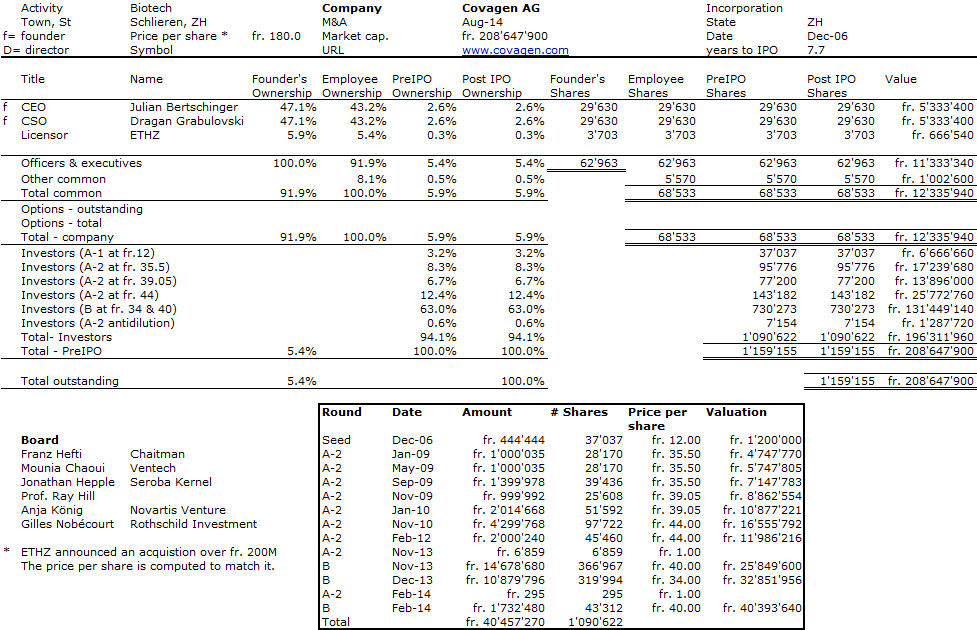

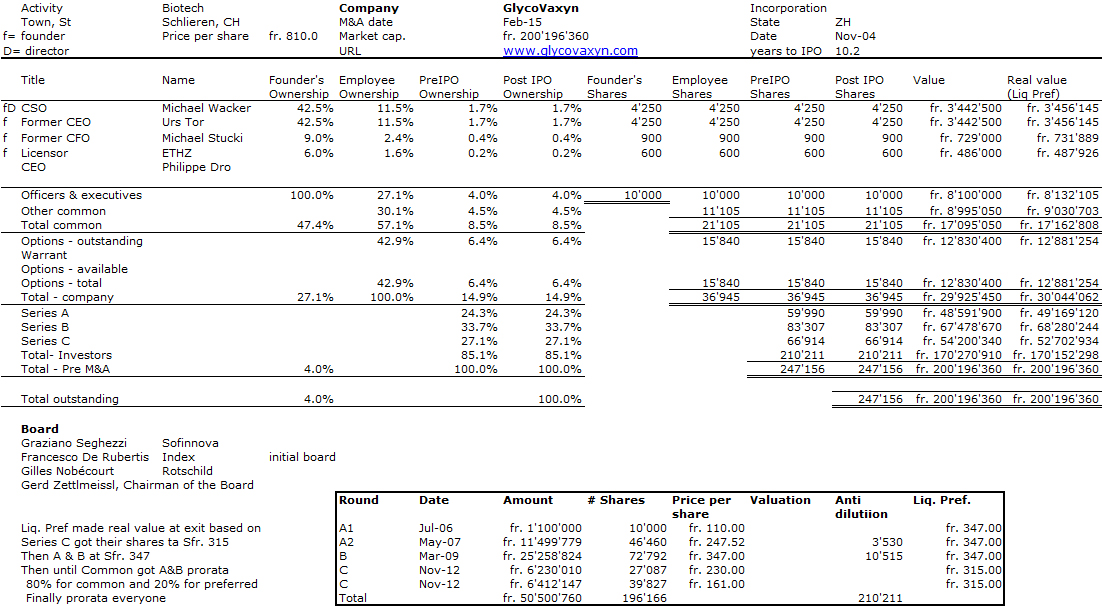

– Je vais ensuite donner une mise à jour de cap. tables avec plus de 350 entreprises (partie 2) et j’en profiterai pour me concentrer sur les entreprises de biotechnologie.

– Finalement, je devrais lire bientôt un autre livre, Genentech – les débuts de la Biotech par Sally Smith Hughes. Espérons qu’il sera aussi bon que celui sur Amgen. (voici le résultat de cette lecture, partie 3 – Genentech).

Le business de la biotech

Amgen est probablement la plus grande entreprise de biotechnologie aujourd’hui (avec une capitalisation boursière proche de 100 milliards de $ en 2015). « La société a fait ses débuts sur le Nasdaq le 17 juin 1983. Considérant qu’Amgen ne possédait pas de produits à l’époque, aller en bourse semblait prématuré pour certains observateurs. Et c’était vrai; une introduction en bourse n’était pas du tout dans l’agenda initial. Mais nos autres sources de capitaux s’étaient recroquevillées comme un feuillage pendant la saison sèche de Californie du Sud, laissant l’appel public comme notre seule option ». [Page 6]

L’arme secrète d’Amgen

« Dès le début, Amgen a été un aimant pour les surdoués, les hommes et les femmes innovantes. Comment une organisation attire-t-elle des employés exceptionnels? […] Certes, nous avons offert des salaires et des avantages attrayants ; et les options d’achat d’actions mises à disposition de chaque employé d’Amgen ont motivé sans aucun doute certaines personnes à rester alors qu’autrement, elles auraient cherché des occasions ailleurs. Comme de nombreuses études l’ont cependant montré, les salaires et avantages ne suffisent pas à fidéliser des employés à long terme. Il y a quelque chose de plus profond, quelque chose qui parle à l’âme même d’une entreprise. […] Parce que la culture d’une société se dégage de ses valeurs, nous avons interviewé des centaines de membres du personnel dans toutes les unités d’Amgen pour apprendre quelles sont les valeurs qu’ils croyaient constituer le noyau de cette culture. Aujourd’hui, il semble que chaque entreprise sous le soleil (ou sous un nuage) a un ensemble de valeurs. Certaines sont rédigées par le PDG, et d’autres sont concoctées par les relations publiques ou le département des ressources humaines. Parfois, elles sont écrites par des consultants qui ne travaillent même pas dans l’entreprise. Plus souvent encore, la déclaration ne reflète pas vraiment les valeurs des organisations; c’est soit une liste de ce que la société aspire à être ou un outil de relations publiques pour impressionner les clients, les fournisseurs, et les investisseurs. » [Page 9]

« Comme Amgen a grandi de façon exponentielle, nous avons constamment lutté avec le même dilemme auquel sont confrontées les entreprises les plus florissantes à un certain point: comment rester agiles lorsque vous n’êtes plus une petite start-up. Vous le faites par la décentralisation du pouvoir, bien sûr, mais aussi en établissant une culture entrepreneuriale qui embrasse le changement et encourage l’innovation. Pour cela, la direction doit donner du pouvoir à ses employés, puis les soutenir à 100 pour cent, parce les créateurs ne proposent pas d’idées librement si ils croient secrètement qu’ils seront destitués au premier flop de leur projet prometteur. Dans une industrie comme la biotechnologie, les échecs abondent. Si Amgen n’avait pas suivi son principe – « Les employés doivent avoir la liberté de faire des erreurs, » – nous n’aurions pas survécu. » [Page 14]

Les financements d’Amgen

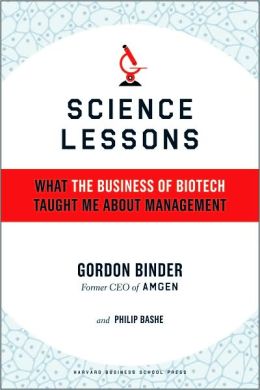

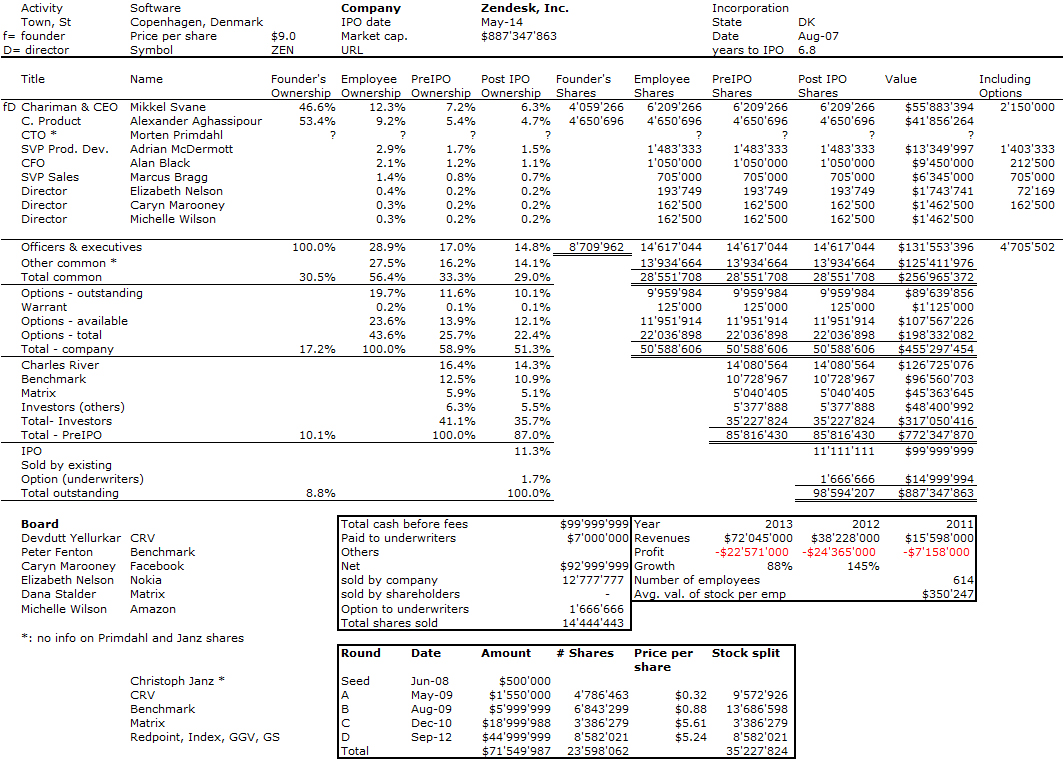

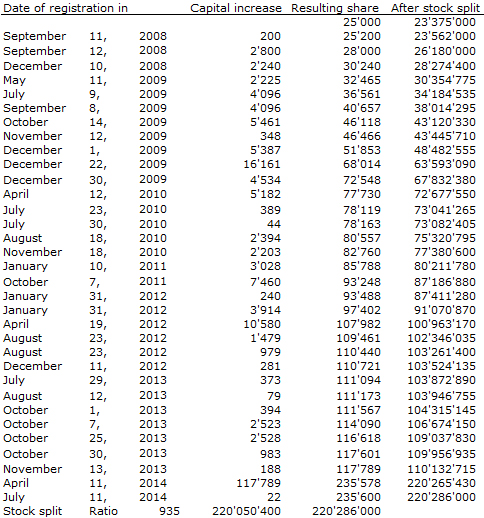

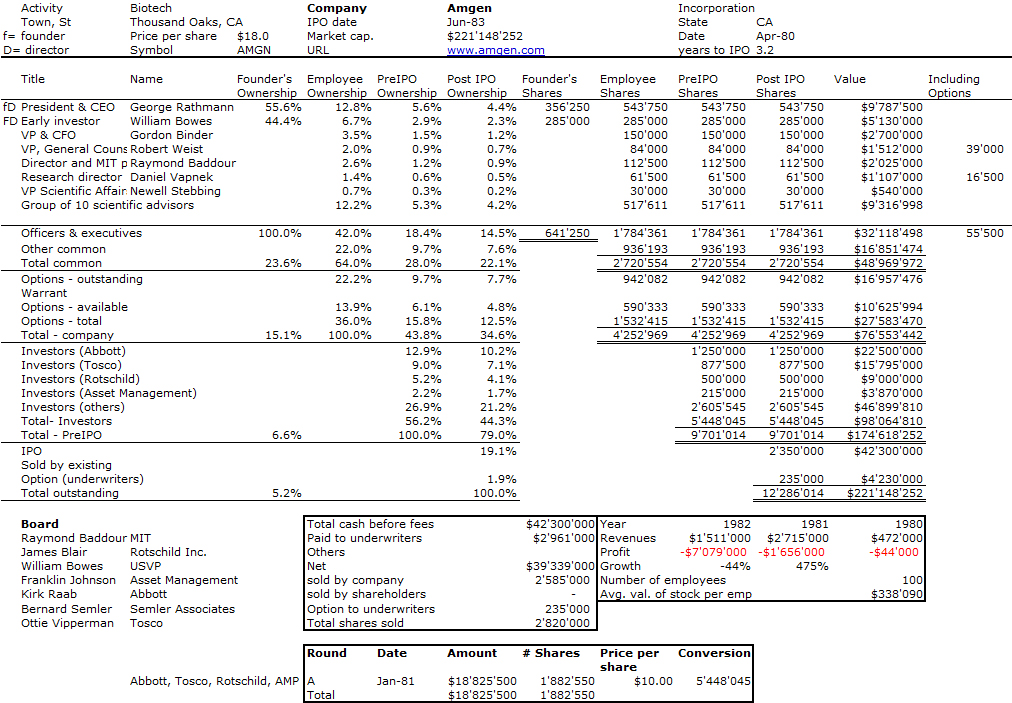

Amgen a été créée le 8 avril 1980. Puis Bowes le cofondateur et 1er investisseur a « cajolé six venture-capitalistes à investir à peu près 81’000 $ chacun pour l’amorçage. » [Page 18] George Rathmann est devenu le PDG et seul employé de l’entreprise. Lorsque la société a eu besoin d’un vrai financement de série A, Rathmann était convaincu qu’il fallait beaucoup plus que le typique million du premier tour et chercha $15M. Aucun VC n’aurait accepté, alors il a convaincu d’abord des grandes entreprises. Abbott investit $5M (qui aurait une valeur de $700M en 1990). Tosco ajouta $3,5M. Et le fonds New Court (géré par Rothschild) suivra alors pour investir $3M. Le tour atteignit au total $19,4M le 23 janvier 1981. Puis l’introduction en bourse a apporté $42M en 1983, mais ce fut seulement un autre commencement car plus de financements publics suivraient: $35M en 1986 pour le «secondaire» et $120M pour un troisième financement l’année suivante.

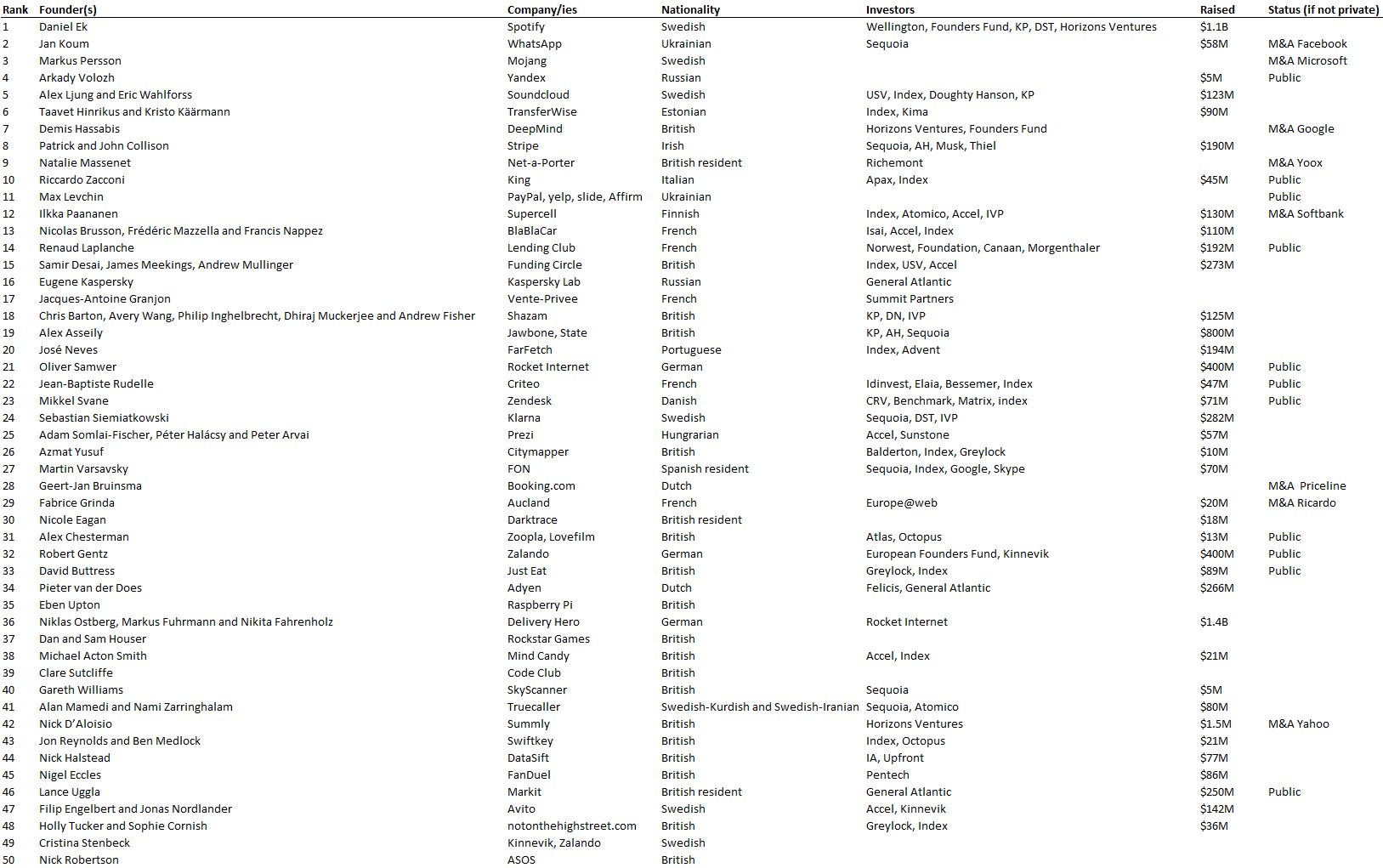

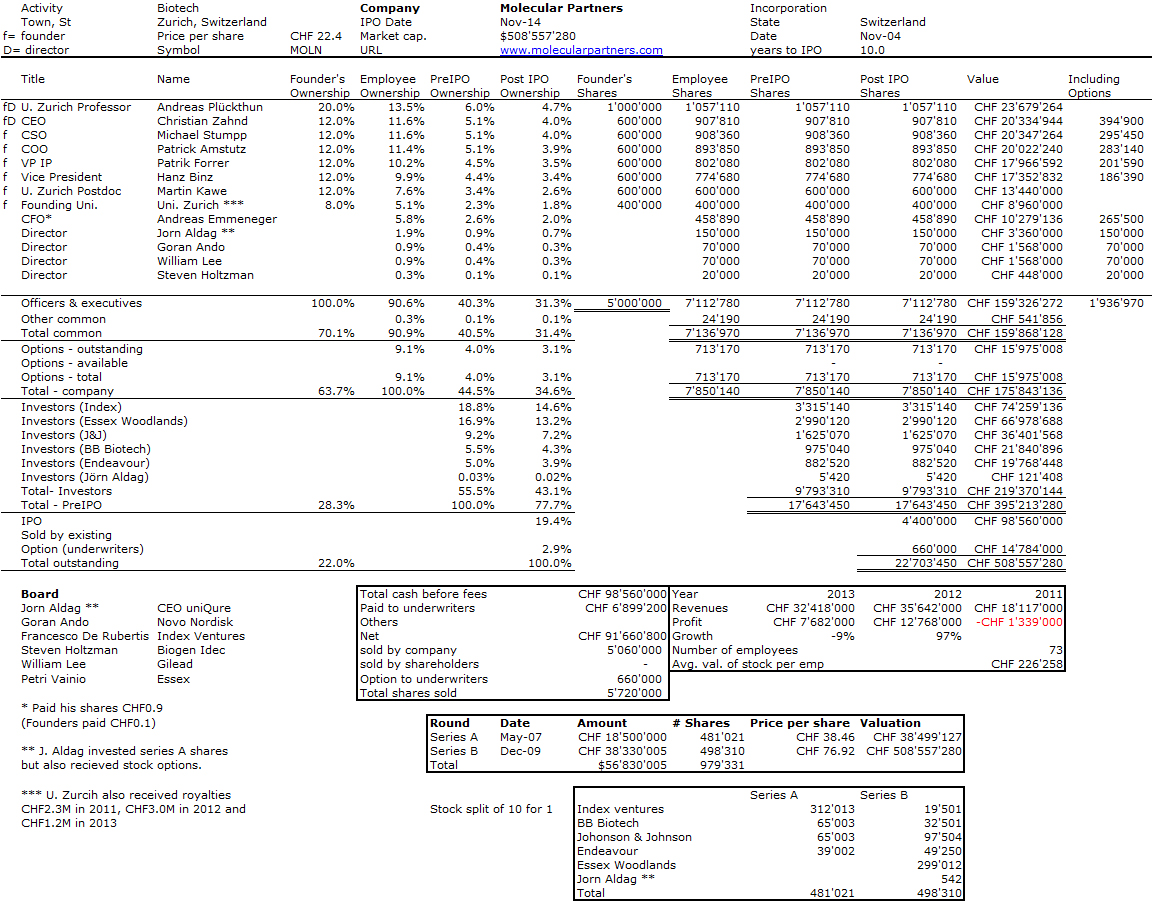

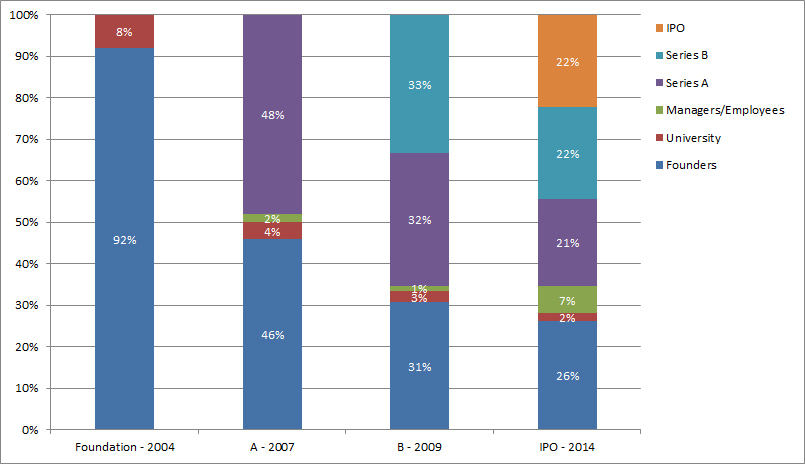

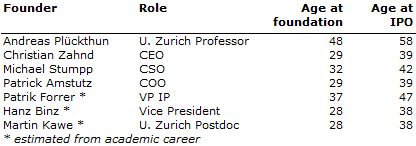

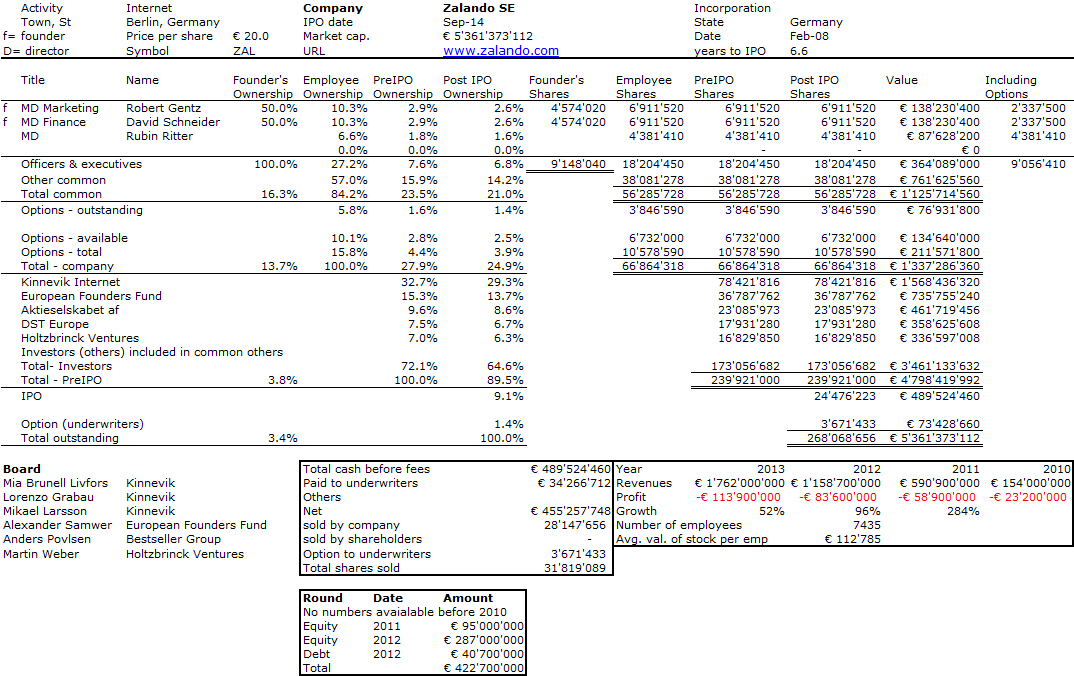

Voici la table de capitalisation d’Amgen au moment de l’IPO:

Bien que les start-up biotech aient des horizons plus longs que les entreprises en IT, l’intensité extraordinaire des activités est très similaire. Binder montre des exemples tels que l’IPO d’Amgen (chapitre 2), la découverte de l’EPO (chapitre 4) et son approbation par la FDA (chapitre 5). Il y a cependant une différence majeure. En biotech, il est question de science et de recherche. « Il est juste de dire que dans de nombreuses entreprises, sinon la plupart, les équipes de ventes et marketing dominent dans l’élaboration des stratégies d’entreprise; les scientifiques ou les créatifs peuvent être derrière le volant, mais en fait les gens de la vente et de la commercialisation définissent la feuille de route, aboyant les directions depuis le siège du passager. Pas dans le domaine de la biotechnologie et certainement pas chez Amgen où même la localisation de l’entreprise a été choisie pour attirer des scientifiques du meilleur niveau. Notre siège social est situé plus ou moins à égale distance des trois centres de recherche principaux dans le sud de la Californie: l’Université de Californie à Los Angeles (UCLA), l’Université de Californie à Santa Barbara (UCSB), et l’Institut de technologie de Californie (Caltech), à Pasadena ». [Pages 57-58]

Les partenaires d’Amgen

« Le succès est la capacité de survivre à vos erreurs. » George Rathman

Le chapitre 6 (« des partenariats au paradis – et dans cet autre endroit ») est à lire absolument. Binder explique l’importance des bons et des mauvais partenaires et cela, à nouveau, est lié aux valeurs et à l’éthique. Binder affirme que les gestionnaires sont beaucoup plus prudents quand ils embauchent quelqu’un que quand ils signent un partenariat.

« Notre recherche d’un partenaire pour l’entreprise commença ici, aux USA. À notre grande surprise, pas une seule entreprise pharmaceutique américaine n’a montré le moindre intérêt. […] Abbott Laboratories, un des investisseurs initiaux d’Amgen, a eu l’occasion d’être impliqué dans le projet Epogen. Le CEO et président Bob Schoellhorn déclina l’offre. Il avait été influencé par le chimiste en chef d’Abbott, qui ne pensait apparemment pas beaucoup de bien des médicaments à base de protéines de grande taille. Comme nous allions le découvrir plus tard, le biais n’était pas unique à Abbott; en fait, il a dominé l’industrie pharmaceutique traditionnelle. Le représentant d’une autre entreprise nous a informés que ses patrons avaient refusé l’offre sur Epogen parce que le marché était trop petit; leur département d’étude de marché avait prédit des ventes qui ne seraient jamais supérieures à 50 millions de $ par an. (Pour mémoire, le médicament génère 10 milliards de $ de revenus annuels. Quelles études de marché!) » [Page 126]

Leur premier partenaire serait Kirin, la compagnie de bière japonaise avec laquelle la confiance, la transparence et une bureaucratie minimale ont contribué à la construction d’un grand partenariat. Cela n’a pas été le cas avec Johnson & Johnson. « A ce jour, le mépris pour l’ancien partenaire d’Amgen est si profond que de nombreux employés proclament fièrement que leurs maisons sont à « 100 pour cent sans J&J ». Considérant que Johnson & Johnson et ses nombreuses entreprises vendent plus d’un millier de produits, du Band-Aids au Tylenol, ceci a tout d’un exploit. » [Page 133]

Amgen a également des partenaires académiques: « Memorial Sloan-Kettering possédait un mélange d’environ deux cents protéines. Mais ils n’avaient pas la technologie pour les séparer. Amgen l’avait. [… Amgen] a découvert le gène humain qui produit le G-CSF, situé sur le chromosome 17. Une fois isolé, le gène a été cloné en utilisant le même procédé que pour l’EPO humaine. Sloan-Kettering Memorial avait déposé un brevet faible, ne sachant pas ce qu’ils avaient exactement. Par conséquent, dit mon avocat général, Amgen était légalement libre de gérer son projet, sans avoir à payer une redevance à MSKCC. Cela ne me semblait pas éthique; sans Sloan-Kettering, nous aurions trébuché de nombreuses fois pour trouver le filgrastim (nom générique de Neupogen). Nous avons donc négocié une licence avec une redevance modeste. » [Pages 143-44]

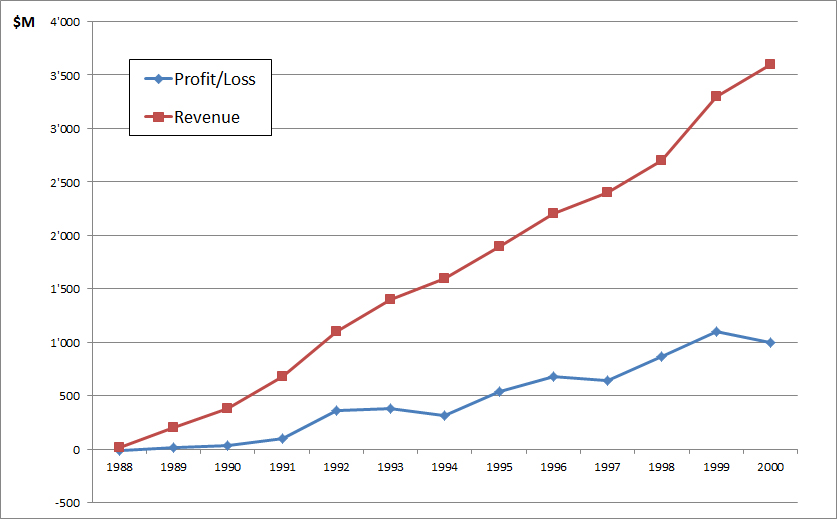

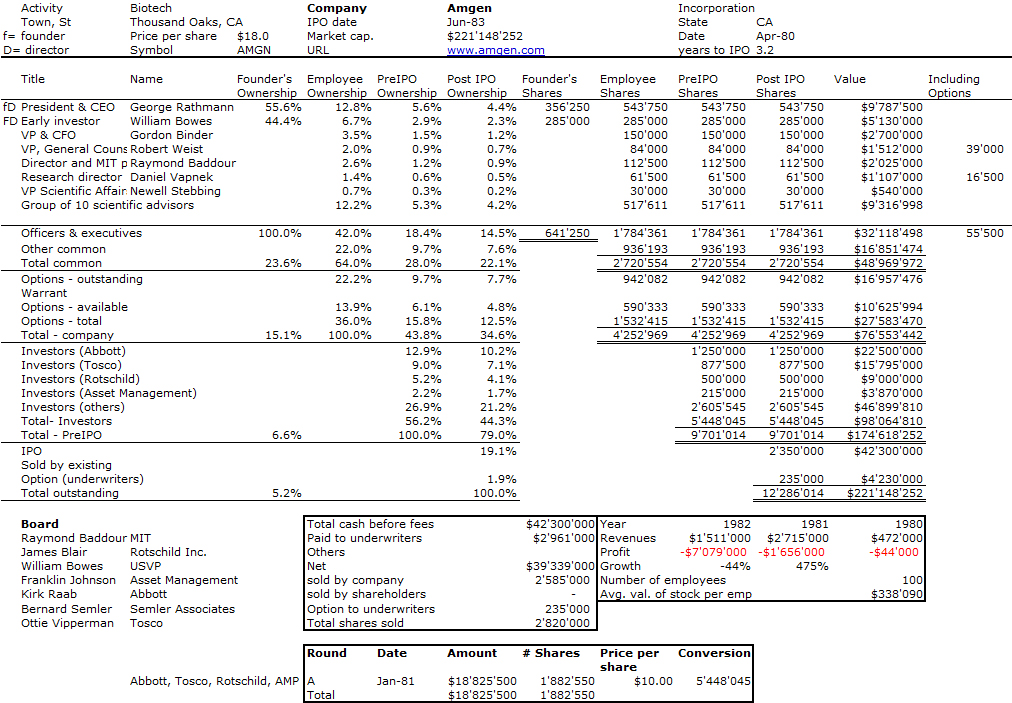

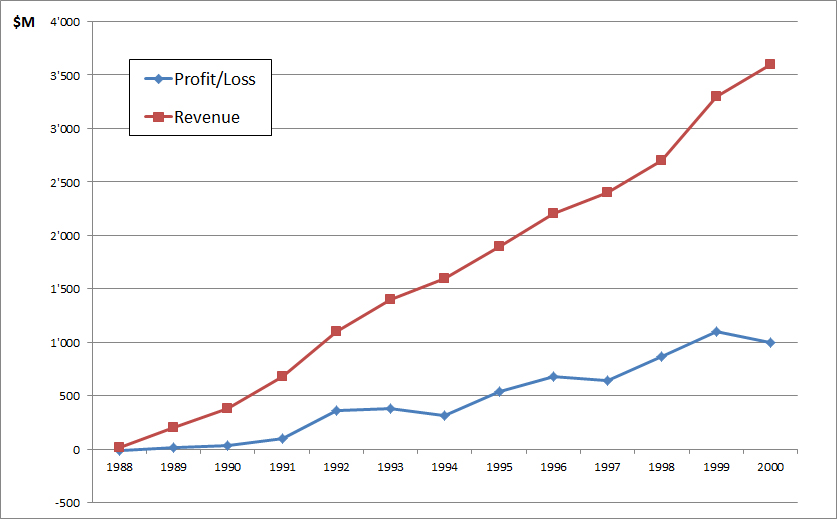

Enfin, du moins pour cet article, voici la courbe de croissance d’Amgen – revenus et profits. Quand une start-up de biotechnologie est un succès, les chiffres sont impressionnants …