Cette fois, le chose semble claire. Le capital-risque est en crise. L’association Capintech tire la sonnette d’alarme dans un récent communiqué de presse (pdf) relayé par le Journal de l’Innovation.

Quant au diagnostic, trois points sont relevés:

1- Quels que soient les pays observés, le financement en fonds propres des entreprises innovantes nécessite une forte implication des pouvoirs publics en amont.

2- Les mesures « prudentielles » vont freiner la participation des banques et des assurances qui apportent des fonds au capital-risque.

3- Comme dans les autres pays européens et aux USA, l’industrie du capital-risque français doit repenser son modèle économique.

L’association pense que la crise est durable mais que des mesures sont nécessaires à court terme:

– La mise en place du Fonds national d’amorçage – FNA.

– La réflexion globale engagée par l’AFIC peut conduire à une meilleure cohabitation des outils de financement en fonds propres.

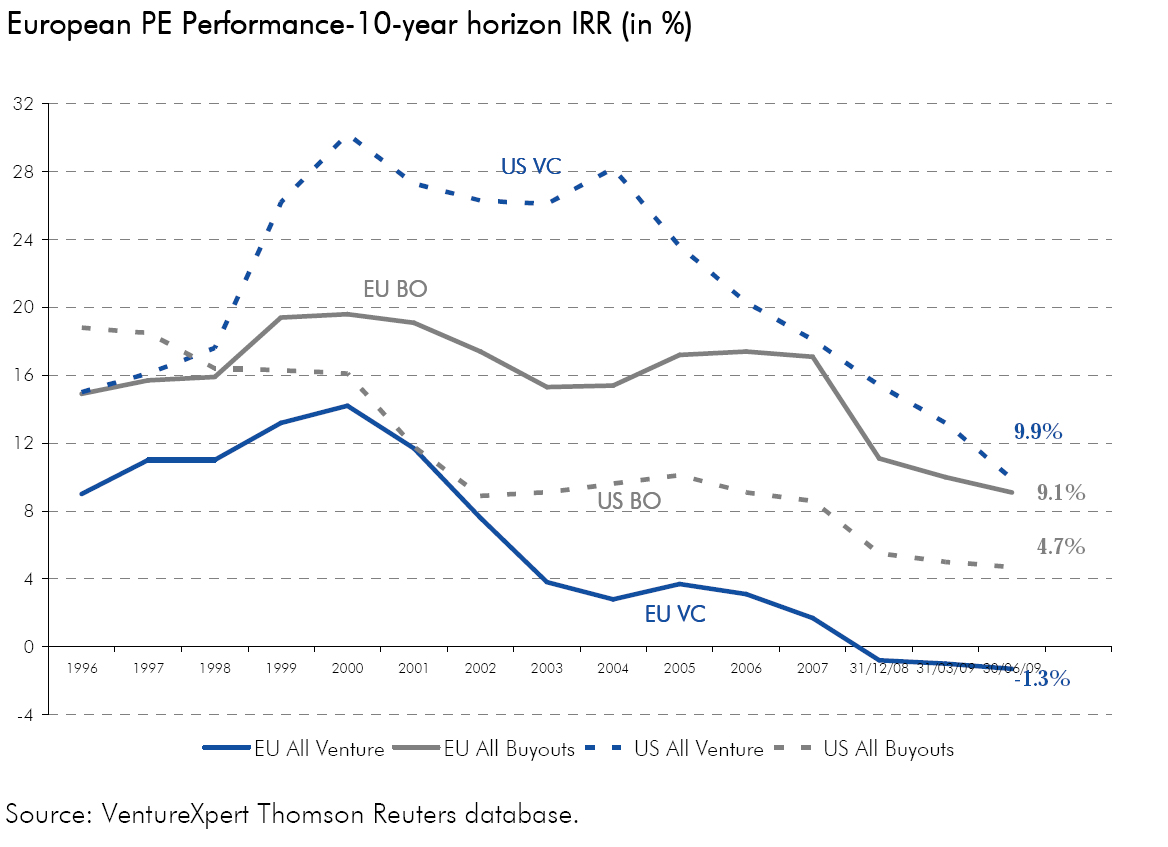

Les données ci-dessous extraites d’un rapport de l’European Investment Fund intitulé Private Equity Market Outlook confirment les difficultés.

Je ne suis pas tout à fait sûr que ce diagnostic et les soins proposés soient adéquats. La crise est peut-être beaucoup plus profonde comme je le mentionnais à travers les réflexions d’Andy Grove dans mon post précédent. S’il n’y a sans doute pas de crise de l’inventivité (il y a toujours de belles et nouvelles idées), il y a sans doute une crise de l’innovation, c’est à dire une difficulté à commercialiser ces nouvelles idées et cela ne vient pas seulement d’une crise du capital-risque. Il n’est d’ailleurs pas convaincant comme je l’ai écrit dans mon livre que le capital-risque européen ait jamais fonctionné…

Ainsi la globalisation des marchés, une certaine maturité de ceux-ci compliquent notre capacité à innover. Après les révolutions que le transistor, l’ordinateur, les télécom puis l’internet nous ont apporté, qui peut dire ce qu’est le prochain cycle? Nanotechnologies, greentech ou cleantech sont des buzzwords qui n’ont pas été (encore?) suivis des faits. La biotech reste un marché très peu prédictible et relativement « petit ». La crise du capital-risque est sans doute en partie le reflet de cette situation également et sans innovation de rupture, le capital-risque est sans doute à bout de souffle ou au mieux surdimensionné.

Bonjour,

je suis assez d’accord avec votre analyse concernant le faible nombre de dossier pouvant être porteur d’une innovation de rupture. En tant qu’investisseur, il est cependant rare d’en trouver un tous les matins ….

Le problème est plutôt une sorte d' »orgie » de création d’entreprise sur de « petits sujets » technologiques , encourages par la politique de pouvoirs publics , en particulier à travers des outils défiscalisants -en France les FCPI, et créant un déséquilibre entre l’offre de capitaux et la demande des porteurs de projet ; on peut effectivement parler de surdimensionnement .

Au delà de ce déséquilibre du marche, l’analyse de la proposition de valeur ,et en particulier le « prix » de la technologie est complètement absente de nombreux projets .

Cette remarque était moins vrai dans la décennie précédente -90/2000-.

En France cela se résume à: créons une entreprise , trouvons de la défiscalisation et hop la !

Je pense que l’écosystème actuel n’est certainement pas le bon pour la création de futurs champions mondiaux de la technologie .

Enfin, sur les buzzword, les nanotechnologies sont déjà dans l’industrie et seul une poignée de start up financée par les VC -comme A123 aux US- auront émergé parmi des nanoprojets !

Cordialement.

Philippe Méré.

Si un des grands du capital-risque est d’accord avec moi, mous ne devons pas être trop dans le faux. La France avec ses excès de défiscalisation en effet a des problèmes très spécifiques. Trop de FCPI vont tuer le capital-risque indépendamment des crises d’innovations et des « orgies » de start-up. Nous sommes tout à fait d’accord. Alors qu’il est arrivé qu’on se plaigne de « pas assez d’argent » ou « pas assez d’entrepreneur », le diagnostic en arriverait presqu’à s’inverser…

Bonjour,

Cela fait plus de 10 ans que je propose aux sociétés de capital-risque de m’aider à financer la commercialisation d’une technologie de rupture innovante : un logiciel qui rend le PC intelligent. Mais RÉELLEMENT intelligent : l’ordinateur raisonne comme un humain et, du coup, devient capable de faire ce qui était réservé à l’humain : dialoguer, apprendre les connaissances de ses utilisateurs (le plus souvent inconscientes !), écrire les programmes à leur place beaucoup mieux que des équipes d’informaticiens entières ! Simuler la réalité par la logique ce qui permet de tester des idées nouvelles comme nous le faisons dans notre tête. On parle à cet ordinateur comme avec un humain : plus besoin de clavier, de souris ni même d’écran (sauf pour certaines applications) ! Plus besoin de Windows et d’une formation à l’informatique. TIARA, une interface d’ordinateur intelligente exploitant cette technologie, TOURNE depuis 2000 ! Il y a une vidéo de démonstration sur Internet : http://www.youboss.tv/node/130. Le logiciel TIARA pourrait n’être vendu que quelques Euros puisque le marché potentiel c’est le demi-milliard de PC installé partout sur la planète. Ce qui produirait des profits colossaux pour un faible investissement.

Je suis un spécialiste mondial de l’Intelligence Artificielle, des centaines d’articles parlent de moi depuis 1986. Si vous cherchez mon nom dans Internet (Jean-Philippe de Lespinay), vous trouverez des centaines de pages parlant de mon invention initiale La Maïeutique, de mes clients et de ma technologie. Depuis 1986, des centaines de grandes entreprises et d’administrations françaises ont acheté mes produits pour permette à leur personnel non-informaticien de développer des programmes conversationnels (qui dialoguent avec les utilisateurs).

Arrivé là, vous devez vous dire : ou ce type est fou ou il détient vraiment l’invention du siècle ! Il faut absolument que je vérifie ! J’aimerais moi-même avoir un tel ordinateur chez moi. Eh bien, jusqu’à aujourd’hui, les sociétés de capital risque et les business angels, eux, ils répondent « non »… SANS MÊME DEMANDER UNE DÉMONSTRATION et sans émettre une seule justification. J’ai fini par découvrir qu’ils n’investissent jamais dans une CRÉATION d’entreprise innovante… Ils investissent dans une société qui a déjà démarré, qui a déjà une « équipe » et un chiffre d’affaires. Les nuls…

Même un investisseur microcéphale sait que participer au capital d’une société qui a déjà fait la preuve de son potentiel, c’est infiniment plus cher qu’apporter du capital à une société en création et, finalement, plus risqué. Il sait aussi qu’avec la société en création, sa mise de fonds – donc son risque – est faible et que, si elle marche, il fera infiniment plus de profits qu’avec toutes les autres qu’il a en portefeuille réunies. Vous verrez sur mon site : je réclame pour démarrer …40 000 € ! Pas 40 millions d’Euros, non 40 000 ! Eh bien pas un investisseur ne frappe à ma porte, ne serait-ce que pour voir…

Quels projets les capitaux-risqueurs et business angels peuvent-ils bien financer ? Ça ne doit pas être génial, on l’a bien vu lors de la crise de « l’éclatement de la bulle Internet » en 2000 qui a révélé leur frénésie stupide de financement d’énormes projets auxquels ils ne comprenaient rien …mais qui avaient l’avantage pour eux justement d’être énormes ! On se demande quelle idée géniale il faudrait proposer à ces investisseurs pour que s’activent leurs neurones et que le courant finisse par passer de là jusqu’à leur portefeuille.

Mon analyse du capital risque, en France comme ailleurs (je suis allé dans la Silicon Valley avec le même insuccès), m’a permis d’arriver à cette conclusion : le capital risque est entre les mains de financiers, c’est à dire de fonctionnaires (c’est un métier « non productif »). On ne peut pas demander à des fonctionnaires de prendre un risque. De plus, par nature, ils sont incompétents en création d’entreprise. La seule fonction compétente dans cette opération c’est l’homme de marketing. Le capital risque devrait être dirigé par des gens qui ont vécu le terrain, le marché, pris l’habitude d’évaluer les multiples façon de l’aborder.

Mais… trouver un bon homme de marketing ce n’est pas évident. Il faut déjà être capable de le jauger. Alors que trouver un « bon » financier, c’est à la portée de tous, il y en a partout. C’est cette erreur de vision qui paralyse l’évolution technologique de notre planète.

Mon commentaire du 28 décembre a disparu… C’est volontaire ?