J’ai été très surpris par la faillite de la Silicon Valley Bank (SVB). La finance de Silicon Valley était (et, je pense, est toujours) fondée sur le capital-risque et non sur les banques, sur les prises de participations et non sur les prêts ou les dettes. Alors comment est-il possible qu’une banque fasse faillite en servant des startups ?

Quand j’étais dans le capital-risque, et c’était il y a 20 ans, les startups empruntaient marginalement de l’argent. Les banques n’avaient en effet pas confiance en ces entités fragiles et elles avaient statistiquement raison. Bien sûr, les startups pouvaient emprunter de l’argent si elles disposaient de garanties solides comme du matériel et c’est pour cela que la Silicon Valley Bank et ses pairs étaient utilisées par les startups : pour le leasing par exemple (espace de bureau, équipement pouvant être réutilisé).

Apparemment, les choses ont changé comme je l’ai appris récemment. Certains capital-risqueurs ont réussi à convaincre la banque d’aller plus loin. L’argent était bon marché et si des VC « puissants » finançaient une startup, alors la SVB pensait que la startup était solide.

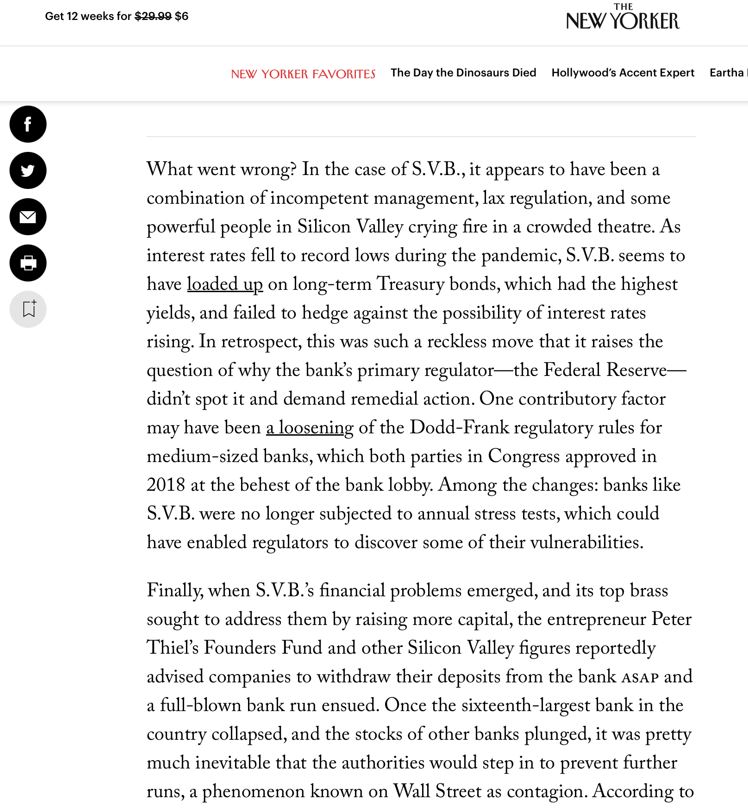

Comme le dit l’article du New Yorker ci-dessous, cela semble avoir été une combinaison de gestion incompétente, de réglementation laxiste et de personnes puissantes de la Silicon Valley criant au feu dans un théâtre bondé.

Vous pouvez lire des documents supplémentaires du New Yorker avec

– The Old Policy Issues Behind the New Banking Turmoil – Les vieux problèmes de gouvernance derrière la nouvelle tourmente bancaire (13 mars)

– Why Barney Frank Went to Work for Signature Bank – Pourquoi Barney Frank est allé travailler pour Signature Bank (15 mars)

Un autre article intéressant est In Their Own Words: What Silicon Valley Bank Meaning To The Valley – Dans leurs propres mots : ce que la Silicon Valley Bank signifie pour la vallée.

Il y a aussi cette interview sur le rôle de Peter Thiel dans l’effondrement de la SVB

Certaines citations incluent :

« La Silicon Valley a un problème d’image mais reste extrêmement populaire. »

« Le problème n’est pas que les VCS sont puissants, mais pas aussi intelligents qu’ils le pensent ».

Enfin, il n’y a aucun doute que l’argent était devenu très facile, en trop grande quantité comme l’indique la page Wikipedia de SVB. La fin des megarounds et la récente nouvelle crise des startup a joué son rôle.

Enfin un entretien avec Emmanuelle Auriol, professeure à l’école d’économie de Toulouse, montre même que la Silicon valley Bank n’était pas mal gérée, mais a été victime d’un bank run. Voir ici.

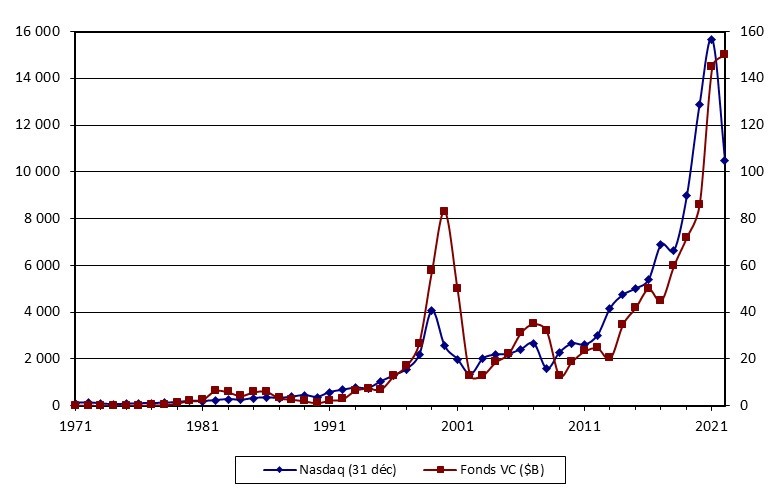

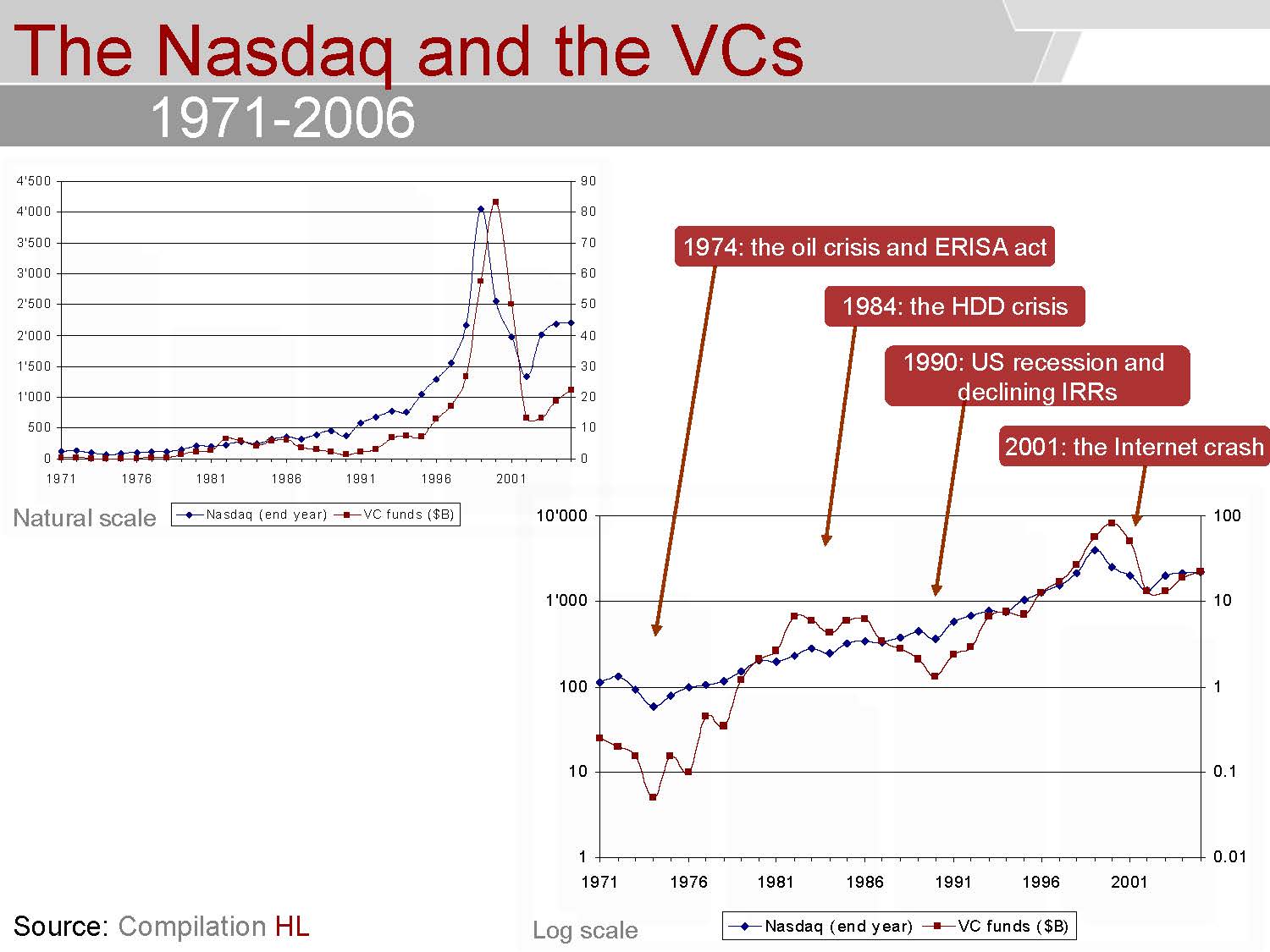

Cela doit probablement être aussi regardé sur le long terme. Lorsque j’ai écrit mon livre, j’ai examiné les corrélations entre l’indice Nasdaq, les levées de fonds du capital-risque et la crise économique. Voici ce que ça a donné :

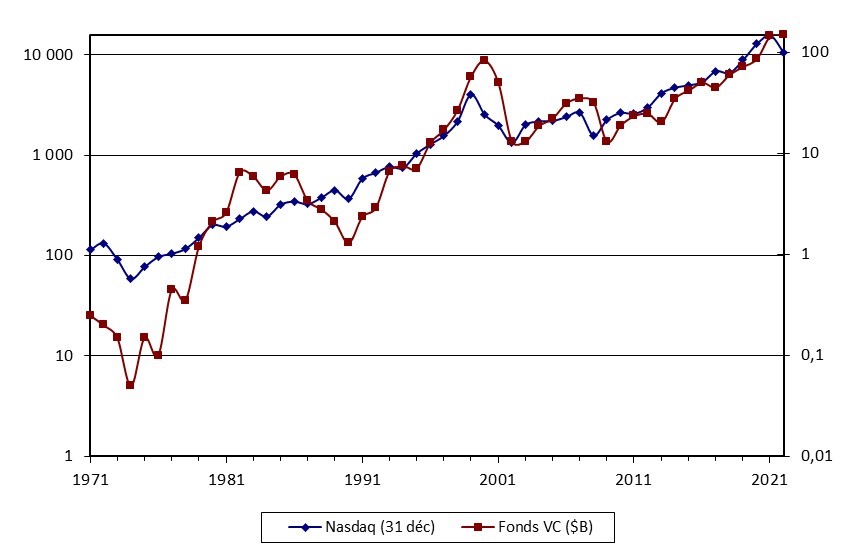

et voici ce que cela donne en 2022 avec entre autres la crise de 2008

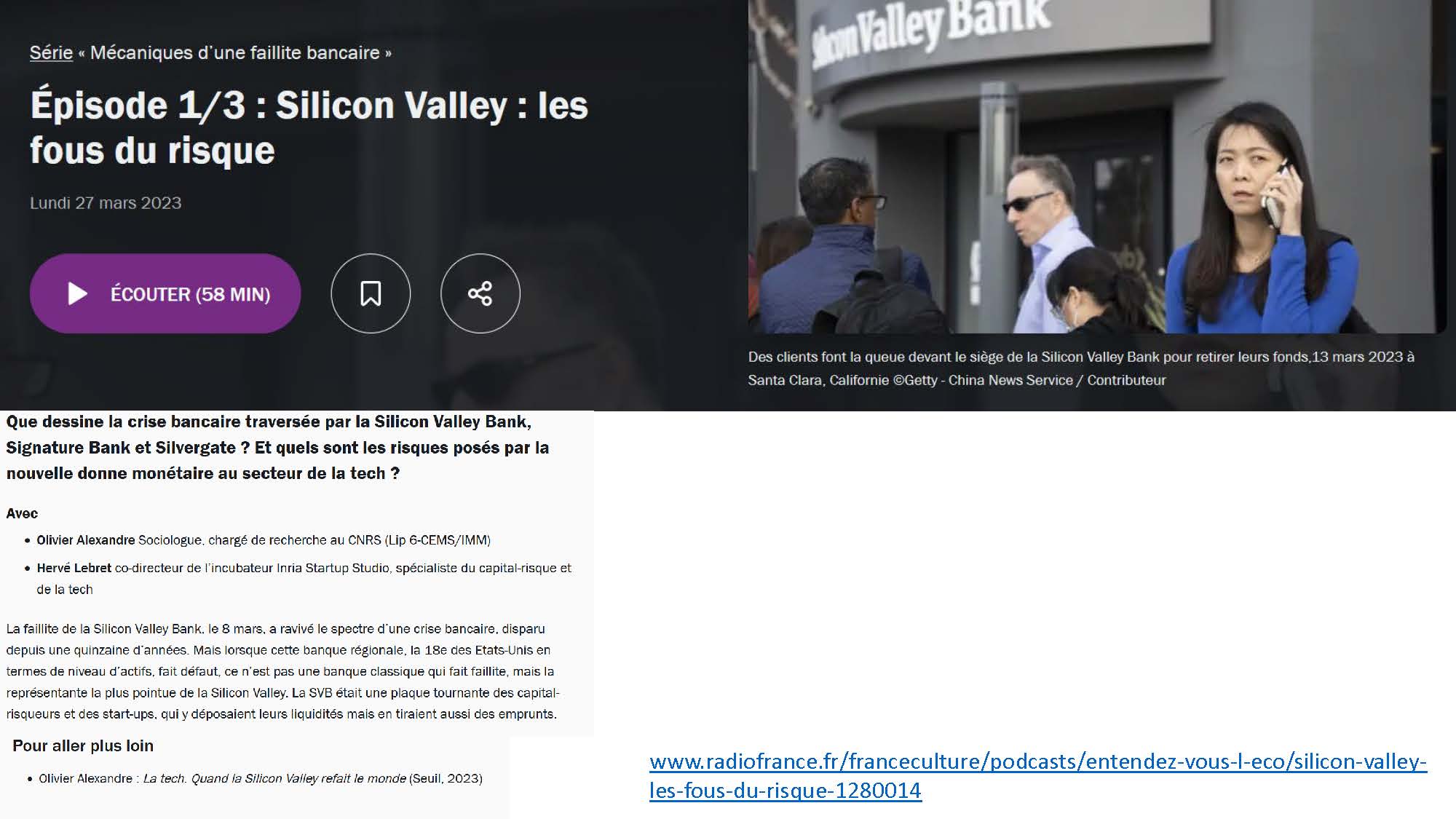

Je poste cet article car j’ai été invité à débattre de la Silicon Valley, du Capital Risque et comment les startups technologiques peuvent avoir un impact sur le système bancaire sur France Culture, dans l’émission Entendez-vous l’éco ?. Il ne me reste plus qu’à lire l’ouvrage de mon co-invité, Olivier Alexandre, La tech. Quand la Silicon Valley refait le monde (Seuil, 2023) qui semble très intéressant. Probablement un article à venir.