– La Partie 1 couvrait les dilemmes de l’innovation et ses crises. Les « 6 mythes » qu’elle présente sont très convaincants.

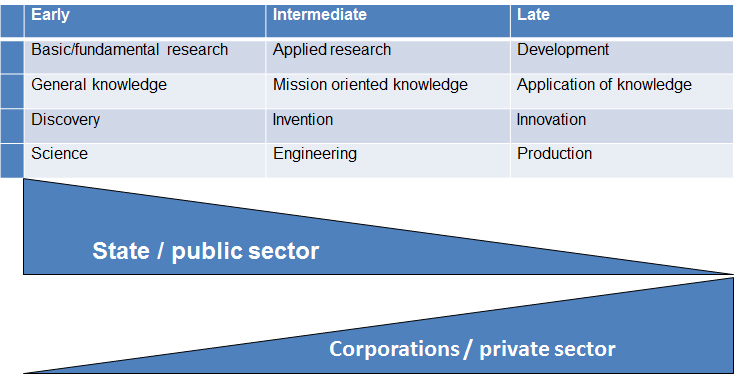

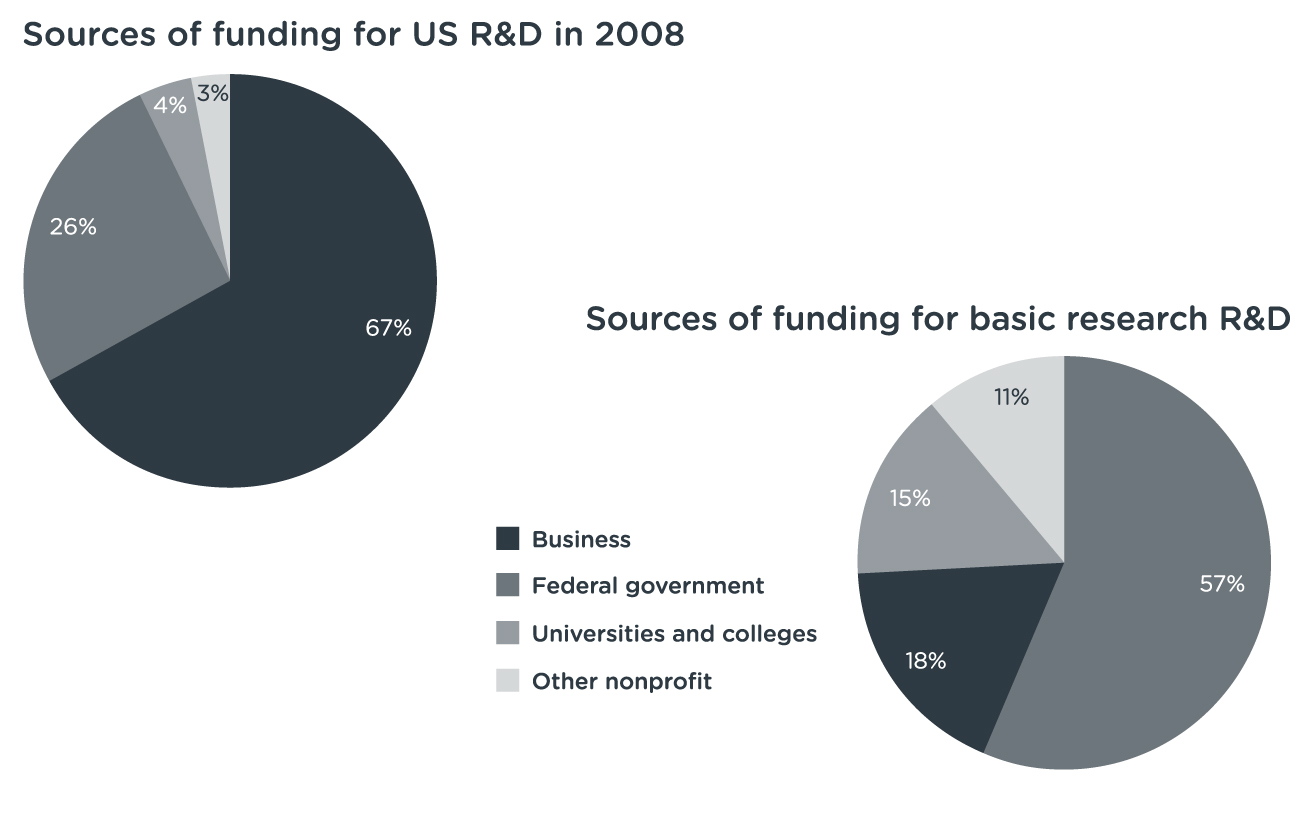

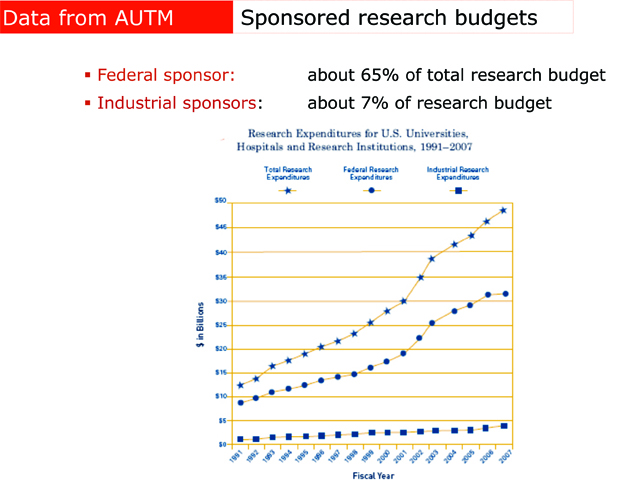

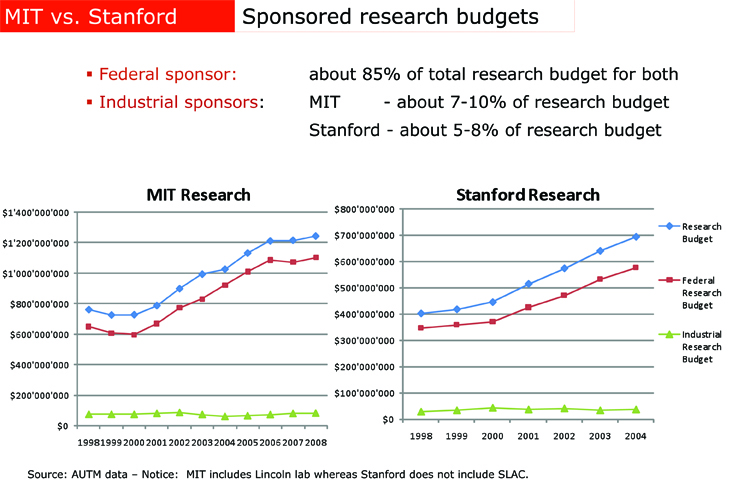

– La Partie 2 traité du rôle (oublié ou non-dit) de l’État dans la stimulation de l’innovation par la recherche. J’avais plus de désaccords avec elle sur le rôle de l’État dans l’écosystème de l’innovation.

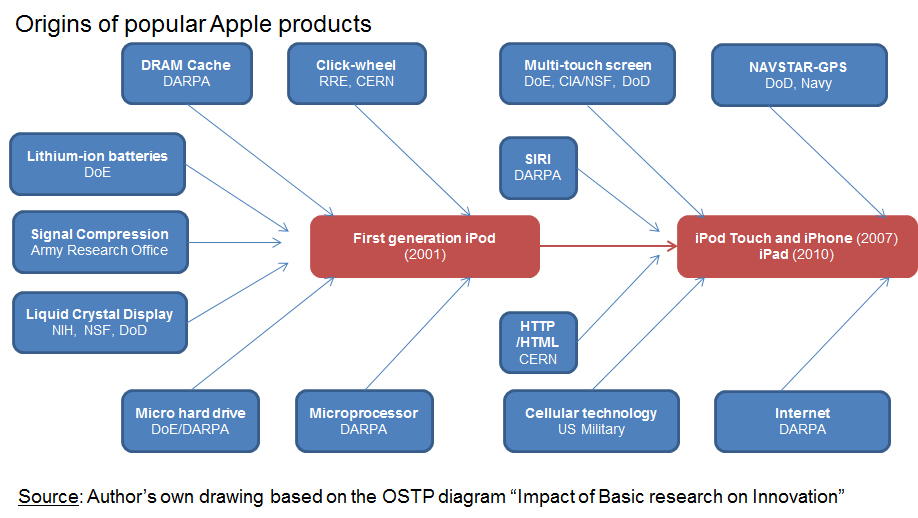

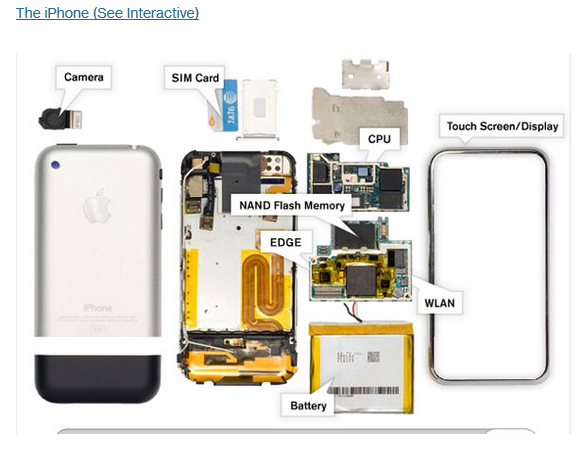

– La partie 3 se concentre sur le rôle de l’État dans les technologies de l’iPhone.

Voici donc la 4ème partie sur les chapitres 6 à 8.

Chapitre 6 – Pousser ou juste donner un coup de pouce à la révolution industrielle verte.

Les technologies vertes (ou propres) sont une autre situation très intéressante. « Jusqu’à ce que les éoliennes et les panneaux solaires photovoltaïques puissent produire de l’énergie à un coût égal ou inférieur à celui des combustibles fossiles, ils vont probablement continuer à être des technologies marginales qui ne pourront pas accélérer la transition si nécessaire à atténuer le changement climatique. » [Page 114] « Les politiques axées sur la demande (réglementation) sont essentiels, mais elles deviennent trop souvent des plaidoyers pour le changement. Des politiques d’offre (production d’énergie) sont aussi importantes car elles montrent que l’acte suit la parole. » [Page 155]

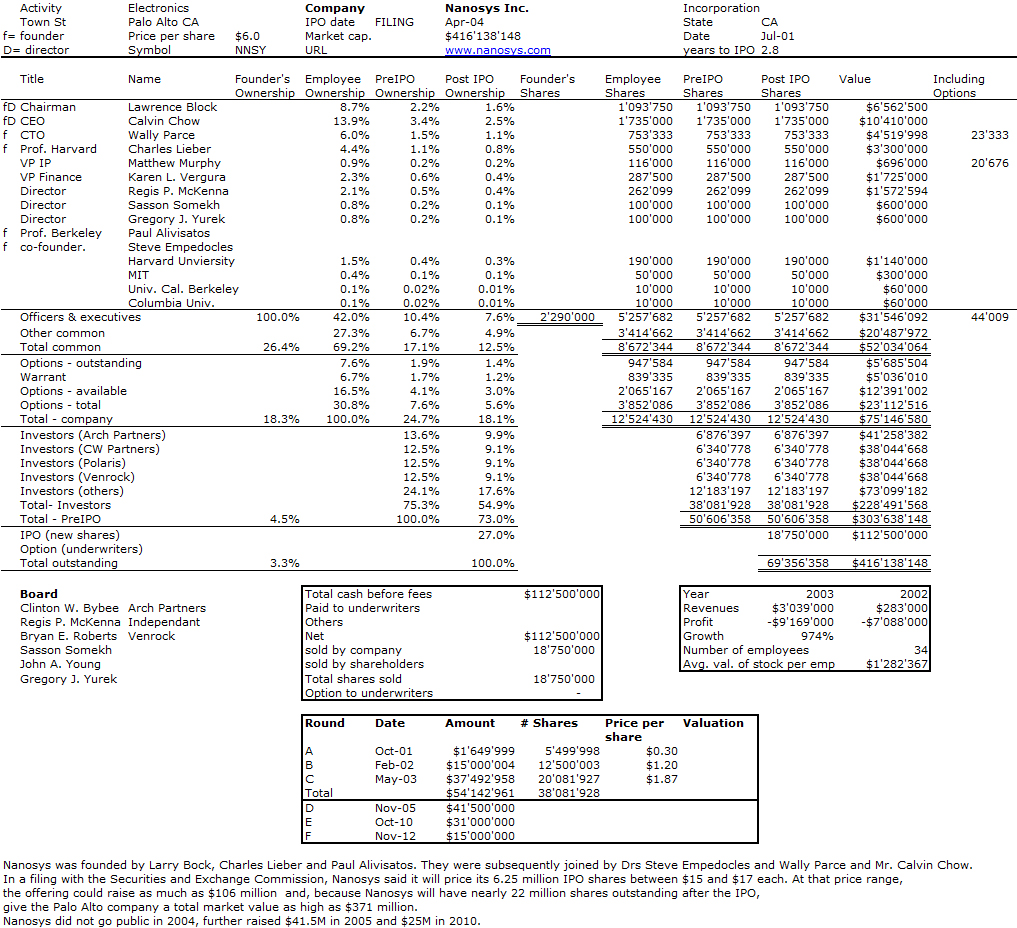

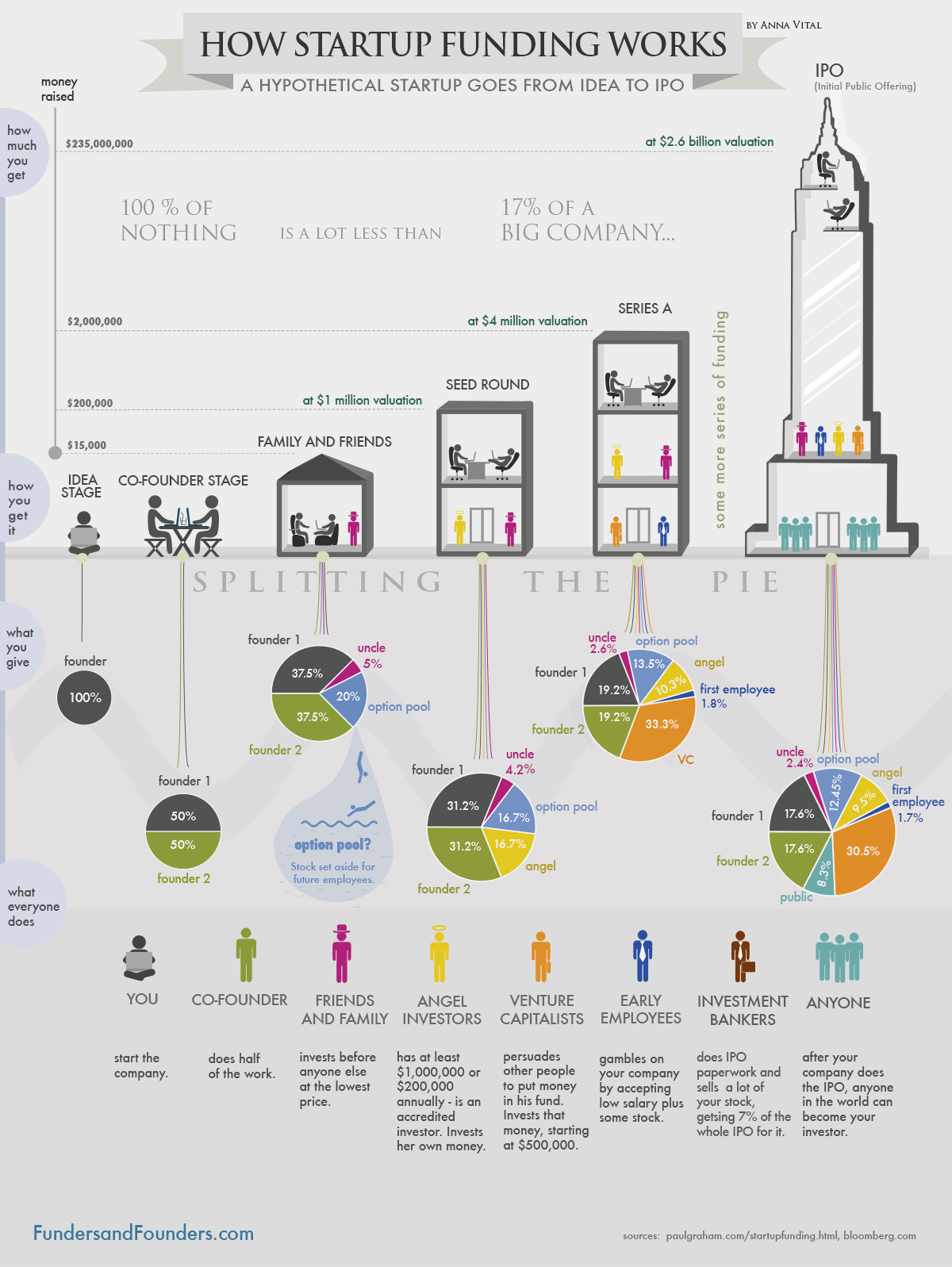

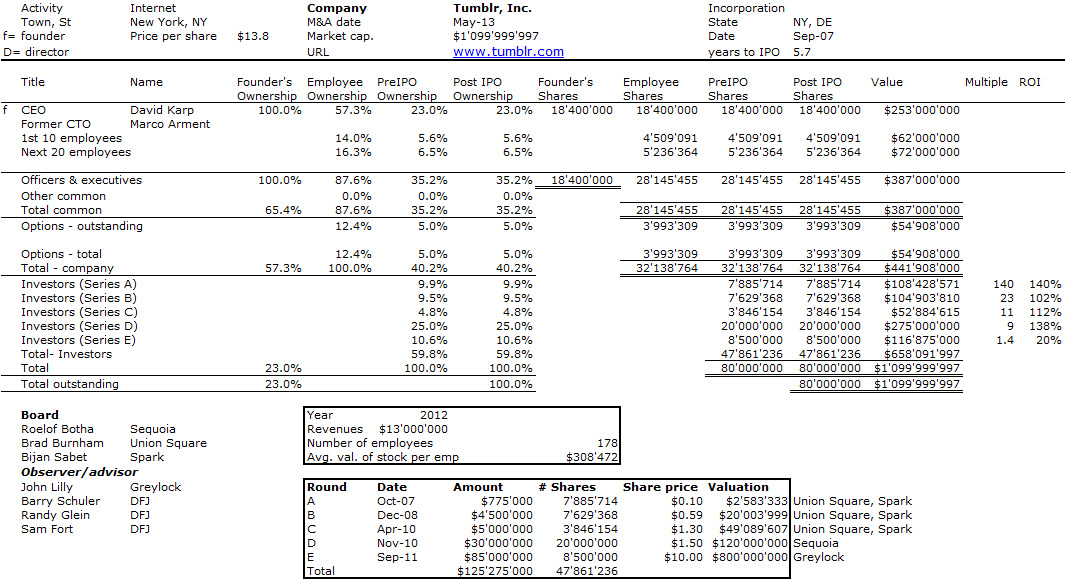

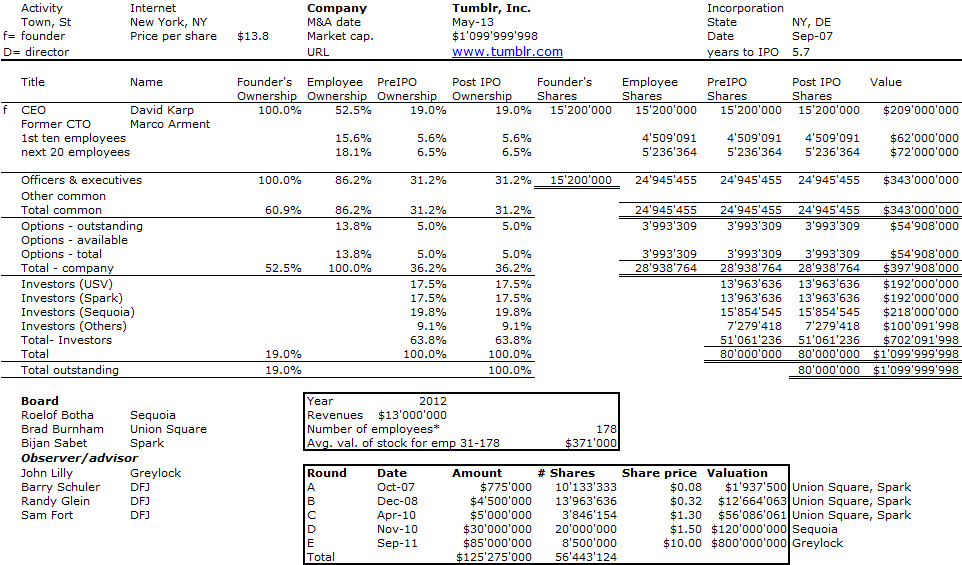

Encore une fois j’ai été un observateur (trop ?) prudent des technologies vertes quand l’Allemagne subventionnait de nombreuses entreprises qui ont fait faillite lorsque la Chine est arrivée avec des produits beaucoup moins chers ou quand la France et le Japon pariaient sur l’énergie nucléaire comme la plus propre … Mazzucato décrit à juste titre « les Etats-Unis avec une approche du tout financer en espérant qu’une innovation de rupture dans l’énergie émergera tôt ou tard. Cela n’a pas été le cas parce que beaucoup de technologies propres nécessitent un engagement financier à long terme, ce que les VCs ne sont pas disposés à ou capables d’entreprendre ». Dans mon analyse continue de récentes introductions en bourse, j’ai remarqué 11 entreprises dans les technologies vertes sur les 165 documents bâti que j’ai depuis 2002. Le plus ancien date de 2009. Ces sociétés ont levé plus de 2 milliards de dollars, soit environ 180 millions de dollars par entreprise. Elles avaient plus de 5’000 collaborateurs au total. Pour moi cela ressemble à une bulle spéculative ; de ce point de vue, Mazzucato a raison de dire que les investisseurs sont impatients. Je ne suis pas sûr qu’ils soient pour autant « timides » avec leur argent.

Les États-Unis ont continué à bâtir sur leur compréhension de ce qui a fonctionné dans les précédentes révolutions technologiques. (…) Mais si tout cela a été efficace pour mettre en relation et créer des effets de levier pour les universités, l’industrie et de l’entrepreneuriat dans dans les technologies propres, la performance a été inégale. (…) Une des principales raisons de cette performance inégale aux États-Unis a été sa forte dépendance envers le capital -risque pour « donner un coup de pouce » au développement des technologies vertes. (…) Comme certaines technologies propres en sont encore à leurs premières phases de développement, lorsque « l’incertitude de Knight » est le plus élevée, le financement VC se concentre sur quelques paris plus sûrs plutôt que sur l’innovation radicale qui est pourtant nécessaire pour permettre de transformer la société. (Pages 126-127) La conclusion qui pourrait suivre est que le gouvernement devrait se concentrer exclusivement sur le développement des technologies les plus risquées.

Des investissements impatients peuvent détruire les entreprises qui avaient promis de développer des produits basés des technologies financées par le gouvernement. Si les VCs ne sont pas intéressés par les industries à forte intensité capitalistique, ou à bâtir les capacités de production, des usines, qu’ont-ils exactement à offrir en termes de développement économique? Leur rôle devrait alors être considéré pour ce qu’elle est : limité. (Page 131)

On s’attend à ce que la possibilité d’effectuer des recherches à haut risque et d’avant-garde « va attirer plusieurs des meilleurs et des plus brillants cerveaux – ceux de scientifiques et d’ingénieurs expérimentés et particulièrement ceux des étudiants et des jeunes chercheurs, y compris dans le monde entrepreneurial. » (Page 134)

L’histoire de l’investissement du gouvernement américain en matière d’innovation, de l’Internet à la nanotechnologie montre qu’il a été crucial pour le gouvernement d’avoir sa part à la fois dans la recherche fondamentale et appliquée. La NIH est responsable de 75 pour cent des nouveaux médicaments les plus radicaux. Donc, l’hypothèse qu’on peut abandonner la recherche appliquée au secteur privé et que cela va stimuler l’innovation n’est pas démontrée (et peut même priver certains pays d’importantes percées.) (Page 136)

En réalité, les activités du gouvernement et des entreprises se recoupent souvent. Les capital-risqueurs et entrepreneurs répondent aux stimuli du gouvernement dans le choix des technologies dans lesquelles investir, mais ils sont rarement axés sur le long terme. En l’absence d’un modèle d’investissement approprié, le VC aura du mal à fournir le « capital patient » nécessaire au plein développement d’innovations radicales. Il est crucial que le financement soit patient. (Page 138)

Les finances publiques (telles que les banques de développement de l’Etat) sont donc supérieures aux banques commerciales ou au VC pour la promotion de l’innovation, car elles sont engagées et patientes.

Les risques financiers et technologiques liés au développement des énergies renouvelables modernes ont été trop élevé pour le soutien VC. Un problème clé est que les VCs recherchent des rendements qui ne sont pas réalistes pour des technologies à forte intensité capitalistique. Les rendements spéculatifs des révolutions TIC ne peuvent pas être le « norme » pour être reproduits dans toutes les autres industries de haute technologie. (Page 140)

Mes commentaires : Je suis d’accord avec la critique sur le capital -risque. Maintenant, la solution proposée de banques de développement engagées et patientes est nouvelle pour moi. Je comprends « patient », je suis moins sûr pour « engagé ». Cela signifie-t-il actif et compétent?

Mais ma principale préoccupation est de nouveau la différence entre inventer et innover. Je dois revenir à Apple. Selon Wikipedia, une définition classique de l’entrepreneuriat est « la poursuite des d’opportunités, sans égard pour les ressources actuellement disponibles ». Le terme met l’accent sur les risques et les efforts engagés par des personnes qui créent puis gèrent une entreprise, et sur les innovations résultant de la poursuite de la réussite économique.

Quand Mazzucato décrit l’Etat entrepreneurial, elle décrit autant un État Inventer qu’un État Innovateur. Il n’y a pas de mal à cela. Apple a été une entreprise très forte pour utiliser des inventions et des innovations surtout pour les intégrer dans de nouveaux produits. C’est pourquoi Apple fait si peu de R & D. Une même entreprise peut-elle faire la recherche et explorer de nouveaux territoires pour développer de nouvelles technologies et les intégrer dans de nouveaux produits. Je ne suis pas sûr que cela ait été démontré par des preuves claires. Mais nous devrions probablement demander historiens de la technologie.

Il y a une invention qui montre la difficulté du transfert de l’invention à l’innovation : le transistor a été inventé au Bell Labs en 1947. Certains des éléments de l’invention seulement ont été brevetées (car il y avait eu des idées antérieures datant de 1925.) En 1951, Bell Labs avait octroyé des licences (sous la pression de l’Etat) de la technologie à plus de 40 entreprises et Texas Instruments et Sony (qui étaient alors de petites entreprises) sont connus comme le premiers producteurs de transistors commerciaux. Les inventeurs ont reçu le prix Nobel en 1957 et l’un s’est installé à Palo Alto, déménagement qui est probablement à l’origine de la Silicon Valley. En raison de la menace de l’URSS en tant que puissance technologique émergente, les États-Unis ont déversé beaucoup d’argent de l’armée et du spatial sur le potentiel de l’électronique du transistor.

La difficulté avec les nanotechnologies et les technologies vertes c’est que dans la situation de poule et l’œuf que sont les de tractions du marché (poule) et de poussée des technologies (œuf), les besoins du marché peuvent être clairs, mais la poussée de la technologie me le semble beaucoup moins. Je ne suis pas sûr de voir ce qu’est l’équivalent du transistor pour ces domaines «prometteur».

Chapitre 7 – Les énergies éolienne et solaire

Ce chapitre porte sur l’histoire et la situation actuelle de ces deux énergies. Les acteurs dans l’éolien sont GE et Vestra (Danemark). C’est une longue et intéressante histoire. Il y a une histoire similaire, longue et douloureuse, pour l’énergie solaire. First Solar, Solyndra , SunPower , Evergreen sont décrits en détail. Mazzacutto se concentre sur la stratégie à long terme de la Chine face au plus court terme américain, ainsi que sur l’approche innovante de l’Allemagne dans le marché. « L’échec de Solyndra souligne le système parasitique d’innovation que les Etats-Unis ont créé – où les intérêts financiers sont toujours le juge, jury et bourreau de tous les dilemmes d’investissement en innovations ». « Le cas de la technologie propre nous enseigne déjà que changer le monde exige coordination et investissement de plusieurs États, sinon la R&D, le soutien pour la fabrication et le soutien pour la création et le fonctionnement du marché resteront des impasses. »(Page 155)

Un cadre devrait inclure des politiques de la demande pour promouvoir la consommation accrue ainsi que des politiques de l’offre qui favorisent la fabrication des technologies avec du capital patient. (Page 159)

Mais les arguments de McKay sur l’énergie durable – ce n’est pas que du vent me rendent prudent …

Mazzacuto rappelle ici quelques éléments fondamentaux : elle revient sur le Mythe 2 (small is beautiful) « Nous ne devrions pas sous-estimer le rôle des petites entreprises si supposer que seules les grandes entreprises ont les ressources adéquates. (…) La volonté de modifier les modèles de marché actuels est nécessaire pour une véritable révolution industrielle verte. (… ) Ce devrait être un sujet de débat, de savoir si le soutien public devrait aller aux grandes entreprises qui pourraient faire leurs propres investissements et aussi de savoir si elles seraient prêtes à se passer des technologies qui offrent leurs principales sources de revenus.» comme mon ami Dominique ((-:) l’a mentionné à juste titre dans une réaction à un précédent post sur le sujet : « Le financement de la recherche et à quel niveau de précocité cette recherche est financée par une entreprise dépend bien sûr de ses attentes, mais aussi de ses marges. Dans les années 70, les grandes entreprises pouvaient se permettre de financer la recherche au début parce que 1) elles prévoyaient des marchés stables ou en croissance et 2) parce que leurs marges étaient constamment élevées, je crois. Aujourd’hui la vitesse @ les marchés évoluent est certainement dissuasive pour la recherche à un stade précoce dans les entreprises… »

Chapitre 8 – Risques et récompenses : abandonner les pommes pourries pour des écosystèmes symbiotiques.

La prise de risque a été un effort collectif alors que les rendements ont été distribués beaucoup moins collectivement. [Page 165] L’histoire que l’on raconte aux contribuables américains est que la croissance économique et l’innovation sont les résultats de différents « génies » de la Silicon Valley, les « entrepreneurs », les capital-risqueurs ou les « petites entreprises », aidés par règlementations laxistes (ou inexistantes) avec des impôts bas – en comparaison des états trop présents dans une grande partie de l’Europe. [Page 166]

L’incertitude de Knight dans l’innovation, avec les coûts irrécupérables et inévitables et l’intensité du capital dont elle a besoin, est en fait la raison pour laquelle le secteur privé, y compris le capital -risque, se dérobe. C’est aussi la raison pour laquelle l’État est l’acteur qui prend souvent la responsabilité, non seulement de fixer les erreurs des marchés, mais aussi de les créer. [Page 167]

Garder cette histoire inédite a permis à Apple d’éviter de « rembourser » une part de ses bénéfices à ce même Etat. Apple a progressivement incorporé à chaque nouvelle génération de produits des technologies que l’Etat a initiées, cultivées et affinées. [Page 168]

Mazzucato a ensuite une analyse très intéressante des modèle d’affaires de la vieille et de la nouvelle économie : dans le passé on pouvait compter sur la stabilité, la générosité, l’équité alors que dans la nouvelle, il est question de volatilité, de mobilité, et de faibles engagements. Les emplois ne sont pas égaux, même chez Apple selon que l’on soit dans la R&D, là où les produits sont conçus, ou en Chine, où a lieu la production ou enfin à nouveau aux Etats-Unis là où ils sont vendus dans les magasins d’Apple; mais pire, la mobilité et la mondialisation ont permis l’évasion et l’optimisation fiscales. Apple a une filiale dans le Nevada, Braeburn Capital pour éviter l’impôt sur le revenu ou sur le capital. Puis elle a des filiales au Luxembourg, en Irlande, aux Pays-Bas et aux Iles Vierges britanniques pour des avantages liés à la faible fiscalité. L’IP d’Apple est détenue par des filiales irlandaises, qui perçoivent des redevances sur les ventes d’Apple (!) Et dont la propriété est co-détenue par une autre filiale aux Iles Vierges, Baldwin Holdings… GE, Google, Oracle, Amazon et Intel sont également célèbres pour l’optimisation fiscale et la perte pourrait être de 60 à 80 milliards de dollars pour les États-Unis depuis une décenni . [Pages 168-175]

Le but ultime de mettre de l’argent des contribuables dans le développement de nouvelles technologies est de prendre le risque qui accompagne normalement la poursuite de produits complexes et de systèmes innovants nécessaires pour atteindre des objectifs collectifs. [Page 176]

Mazzucato termine ce nouveau chapitre avec « Où sont les Bell Labs d’aujourd’hui ? » « Une des raisons expliquées dans une étude [récente du MIT] est le fait que les grands centres de R&D – comme Bell Labs, Xerox PARC et Alcoa Research Lab – sont devenus une chose du passé dans les grandes entreprises. Les recherche fondamentale et appliquée sur long terme ne font plus partie de la stratégie des grandes entreprises. Ce qui n’est pas clair cependant, c’est pourquoi et comment cela a changé au fil du temps. L’écart entre les rendements privés et sociaux ( découlant des retombées de la R&D) est le même à l’ère des Bell Labs qu’aujourd’hui. Et ce qui manque le plus aujourd’hui, c’est le volet privé de la R&D en partenariat avec la composante publique, créant ce que j’appelle plus tard, un écosystème moins symbiotique. Il est essentiel de comprendre non seulement la façon de construire un «écosystème» d’innovation efficace, mais aussi et peut-être surtout, comment transformer cet écosystème afin qu’il soit symbiotique plutôt que parasitaire. [Page 179]

D’un côté, je vois le succès des anciens pays émergents tels que Taiwan et la Corée, mais je suis aussi né dans le pays des Concorde, TGV, Rafale et des centrales nucléaires que la France a eu du mal à vendre à l’étranger.

De même pourquoi la fission nucléaire (militaire et civile) a-t-elle été un tel succès alors que la fusion nucléaire civile n’a donné aucun succès commercial 50 ans après son utilisation militaire? Je me souviens avoir lu Richard Feynman sur le Projet Manhattan et l’intensité folle (et entrepreneuriale) du projet. Serait-ce que l’entreprenariat manque au projet ITER? Innovation et esprit d’entreprise sont très liés et toujours en quelque sorte un mystère.

Et pourquoi le succès (certes encore initial) d’un Tesla et d’Elon Musk serait-il possible si l’argent n’était pas assez disponible pour les technologies de rupture propres…

L’innovation planifiée est un défi très difficile que Mazzucato comprend très bien d’ailleurs et l’incertitude demeure. Rappelez-vous comment l’intelligence artificielle a été une déception pendant des années pour ne pas dire jusqu’à présent. Je voudrais terminer ici avec un article intéressant du journal Le Monde :

Innover n’est pas planifier.

LE MONDE | 30.09.2013 | Par Armand Hatchuel.

Le 12 septembre, le président République, François Hollande, et le ministre du redressement productif, Arnaud Montebourg, ont présenté trente-quatre « plans de reconquête » allant de « la rénovation thermique des bâtiments » à « l’usine du futur », en passant par les « dirigeables pour charges lourdes ». Cette annonce a été perçue comme le retour d’une politique industrielle planificatrice, et a suscité les habituelles critiques à l’encontre du volontarisme public.

Critiques contestables car, en l’occurrence, il ne s’agit pas vraiment de planification. Les thèmes retenus visent d’abord à stimuler l’innovation et de nouvelles activités industrielles. Or, de nombreux travaux ont montré qu’une politique d’innovation – qu’elle soit publique ou privée – ne peut réussir que si sa conception, son pilotage et son évaluation s’éloignent clairement d’une logique planificatrice (Philippe Lefebvre, chercheur enseignant à l’Ecole nationale supérieure des mines de Paris : « Organizing deliberate innovation in knowledge clusters : from accidental brokering to purposeful brokering processes » [Organiser l’innovation dans les écosystèmes : au-delà de l’émergence accidentelle, un pilotage des interactions créatrices], International Journal of Technology Management, vol. 63, n° 3/4, 2013).

LARGE PART D’INCONNU

Car, qu’est-ce qu’un « plan » ? Pour guider l’action future, chacun construit des représentations. On « planifie » nos vacances, la route à prendre ou la perte de quelques kilos. Reste que, tout en concédant des incertitudes, un plan suppose que le but, les moyens et les partenaires soient suffisamment connus. On peut, à la limite, penser que moyens et partenaires seront choisis « chemin faisant ». Mais il faut au moins préciser le but à atteindre. La politique agricole, la politique de télécommunications ou la politique du logement se construisent comme des plans dont l’objectif est clairement affiché : par exemple, un niveau chiffré de production ou d’équipement du pays.

Il n’en va plus ainsi pour un authentique programme d’innovation. On doit admettre que le but qu’il poursuit présente nécessairement une large part d’inconnu. Il n’est plus possible de spécifier par avance les trajectoires et les résultats les plus intéressants du projet.

Paradoxalement, cet inconnu ne retire rien à la valeur mobilisatrice d’un concept innovant. Qui ne souhaiterait une « voiture pour tous consommant moins de 2 litres aux 100 km » ? Mais force est de reconnaître que l’on ne sait pas comment cette valeur sera concrétisée en techniques et produits efficaces : s’agit-il de petites voitures urbaines ? De systèmes intelligents de conduite ? De nouveaux types de véhicules ou de carburants ? De même ignore-t-on si de nouvelles entreprises ou de nouveaux marchés naîtront dans l’aventure.

L’histoire confirme abondamment la rationalité surprenante des grands programmes d’innovation. En 1854, l’Autriche lance le concours du col du Semmering pour la conception de la première locomotive destinée à un chemin de fer de montagne. De nombreuses solutions furent proposées, mais aucune ne put aboutir. En revanche, les grands bénéficiaires des innovations du Semmering furent… les nouvelles locomotives de plaine !

OUVRIR DES PISTES

Plus près de nous, ni Toyota ni Apple n’ont jamais lancé de projets visant à aboutir à la Prius ou à l’iPhone. Leur succès vint de leur capacité à bien piloter des programmes d’innovation ouverts (« véhicule vert », interfaces homme-machine « magiques ») et à tirer parti, avant leurs concurrents, des déconvenues ou des découvertes rencontrées. Il importe donc d’ouvrir des pistes très contrastées et de prêter attention à leurs croisements et aux apprentissages que chacune provoque.

Car l’inconnu ne paralyse pas l’action : il interdit de la gérer selon les codes rigides d’une planification. Depuis peu d’années, la recherche a éclairci les mécanismes cognitifs et collectifs qui limitent ou favorisent l’exploration de l’inconnu. On connaît mieux les règles de pilotage adaptées à l’innovation, qu’il s’agisse des démarches de conception innovante (expansion des alternatives, hybridations conceptuelles, prototypages d’exploration…) ou de la gestion des différentes valeurs qui émergent (compétences nouvelles, marchés inédits, nouveaux usages…). A cet égard, la rationalité classique est souvent trompeuse.

Dans la logique du plan, on distingue le projet de ses « retombées ». On vise le succès du premier, les secondes étant constatées après coup. Cette distinction ne vaut plus dans un programme d’innovation. Une « retombée » peut s’avérer plus importante que le projet lui-même. Piloter l’innovation, c’est se préparer à l’identité changeante du projet et à provoquer activement des « retombées » inattendues. L’indétermination entre « projet » et « retombées » multiplie les sources de valeur et permet de minimiser les risques financiers.

Au-delà de la rationalité économique qui vise l’optimisation dans un monde connu, la rationalité de l’innovation s’exprime dans la capacité des responsables de projets à régénérer les solutions, les marchés et les partenariats.

Face au défi du renouveau industriel, la question n’est pas de savoir si l’Etat doit recourir à la planification. Il faut surtout s’assurer que les grands chantiers lancés seront conduits par l’Etat et ses partenaires industriels selon les démarches les plus rigoureuses et les plus cohérentes avec l’intensité d’innovation espérée.

Harmand Hatchuel est professeur à Mines ParisTech