Il y a (parfois) une relation d’amour-haine entre les entrepreneurs et les investisseurs. En fait, il y a un message récurrent selon lequel le capital-risque (VC) ne fournit plus de réponse aux besoins de nombreuses jeunes start-up. Je ne vais pas entrer dans ce débat car je ne connais pas la réponse. Mais comme j’ai lu récemment quatre articles / rapports différents où la situation actuelle du capital-risque est analysée, j’espère que cet article sera utile pour comprendre pourquoi le VC est autant discuté. Ces rapports sont:

– Lessons from Twenty Years of the Kauffman Foundation’s Investments in Venture Capital Funds (published in May 2012)

– Emergent models of financial intermediation for innovative companies : from venture capital to crowdinvesting platforms (publised in 2014)

– Venture Capital Disrupts Itself: Breaking the Concentration Curse (published in November 2015)

– Why the Unicorn Financing Market Just Became Dangerous…For All Involved, published in April 2016.

Le rapport Kauffman

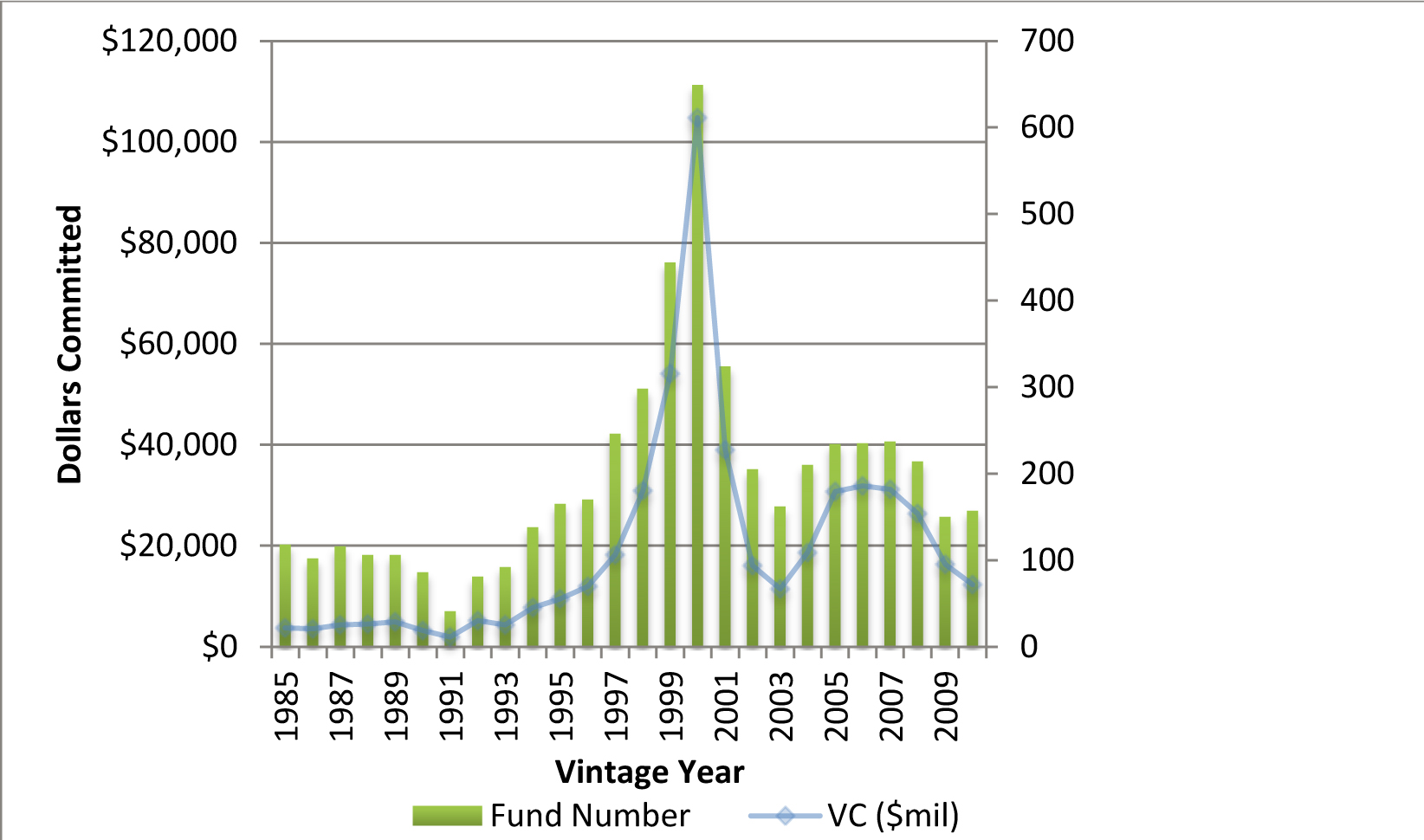

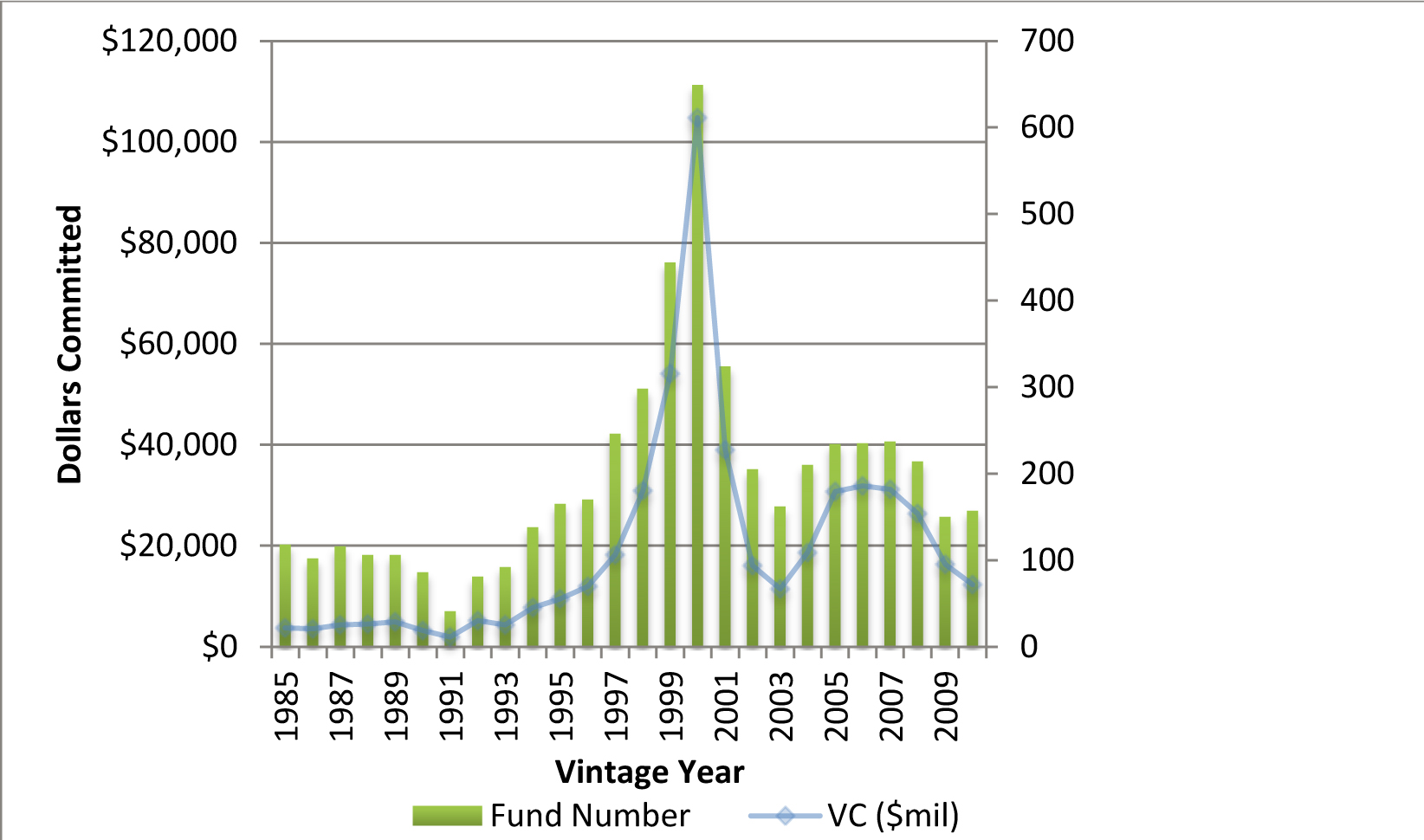

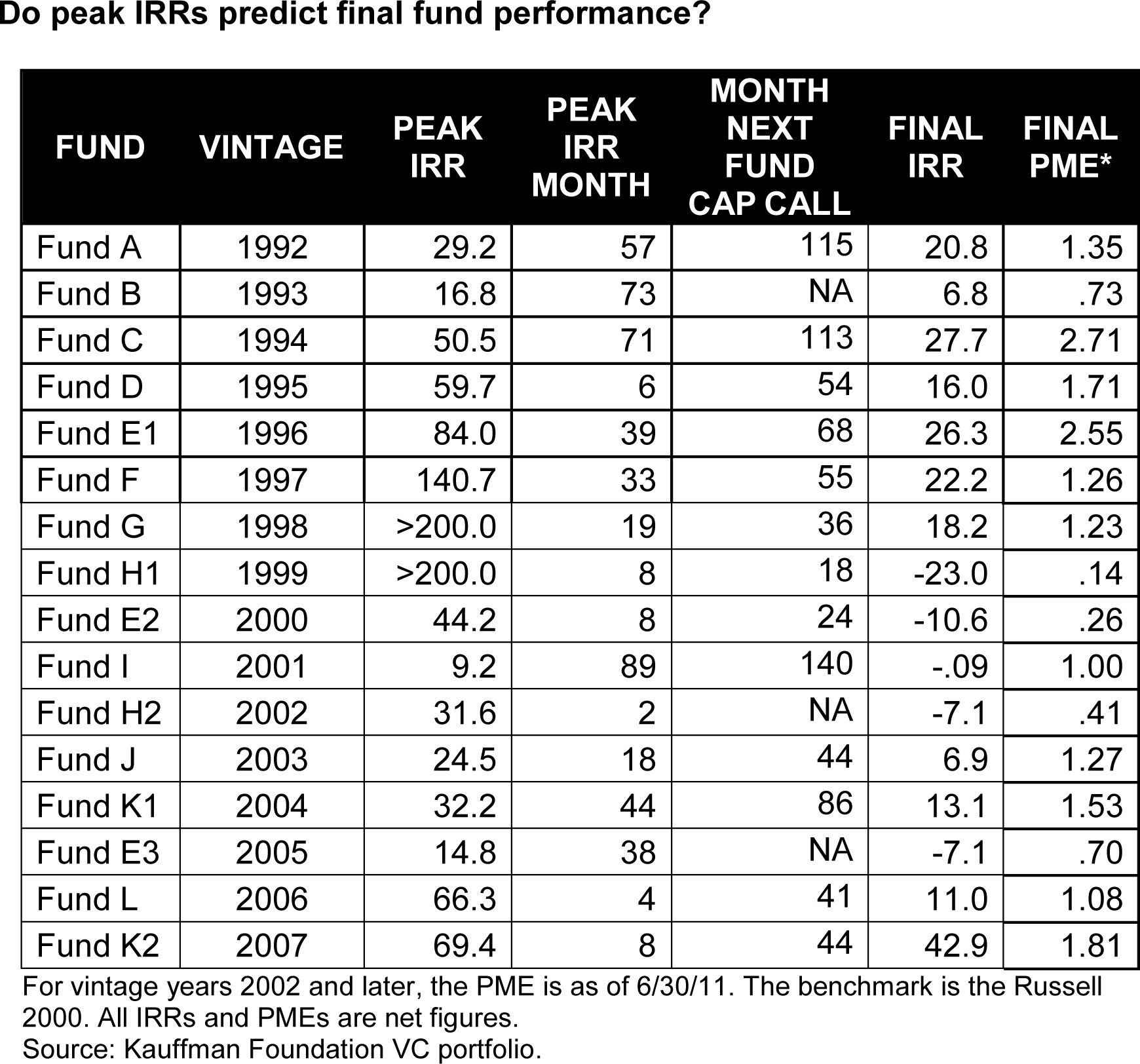

La fondation Kauffman a expliqué en 2012 que les retours sur investissments du capital-risque n’ont pas été aussi bons au cours des 10 dernières années qu’ils l’avaient été dans les années 80 et 90. Le rapport montrent aussi quelque chose qui est assez bien connu, je pense, à svaoir « l’industrie du VC » est beaucoup plus importante aujour’dhui que dans les années 90, mais avec moins de fonds. L’explication est simple: les fonds individuels ont augmenté en taille de 100 millions de dollars environ à plus de un millard. La conclusion de la fondation Kauffman est que les fonds de fonds, fonds de pension, les commanditaires (LPs) doivent faire attention à où et comment ils investissent dans le capital-risque. Voici quelques graphiques fournis dans l’étude.

L’industrie du VC selon la fondation Kauffman

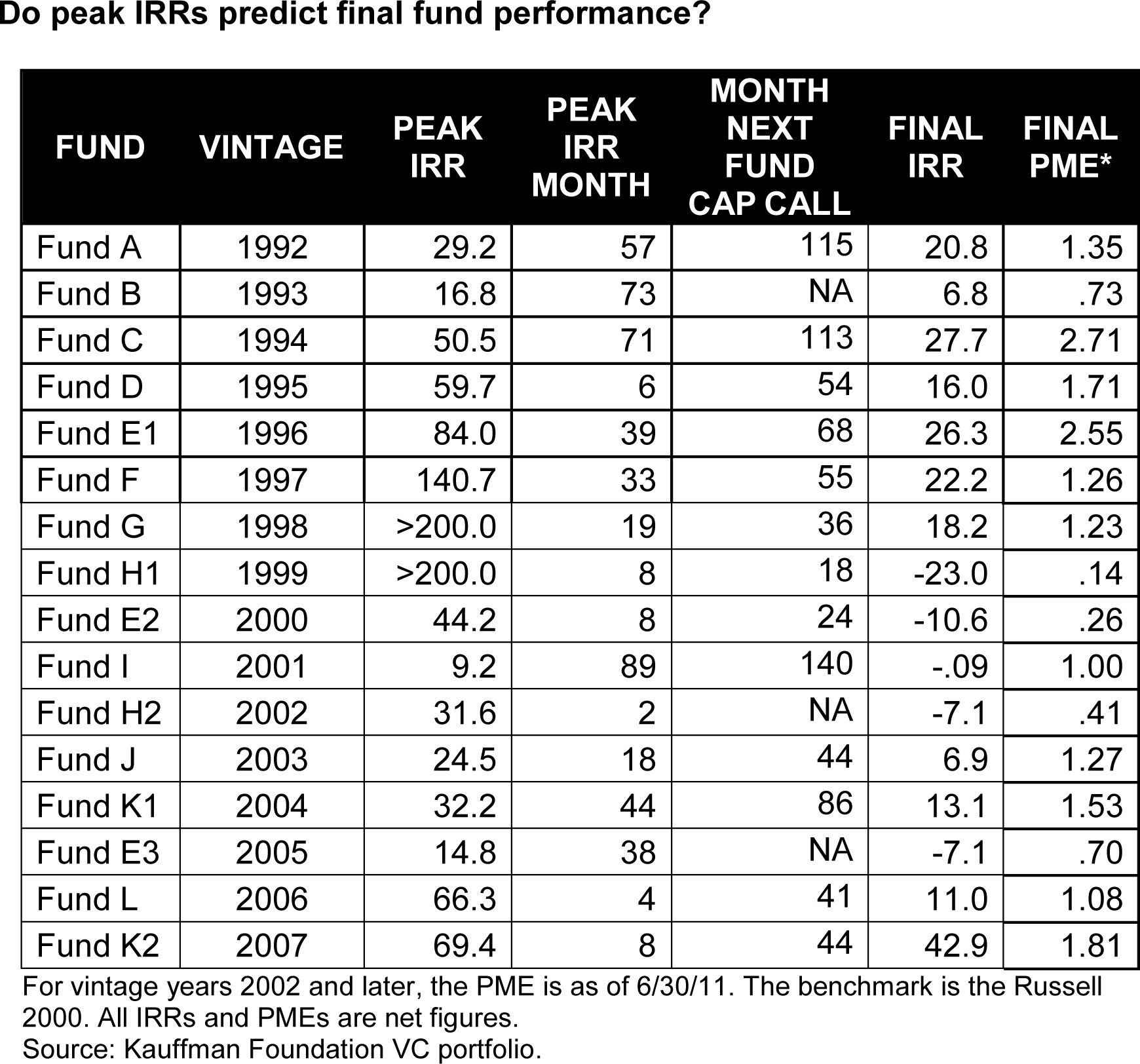

La performance du VC selon la fondation Kauffman

En particulier, vous pouvez voir que le TRI (IRR en anglais) est une mesure délicate car elle change au fil du temps (de la valeur maximale à la valeur finale) pendant la durée de vie du fonds. La Kauffamn suggère ce qui suit:

– Investir dans des fonds de capital-risque de moins de 400 millions $, ayant une histoire de performances toujours élevées en comparaison aux marchés publics (PME), et dans lesquels les GPs s’engagent à investir au moins 5 pour cent du capital;

– Investir directement dans un petit portefeuille de nouvelles sociétés, sans être tributaires de frais et carried élevés;

– Co-investir dans des rounds tardifs, côte à côte avec des investisseurs chevronnés;

– Déplacer une partie du capital investi dans le VC vers les marchés publics. Il n’y a pas suffisamment d’investisseurs en capital-risque solides, aux performances supérieures aux marchés publics et capables d’absorber même notre capital limité.

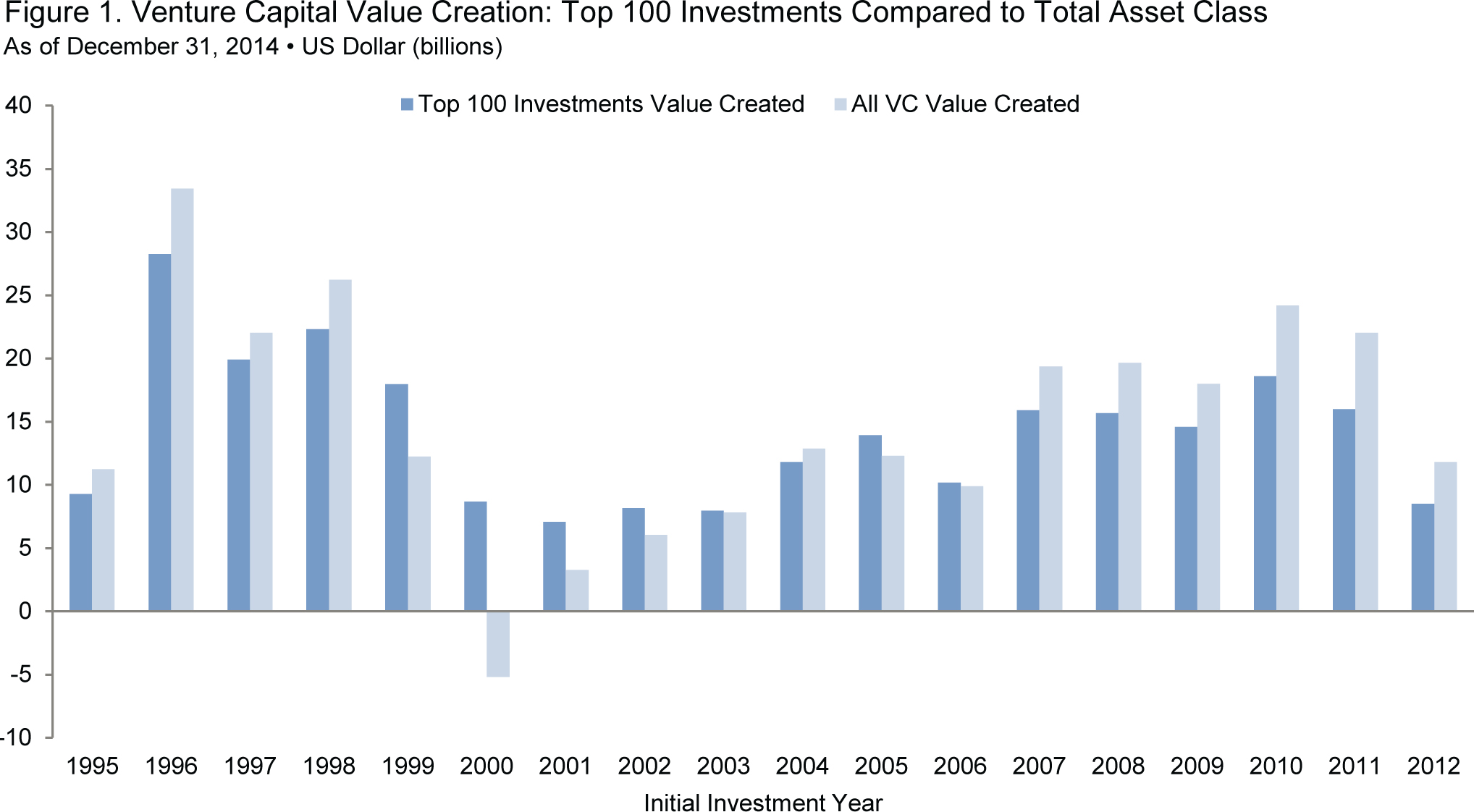

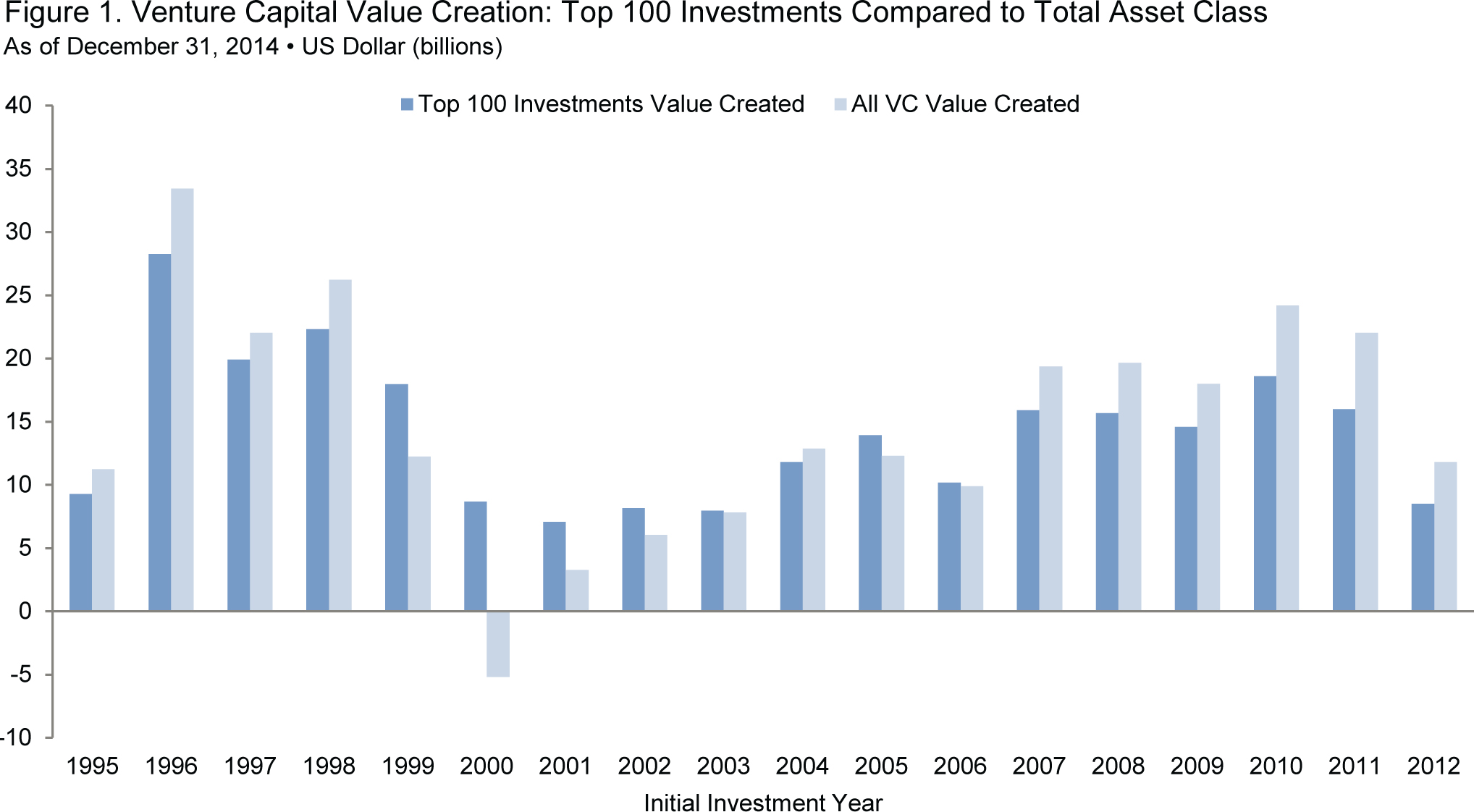

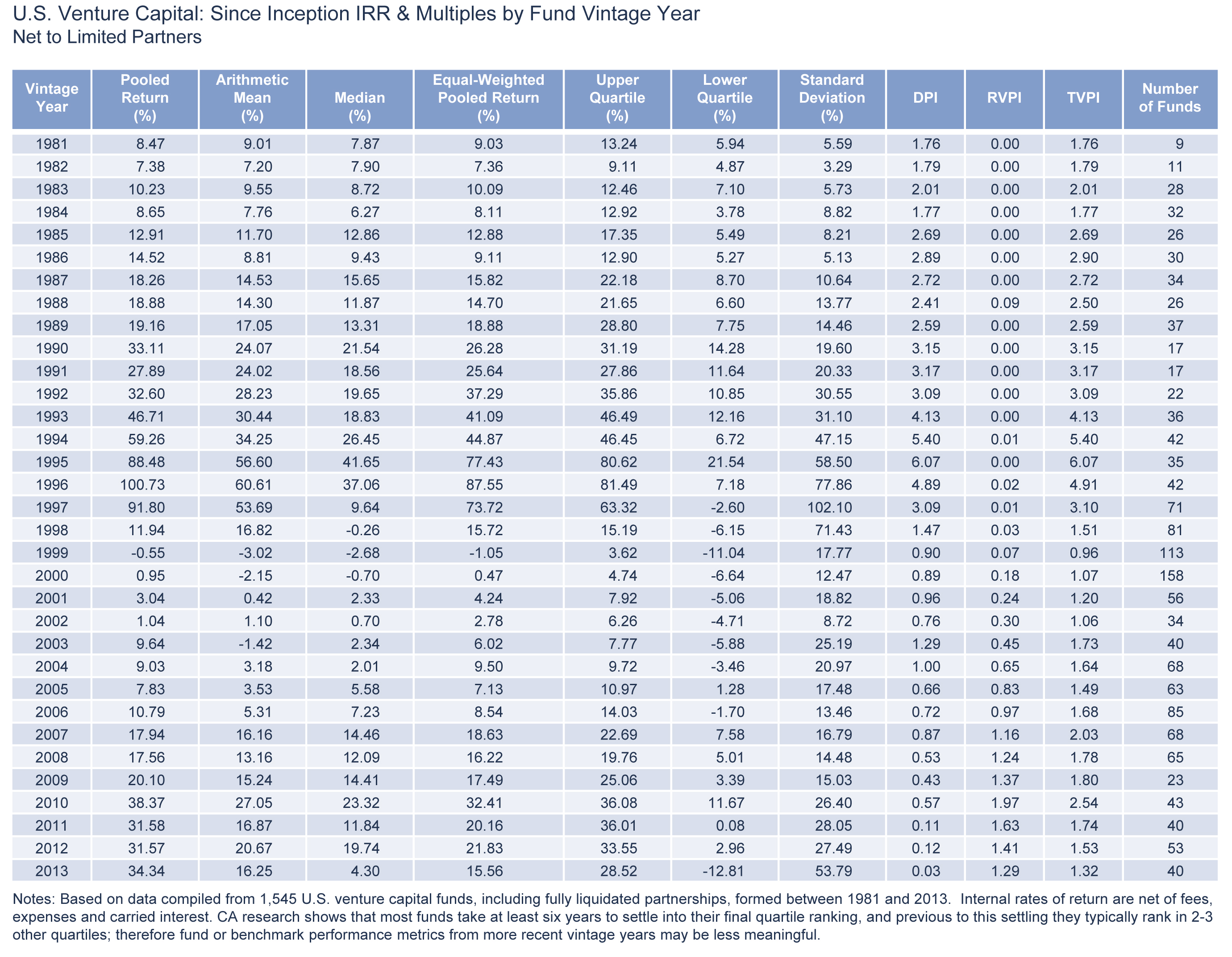

Le rapport Cambridge Associates

Cambridge Associates (CA) ne montre pas une situation très différente, à savoir qu’il y a en effet plus de fonds plus importants avec une performance globale légèrement dégradée. Mais CA a également fait valoir que la performance du VC est pas concentrée dans un petit nombre de gagnants de haut niveau. Voici tout d’avord quelques éléments d’information:

Les gains du VC selon Cambridge Associates

Les gains du VC selon Cambridge Associates

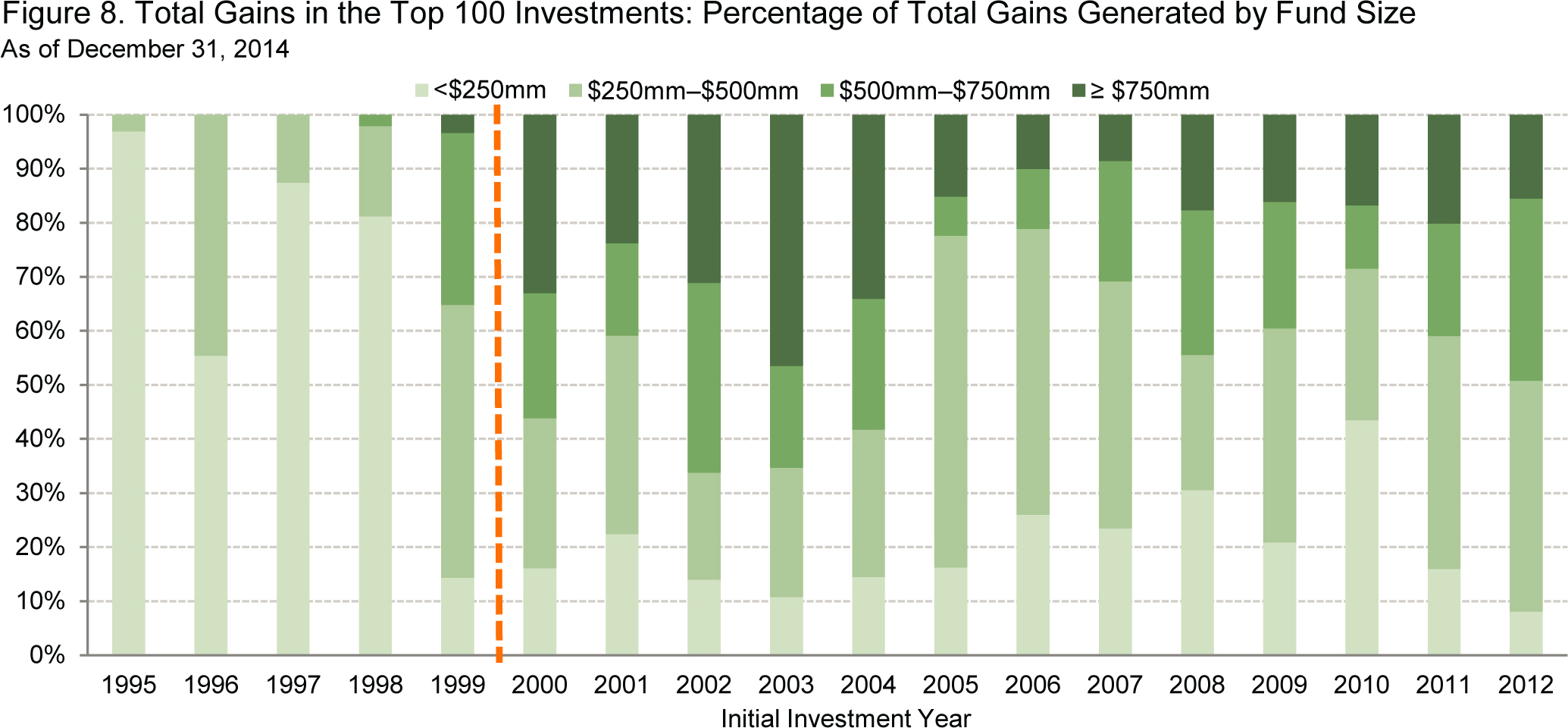

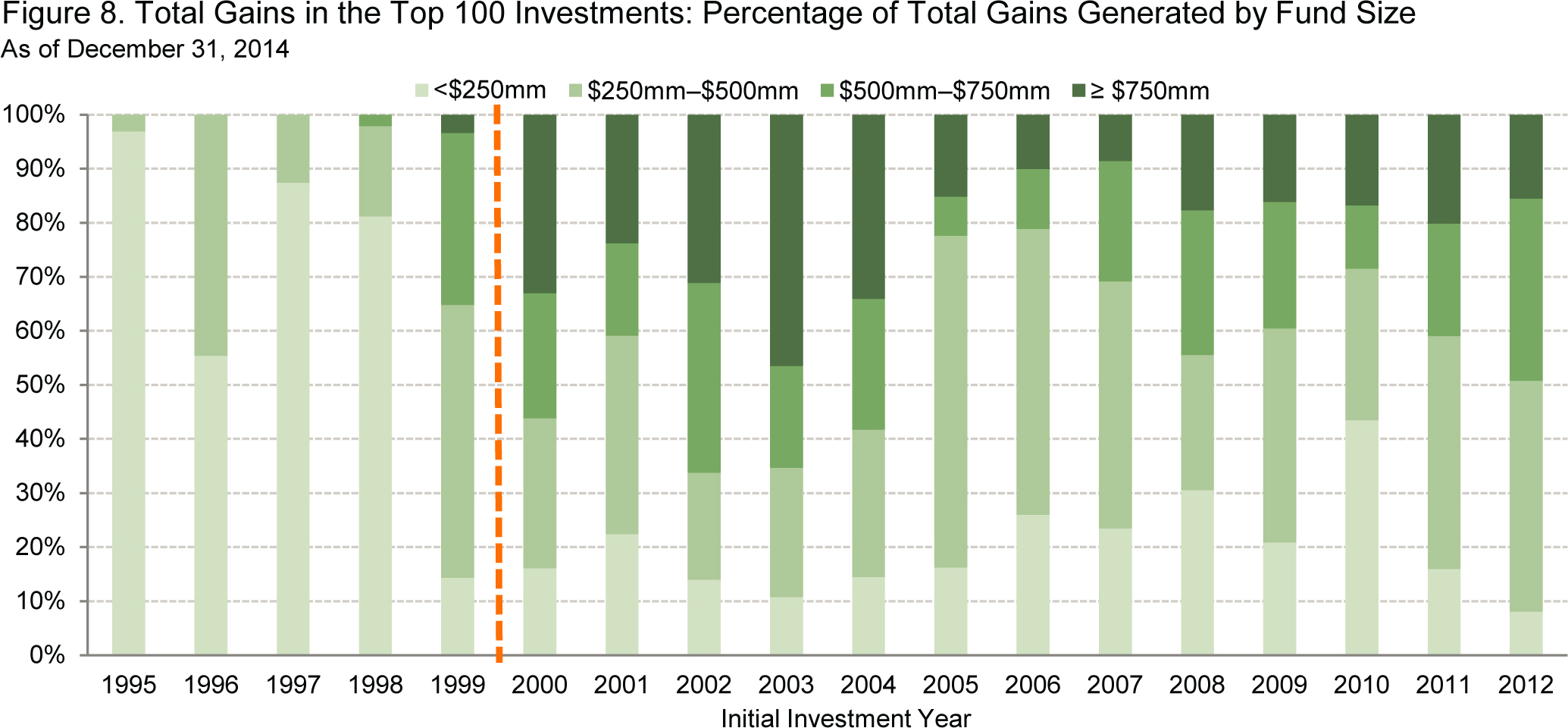

Les gains du VC et la taille des fonds selon Cambridge Associates

Les gains du VC et la taille des fonds selon Cambridge Associates

Cambridge Associates ne dit pas que le monde du VC va bien mais que l’augmentation de la taille des fonds a un impact sur la dynamique d’investissement. Quant aux performances, la figure suivante (tirée d’un autre rapport) illustre à nouveau le fait que la performance peut en effet être un problème…

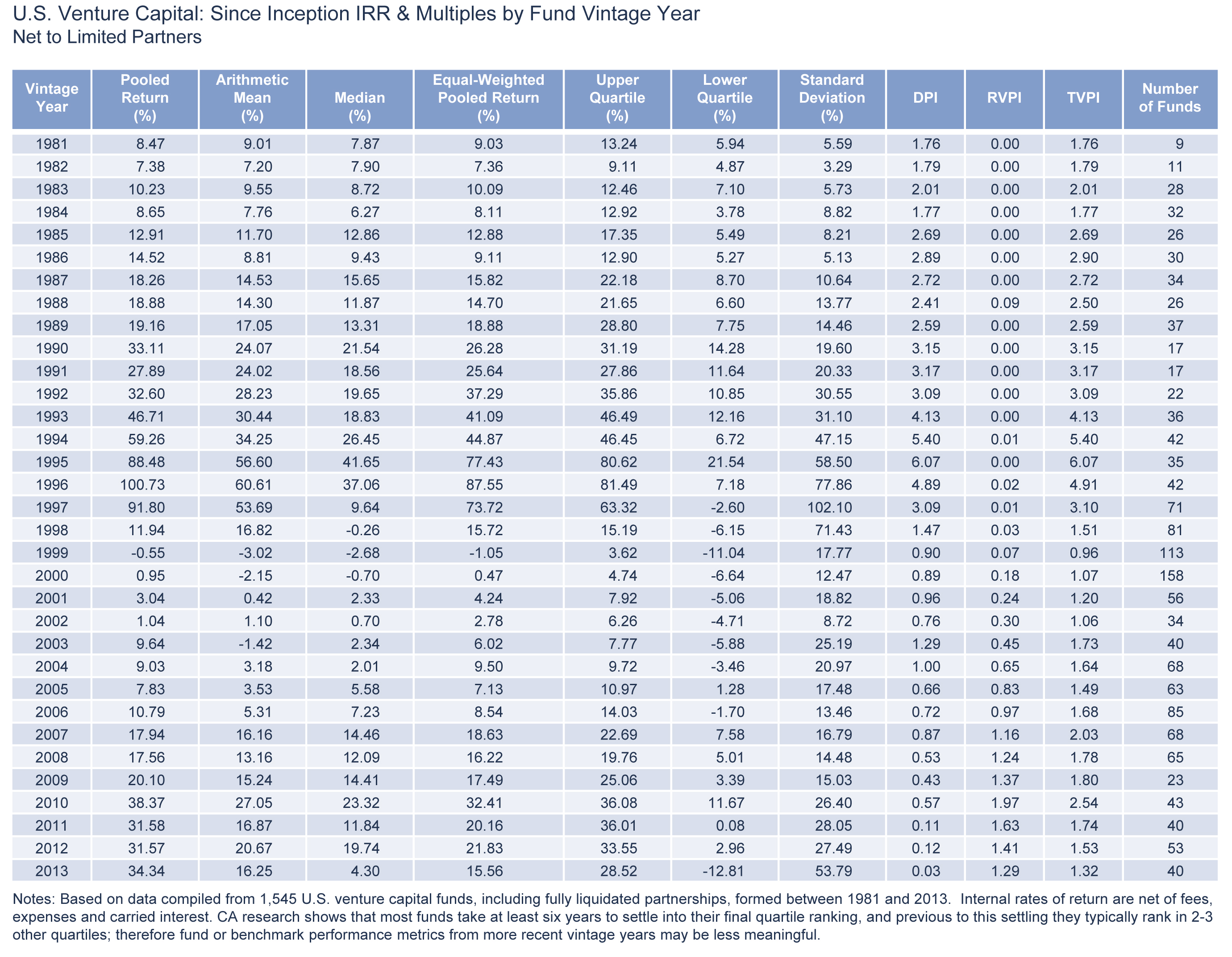

La performances du VC selon Cambridge Associates

La performances du VC selon Cambridge Associates

Bill Curley à propos des licornes

Bill Gurley est l’un des meilleurs VCs de la Silicon Valley. Alors s’il a quelque chose à dire au sujet de la crise du VC, nous devrions l’écouter! Aucun graphique dans son analyse, mais une conclusion très préoccupante:

La raison pour laquelle nous sommes tous dans ce gâchis est due aux quantités excessives de capitaux qui sont investis dans les start-up soutenues par le capital-risque. Cette surabondance de capital a conduit à (1) des dépenses record, probablement 5 à 10 fois les montants de la période 1999, (2) des entreprises en majorité opérant loin, très loin de la rentabilité, (3) une concurrence trop intense produite par l’accès au-dit capital, (4) une liquidité retardée, voire inexistante, pour les employés et les investisseurs, et (5) des pratiques (discutables) de sollicitation de collecte de fonds. Plus d’argent ne résoudra aucun de ces problèmes – il ne fera qu’y contribuer. La chose saine qui pourrait arriver serait une augmentation spectaculaire du coût réel du capital et un retour à une appréciation de l’exécution d’un business solide.

Le rapport sur le crowdinvesting

Aussi, quand j’ai découvert récemment le rapport de Victoriya Salomon sur les nouvelles plates-formes de financement, j’ai été intrigué. Que dit-elle? « Le marché mondial du capital-risque souffre de conditions de sortie défavorables reflétée par la baisse du nombre d’IPOs et de fusions et acquisitions des start-up financées par le VC. Cette tendance touche tous les marchés à travers toutes les régions. En Europe, les fonds de VC ont montré moins d’appétit pour le risque en réalignant leurs choix d’investissement sur des entreprises plus matures et générant des revenus. En outre, en raison de la mauvaise performance de nombreux fonds de capital-risque au cours des six dernières années, ils ont du mal à lever de nouveaux fonds, alors que les investisseurs institutionnels, déçus par les faibles rendements, montrent une préférence pour les grands fonds les plus preformants avec une histoire de performances parfaite. Ce ralentissement affecte particulièrement les investissements traditionnels en capital-risque, alors que, dans le même temps, la part du capital-risque géré par des entreprises a augmenté de manière significative; elle était supérieure à 15% de tous les investissements en capital-risque à la fin de 2012. En Suisse, le marché du capital-risque a également connu une phase de déclin et perdu du terrain dans le financement de l’innovation. En fait, les acteurs suisses du VC souffrent d’un manque de capitaux et peinent à lever de nouveaux fonds. Selon la Commission suisse pour la technologie et l’innovation, le montant du capital de risque investi en Suisse a montré une baisse inquiétante d’environ 40% au cours des cinq dernières années. [Aussi] les investissements en capital-risque au stade précoce des start-up ont chuté de plus de 50% de 161 milliards € en 2011 à 73 milliards € en 2012. En revanche, participations au « stade ultérieur » ont augmenté de plus de 50% en 2012 pour atteindre 77 milliards € contre 34 milliards € en 2011. Bien que le nombre de transactions à un stade précoce soit en baisse, les périodes d’investissement ont tendance à devenir plus longues (7 ans au lieu de 4-5) et le gain en capital plus faible. »

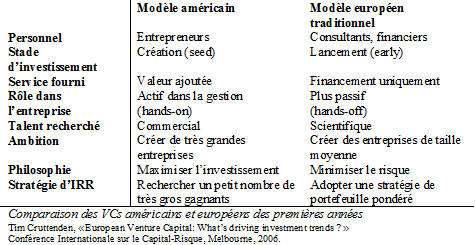

Donc, l’analyse est très similaire. Le monde du VC a connu des transformations majeures. L’auteur estime qu’une solution pourrait être l’émergence de nouvelles plates-formes, telles que crowdinvesting, qui peut être décrit comme du crowdfunding en actions pour les start-ups. Ceci est en effet un argument intéressant. IL s’agirait d’un moyen d’élargir et d’étendre géographiquement l’activité des business angels. Maintenant, il se pourrait être aussi que nous avons juste besoin de revenir à l’essentiel, à savoir moins d’argent avec de plus petits fonds, et d’investir à nouveau, comme dans les années 80 et au début des années 90 dans des start-up plus économes… Quelle que soit la réponse, l’analyse semble cohérente: le monde VC s’est transformé dans une direction (moins de fonds, mains chacun plus gros, aux Etats-Unis principalement) qui ne peut ne pas être bonne pour un monde où beaucoup de nouvelles start-up apparaissent partout sur la planète, pas seulement dans la Silicon Valley, avec des besoins relativement modestes…

Et alors?

Tout d’abord si tout cela vous a semblé ellipitique, voire cryptique, lisez les rapports, ils sont excellents. Ensuite, dans une récente interview, j’ai expliqué que l’argent est nécessaire, mais trop d’argent peut être dangereux. Voilà, je pense que c’est le message principal… vous pouvez lire la suite ci-dessous si vous voulez avoir mon point de vue…

« Une bonne idée potentiellement dangereuse »

Ancien capital-risqueur, Hervé Lebret est aujourd’hui chargé des Innogrants (fonds d’amorçage) à l’EPFL.

Que pensez-vous de la proposition de créer un Fonds avenir suisse ?

Cela peut être une bonne idée, mais seulement à certaines conditions. Il faut qu’il puisse embaucher des gestionnaires très talentueux, car il s’agit d’un métier extrêmement complexe. C’est ce qu’a fait Israël: lorsqu’elle a créé ses fonds de capital-risque, elle a fait venir des gestionnaires américains expérimentés. Sans les bonnes personnes, c’est la catastrophe assurée. Et il faut que le fonds ait la liberté d’investir partout, et pas seulement en Suisse. Si on veut un fonds qui n’investisse que dans des start-ups suisses, on risque de ne créer que de la médiocrité.

Pourquoi ?

Parce qu’aucun fonds européen ne peut prospérer en n’investissant que dans son pays. C’est une question d’échelle. Seule la Sillicon Valley a une masse critique suffisante. Le modèle du capital risque californien, c’est de perdre de l’argent dans la plupart des placements et de se refaire grâce à un succès fulgurant, du type Google ou Airbnb. Or, il faut dix mille idées pour créer mille entreprises, dont cent vont croître, dix auront du succès et une seule deviendra Google ou Airbnb. Il faut pouvoir en sortir une tous les cinq ans et la Suisse n’a tout simplement pas la masse critique nécessaire. Et il est dangereux de trop se focaliser sur l’argent.

Comment cela ?

Oui. L’argent est une condition nécessaire, mais pas suffisante du succès. Il nécessite des fonds, mais aussi du talent, un marché, un produit, de l’ambition. Ce n’est pas parce qu’on met de l’argent à disposition des start-ups que le succès va venir – les autres ingrédients doivent également être présents. C’est vrai que la Suisse manque de capital risque, mais ce n’est pas cela qui explique que les Google, Apple ou Amazon ne sont pas nés ici. C’est à mon sens plutôt une question culturelle. Nous manquons d’ambition et d’esprit de rébellion. Et c’est le seul facteur qui ne peut pas être décrété par les autorités. Les entrepreneurs se contentent de viser la création d’une firme viable, de taille modeste, dont ils gardent le contrôle. En Suisse, les start-ups créent moins d’emploi que McDonalds. Neil Rimer (co-fondateur de la société de capital-risque Index Ventures, ndlr) écrivait il y a deux ans: « nous, et d’autres investisseurs européens sommes perpétuellement à la recherche de projets d’envergure mondiale émanant de la Suisse. A mon avis, il y a trop de projets manquant d’ambition soutenus artificiellement par des organes — qui eux aussi manquent d’ambition — qui donnent l’impression qu’il y a suffisamment d’activité entrepreneuriale en Suisse. » Je suis parfaitement d’accord.