Je viens de relire The Tinkerings of Robert Noyce (Les bricolages de Robert Noyce) pour des raisons qui ne sont pas directement liées à la Silicon Valley ou aux Start-ups. Il y a quelques jours, j’ai blogué sur un très bon article du New Yorker – Our Town de Larissa MacFarquhar. L’auteur illustre certaines valeurs universelles de l’humanité à travers une petite communauté en Iowa. Et cela m’a rappelé l’article de Tom Wolfe écrit pour le magazine Esquire en 1983. Il commence par: «En 1948, il y avait sept mille personnes à Grinnell, Iowa, dont plus d’une personne qui n’osait pas prendre un verre dans sa propre maison sans baisser les stores auparavant.» Robert Noyce a étudié au Grinnell College, puis au MIT avant de partir vers ce qui deviendrait la Silicon Valley. Grinnell College était très avancé en électronique. Tom Wolfe affirme: « Mais le MIT s’est avéré être un coin perdu… quand il s’agissait de la forme la plus avancée de l’ingénierie, de l’électronique des semi-conducteurs. Grinnell College, avec ses mille étudiants, avait des années d’avance sur le MIT. » Et plus tard, le Grinnell College investirait dans Intel, rendant sa fondation exceptionnellement riche.

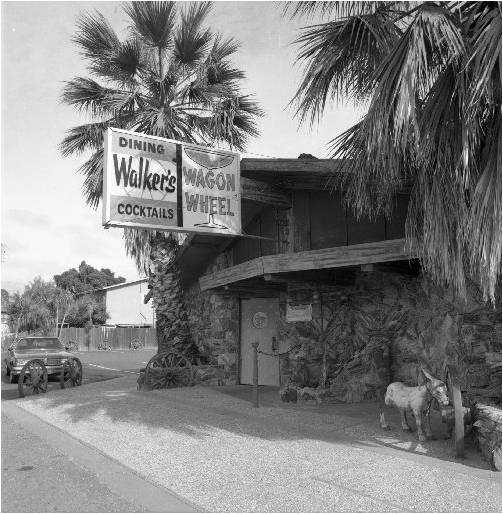

J’étais sur le point de bloguer ici sur l’article de Wolfe et j’ai (re)découvert, honte sur moi, que j’avais blogué à ce sujet en 2012! J’avais mentionné le passage sur le Wagon Wheel bar. Le voici à nouveau:

Ou bien il quitterait l’usine et déciderait, peut-être qu’il se rendrait au Wagon Wheel pour prendre un verre avant de rentrer chez lui. Chaque année il y avait un endroit, le Wagon Wheel, Chez Yvonne, Rickey’s, la Roundhouse, où les membres de cette fraternité ésotérique, constituée de jeunes hommes et e de jeunes femmes de l’industrie des semi-conducteurs, se rendaient après le travail pour boire et échanger des histoires de guerre sur les instabilités de phase, les circuits fantômes, les mémoires à bulles, les trains d’impulsions, les contacts sans jonctions, les modes en rafale, les jonctions p-n, les modes veille, les morts-morts, les RAM, NAK, MOS, PROM, et teramagnitudes, c’est-à-dire des multiples d’un million de millions. Alors, il ne rentrerait pas avant neuf heures, le bébé endormi, le dîner froid, sa femme était désabusée, et il restait là et lui serrerait les mains comme s’il faisait une boule de neige imaginaire et essayait de lui expliquer … alors que son esprit se penchait sur d’autres sujets, LSI, VLSI, flux alpha, biais, signaux parasites, et ce petit cookie terasexy de Signetics qu’il avait rencontré au Wagon Wheel, et qui comprenait tout cela.

Voici un autre passage sur les stock options, dont j’ai parlé dans un autre article récent: Rémunération du risque – Un guide sur les stock options par Index Ventures.

Dès le début, Noyce a donné à tous les ingénieurs et à la plupart des employés des stock options. Il avait appris avec Fairchild que dans une entreprise si dépendante de la recherche, les stock options constituaient une incitation plus puissante que le partage des profits. Les personnes qui partageaient les bénéfices voulaient naturellement se concentrer sur des produits déjà rentables plutôt que de se lancer dans des recherches d’avant-garde qui ne seraient pas payantes à court terme, même si elles réussissaient. Mais les détenteurs de stock options ne vivaient que pour les percées en recherche. Les annonces feraient s’envolaient le stock d’une entreprise de semi-conducteurs immédiatement, indépendamment des bénéfices.

Il y aurait tellement plus à dire sur ce merveilleux article sur l’histoire de la Silicon Valley et des Etats Unis. Vous devriez vraiment le lire!