Revenu en France depuis peu, je découvre des spécificités bien locales au monde des startup hexagonales, qui en définitive n’en sont peut-être pas. Je ne vais d’ailleurs pas, la chose est rare, publier cet article en deux langues. Voici donc le sujet:

vous connaissez tous ma capacité à devenir obsessionnel alors pardon d’avance, mais je suis de plus en plus perturbé par mon incompétence sur un sujet de détail mais tout de même important, à savoir le prix d’exercice des stock options, BSA et autres BSPCE en France d’autant plus que chaque pays semble avoir sa jurisprudence… Je vais être un peu long pour le contexte alors vous pouvez sauter à la fin (intitulée « Réponse finale en attendant mieux ».

Lorsque j’étais chez Index puis à l’EPFL, la situation me semblait simple car inspirée des USA et acceptée petit à petit par tous les pays européens:

– les universités recevaient des options gratuites en échange de licence de PI (propriété intellectuelle) et si ça ne pouvait pas être gratuit, il suffisait de mettre un paiment par la startup qui compensait le prix à payer par l’université si bien que l’institution académique n’avait jamais rien à payer. Logique!

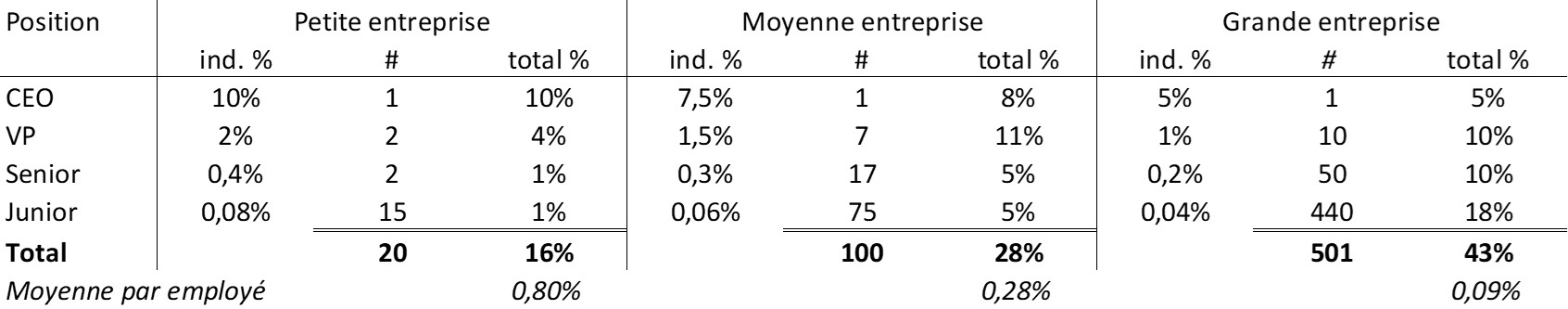

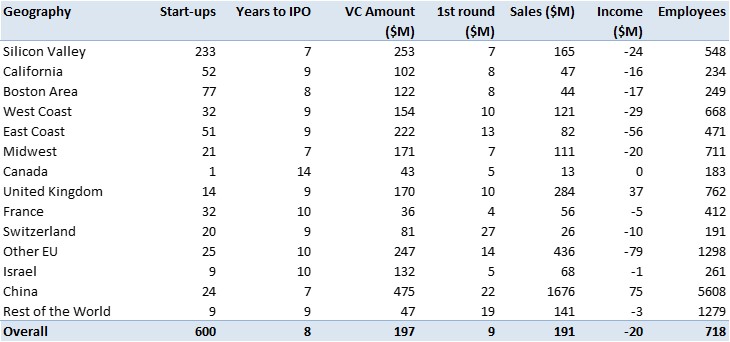

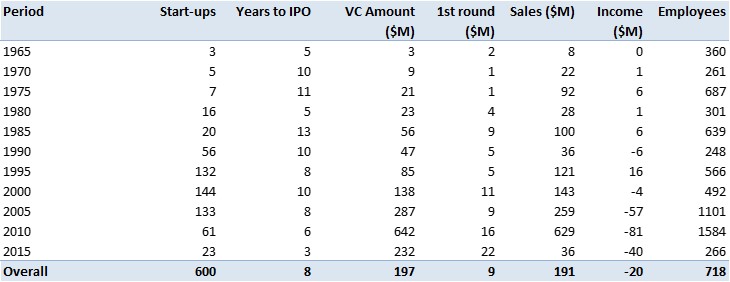

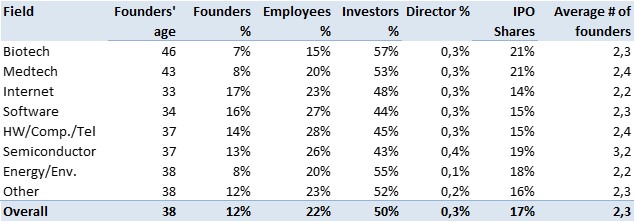

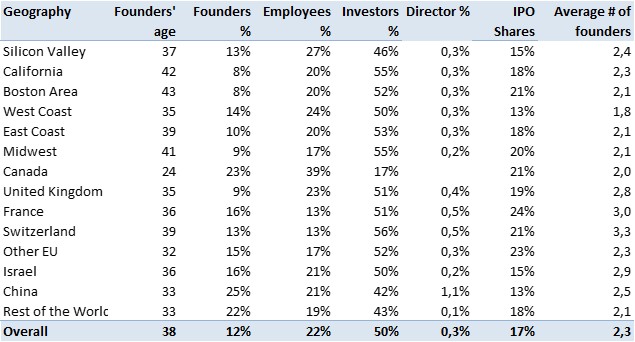

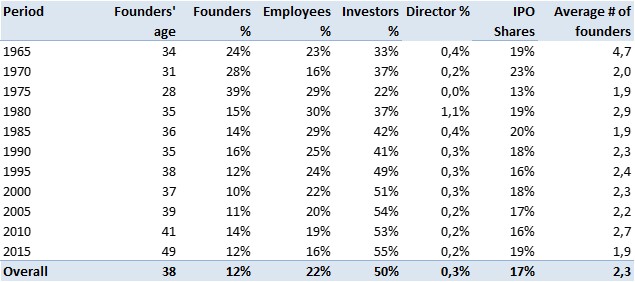

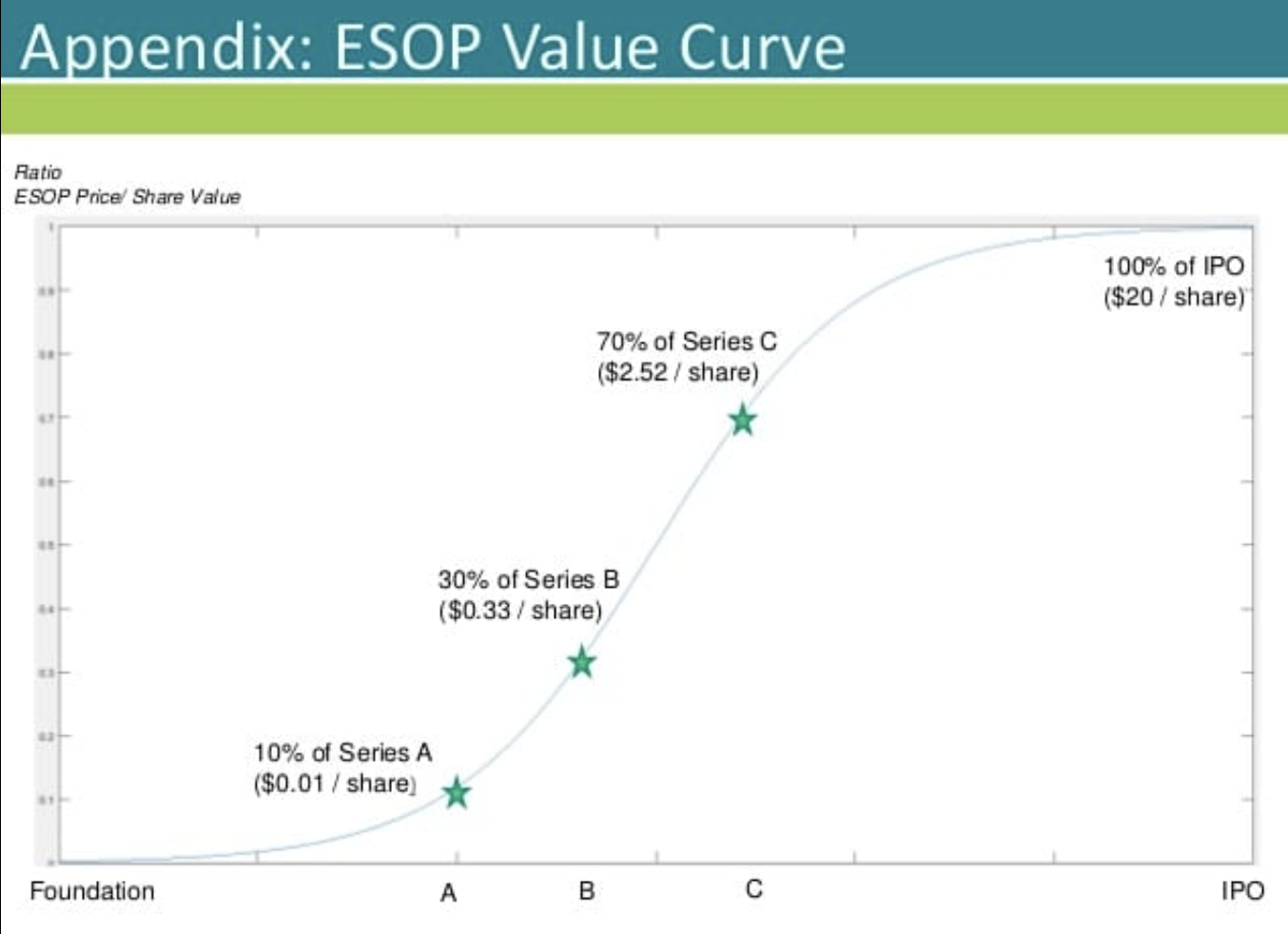

– les employés avaient un prix d’exercice de leurs stock-options corrélé au prix payé par les investisseurs. Corrélé car non égal mais bénéficiant d’un discount qui diminuait avec la maturité de la startup, prix à payer égal au nominal à la création, puis 10% du prix du series A et convergeant vers 100% du prix d’émission des actions si on s’approche d’une IPO puisque pour une société cotée, le prix d’exercice est égal au prix de l’action au moment de l’attribution de l’option. D’où ma slide ci-dessous. Logique!

Vous aurez plus d’information sur l’equity dans les startup dans ce post récent : La participation des employés dans une startup – le millionaire en stock options.

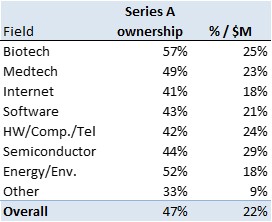

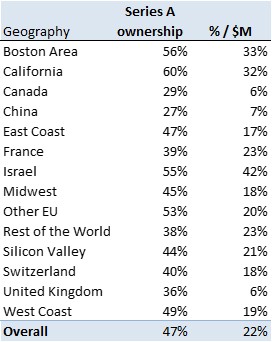

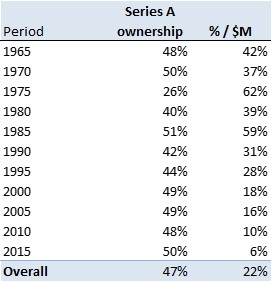

Tout cela n’est pas basé sur des arguments fumeux, car il y a de nombreuses pratiques. J’ai refait une recherche sur internet hier et par exemple, j’ai trouvé:

– What is the preferred share price?

– A Short Guide To Issuing Stock Options

– What is the typical strike price for options given to new employees of a start-up? As a percentage of the share price.:

« Before revenues are substantial common shares tend to be about 10% of the preferred share (with voting rights and liquidation preference) price, with one founder explaining to me that was the delta allowed by the SEC. For example, I worked for one startup where the VCs added 10M new shares to the 10M existing in series-A for $8M or $0.80/share. The common stock price was set at $0.08 per share. That was before Sarbanes-Oxley, although my options since then have been priced similarly. »

Index Ventures a publié un magnifique guide sur le sujet: Rewarding Talent – A guide to stock options for European entrepreneurs avec en particulier : Strike price – Go for the lowest strike price : In some European countries, such as Germany, strike prices are set based on the latest fundraising valuation. In others, notably the UK and the US, you can offer grants at a reduced strike price without any tax penalty, by obtaining a ‘fair market valuation’ (FMV), which will be recognised by tax authorities. While tax-assured valuations may not be available everywhere, get legal advice to see what flexibility is possible. In several countries, whilst valuations may not be tax-assured, there are precedents for offering reduced strike prices, which are unlikely to be challenged later on. Your aim should be to maximise your employees’ upside, without the risk of incurring a large tax bill. Some founders and investors believe a discounted strike price misaligns employee and shareholder interests. We don’t agree. By obtaining the maximum discount possible, you give employees more financial benefit – and stronger motivation – per option granted. It also recognises that stock options convert into ordinary shares, which are fundamentally less valuable than the preference shares that investors generally hold. Additionally, if your company goes through a bad patch and you’re forced to take funding at a lower valuation, the options may still be valuable. It is also in your interest to have a low strike price as sophisticated individuals will realise that higher strike prices imply less benefit, and will therefore push for larger grants – using up more of your ESOP. Issue options at the lowest strike price you can. Maximise the financial benefit to the employee, and therefore the motivational benefit you can get from a given number of options granted. Il y a en particuler une section intéressante sur la France: Examples of Index-backed companies with HQ in France: Criteo, BlaBlaCar, Alan

Or en France, il semble bien que pour diverses raisons (et je dirais méchamment parce qu’il y a incompréhension totale du monde des startups), la situation soit différente… J’ai commencé à blémir en lisant Rudelle (fondateur de Criteo – <https://fr.wikipedia.org/wiki/Jean-Baptiste_Rudelle) qui écrit sur le Galion project https://thegalionproject.com/kit-bspce: En vertu du code général des impôts, ce prix doit être au moins égal au prix de la dernière augmentation de capital de la société portant sur des titres de même nature (actions ordinaires) intervenue au cours des 6 mois précédant l’attribution des BSPCE par le conseil d’administration. A défaut d’augmentation de capital au cours des 6 derniers mois, le prix d’exercice des BSPCE doit refléter la valeur économique (fair value) des actions auxquelles les BSPCE donnent le droit de souscrire à la date de leur attribution. En pratique, l’usage est de retenir le prix de la dernière augmentation de capital même si elle date de plus de 6 mois ou porte sur des actions de préférence et non des actions ordinaires, sauf s’il est survenu depuis un événement affectant grandement la valeur de l’entreprise (e.g. doublement du chiffre d’affaires, cession d’actions par un actionnaire pour un prix sensiblement inférieur ou plus élevé, …).

Réponse finale sur le prix d’exercice des BSPCE en attendant mieux

Alors j’ai continué à chercher jusqu’à tomber sur l’article de loi. https://bofip.impots.gouv.fr/bofip/1260-PGP.html/identifiant%3DBOI-RSA-ES-20-40-20210203

414 – Lorsque la société attributrice a procédé dans les six mois qui précèdent l’attribution de bons à une augmentation de capital par émission de titres et que les droits des titres résultant de l’exercice du bon ne sont pas au moins équivalents à ceux des titres émis lors de cette augmentation de capital, le prix d’émission peut, pour déterminer le prix d’acquisition du titre souscrit en exercice du bon, être diminué d’une décote correspondant à cette différence.

Remarque : Cette confirmation du droit existant a été apportée par l’article 10 de la loi n° 2019-1479 du 28 décembre 2019 de finances pour 2020.

415 – L’application d’une décote par rapport au prix d’émission lors de la dernière augmentation de capital doit être justifiée par tout élément pertinent permettant d’établir la différence des droits accordés.

Et cet article 10 se trouve sur https://www.legifrance.gouv.fr/jorf/article_jo/JORFARTI000039683943

Article 10 – Le premier alinéa du III de l’article 163 bis G du code général des impôts est complété par une phrase ainsi rédigée : « Lorsque les droits des titres résultant de l’exercice du bon ne sont pas au moins équivalents à ceux des titres émis lors d’une telle augmentation de capital, ce prix d’émission peut également, pour déterminer le prix d’acquisition du titre souscrit en exercice du bon, être diminué le cas échéant d’une décote correspondant à cette différence. »

Donc on peut faire une décote, si je comprends bien, basée sur une Fair Market Value (FMV) comparant actions ordinaires et préférentielles. C’est aussi ce que dit la section d’Index sur la France. Reste la spécificité BSA et BSPCE que je n’ai pas analysée et j’aimerais imaginer que l’analyse est la même mais comme les deux objets n’ont pas le même statut… en tout cas bonne nouvelle pour les BSPCE, je comprends que la France s’est alignée sur le reste du monde!

Ce que j’ai pu trouver sur la comparaison BSA – BSPC ne permet pas de faire une différence quant la la manière de calculer ses prix, je veux dire que l’attribution me semble potentiellement gratuite pour les deux et l’exercice décoté selon la valeur attribuée aux actions préférentielles. Voir par exemple:

– Principales caractéristiques des BSA, BSPCE, AGA & Stock-Options, du 22 février 2021,

– BSPCE, BSA et Actions gratuites, comment choisir et qui peut en bénéficier ? du 20 juillet 2021,

– Différences BSA – BSPCE d’octobre 2019.

PS (19 octobre) : si vous êtes arrivé jusqu’ici, vous pouvez vous demander comment calculer le discount (la décote) par rapport par exemple au prix payé par les investisseurs… la question à 1000 euros ! Car ce n’est pas si simple; il faudra sans doute faire valider votre décote par un expert financier reconnu pour faire ensuite accepter vos calculs auprès des autorités fiscales, car en définitive, c’est bien un risque fiscal auquel vous faites face…

Un article de 2003 de l’Insee mentionne qu’une société non cotée a un discount de 25% par rapport aux sociétés, cotées (L’estimation d’une valeur de marché des actions non cotées).

Je me souviens par exemple que certains investisseurs institutionnels ne valorisaient pas leur portefeuille selon la Fair Market Value (FMV) des startup mais y mettaient souvent un discount de 40% sur les levées de fonds ultérieures, discount qui disparaissait avec l’entrée en bourse, source de liquidité…

J’ai extrait également cette image de l’article The Discount Rate in Startup Valuation:

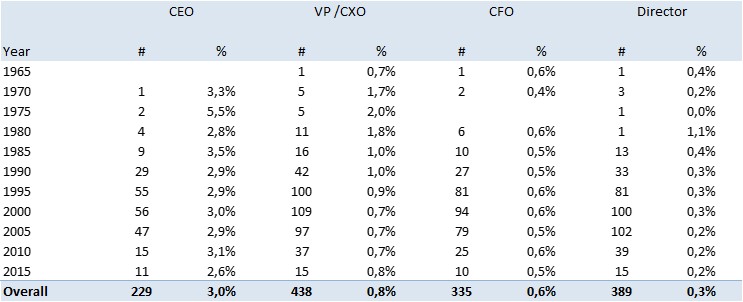

Fondamentalement, des actions ordinaires (que l’on obtient en général par exercice de BSPCE ou BSA) ont une valeur moindre que les actions préférentielles (qui ont de nombreux droits tels que anti-dilution, liquidation, tag along, drag along, droits de veto, de participation aux boards, etc). Plus une startup est jeune (series A, puis B, puis C…) plus le risque est grand et la décote élevée d’où la courbe ci-dessus. Le mieux est sans doute de citer des exemples de décote de startup célèbres. Je vais m’atteler à la tâche pour un prochain et second post-scriptum.

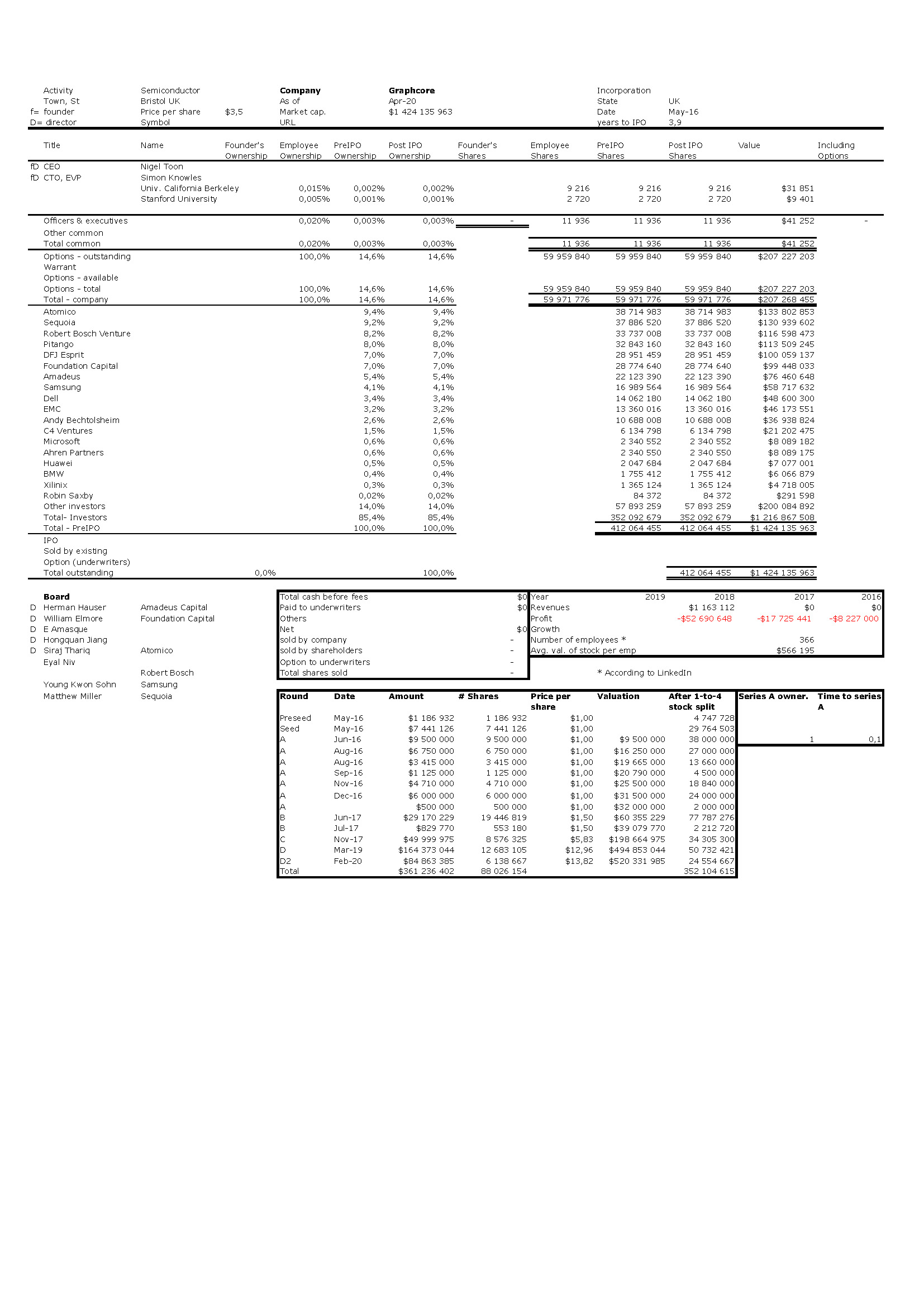

PS2 (20 octobre) : voici donc une illustration à travers l’histoire des prix d’exercice des options Google avant l’entrée en bourse en 2004.

| Round | Date | Price per share | ESOP dated | Average exercice price over years | Options granted before | Average exercice price | Average fair value during year | ||

| A | Sep-98 | $0,06 | Sep-98 | $0,29 | Dec-00 | $0,30 | |||

| B | May-99 | $0,50 | Nov-00 | $4,79 | Dec-01 | $0,30 | $0,91 | ||

| C | Jun-00 | $2,34 | Feb-03 | $1,23 | Dec-02 | $2,65 | $2,79 | ||

| D | May-04 | $2,91 | Jun-03 | $6,39 | Dec-03 | $5,21 | $29,12 |

Tout cela est un peu technique, car souvenez-vous chaque employé reçoit des options à un prix fixé le jour où il les reçoit dans un plan de stock options qui est attribué jusqu’à épuisement, et le prix moyen représente donc la moyenne de ces prix pour tous les employés.

On peut constater tout de même que les options accordées en 2000 et 2001 ont un prix ($0.30) bien inférieur aux prix du series B de Mai 1999 ($0.50), mais là aussi on peut avoir un doute sur qui est représenté dans ce groupe. Mais définitivement convaincant, il me semble, est la phrase qui suit. On y voit un prix d’exercide de 15% du series C de l’année précédente. Un dernier doute, les stock split qui ont eu lieu et qui seraient oubliés dans ce calcul, mais de mémoire ils n’ont eu ieu qu’en 2003…

On March 15, 2001, we entered into an employment agreement with Eric Schmidt, our chief executive officer. The agreement provides that Eric will receive a base salary of $250,000. Eric was also granted an option to purchase 14,331,708 shares of common stock at an exercise price of $0.30 per share.