Bon… qui suis-je pour être capable de prédire l’avenir? En fait je n’en sais rien mais j’en doute. Des bloggers célèbres viennent d’aborder le sujet à nouveau. Dans Techcrunch, il s’agit de Can Russia Build A Silicon Valley? par Vivek Wadhwa. Et dans l’Equity Kicker, cela devenait Building an ecosystem to rival Silicon Valley de Nic Brisbourne. J’ai réagi à ma manière:

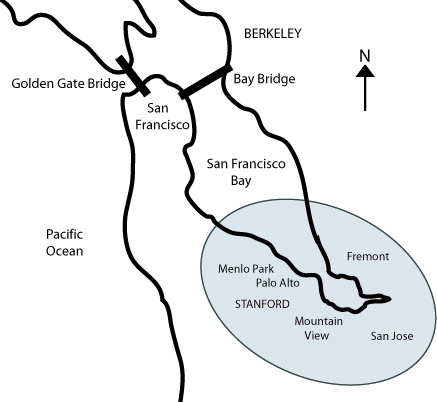

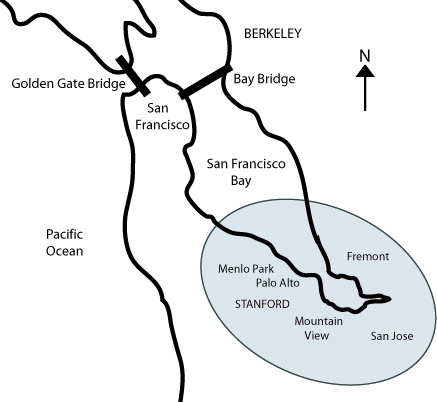

Quel sujet! Quelque chose qui est discuté depuis à peu près… 35 ans (je veux dire comment copier la SV). Le fait que la discussion continue montre la complexité du problème. C’est un de mes sujets favoris depuis des années. Pour la beauté du débat (c’est entre autres ce à quoi servent les blogs, n’est ce pas?), laissez-moi jouer l’avocat du diable. En effet, en allant au bout des choses, je ne crois pas qu’il y aura jamais d’autre Silicon Valley. Par exemple dans son livre sur la SV, Kenney explique qu’il faut 5 ingrédients de base: des universités de très haut niveau (telles que Stanford et Berkeley dans la SV), une forte communauté d’investisseurs, des fournisseurs de service (légal, fiscal, comptables, marketing, PR, etc…), des professionnels de la high-tech (qui acceptent de quitter leur emploi dans des grosses sociétés telles qu’Intel, Cisco, Apple, MSFT, ou même Google aujourd’hui pour rejoindre la nouvelle vague) et pas le moindre des ingrédients une culture entrepreneuriale. Ce qui n’est pas facile à réunir… mais bien pire, je crois que la SV fut un accident, un monstre qui n’a jamais pu être reproduit. Saxenian a montré dans Regional Advantage que même la région de Boston a relativement échoué et le fait que Paul Graham ait complétement déménagé ycombinator de Boston vers la SV est un autre signe. En Europe, Sophia Antipolis fut la première expérience … en 1972 donc? Donc il faut une combinaison difficile à trouver d’ingrédients pour la recette et espérer que le four sera à la bonne température pendant un temps très, très long. Bien sûr je faisais l’avocat du diable et la situation n’est pas si désastreuse. Ainsi, il y a des raisons d’espérer: je ne suis pas convaincu que les états, ni même les institutions soient de bons innovateurs, mais ils peuvent être excellents pour stimuler la recherche. Ainsi l’argent public aux Etats-Unis a investi des milliards à travers les DARPA, NIH, DOE, etc, ce qui a considérablement aidé au développement de Stanford ou de Berkeley et à leurs classements dans les « rankings » à la mode. Et cela a aussi contribué à la création de l’Internet. Les investissements à long terme, voilà dans quoi les états sont efficaces (éducation, recherche, transport, …) Ensuite, oui, je crois qu’il faut créer des ponts avec la SV. C’est exactement ce qu’Israel, Taiwan, puis l’Inde et la Chine ont réussi avec leur diaspora. Les nations devraient inviter leur migrants expérimentés à revenir. Quand il aura le temps, Brin devrait aider la Russie ou Levchin l’Ukraine, ou même Grove la Hongrie. Je suis moins sûr de l’efficacité des avantages fiscaux, des moindres barrières légales et administratives et de leur role dans les années 50, 60 et 70, c’est à dire au commencement de la SV. En conclusion, oui, le sujet est et restera pour encore un moment un grand sujet.

Bien sûr ma réaction est moins importante que l’origine de ces posts: la Russie veut être plus innovante et a commandé une étude qui fait le bilan de quelques clusters high-tech. Le résultat est le rapport suivant: Yaroslavl Roadmap 10-15-20 (format pdf).

Rien de réellement nouveau dans ce rapport (surtout pour les experts de l’innovation), mais une très bonne analyse des USA, Israël, Finlande, Inde et Taiwan qui ont essayé, parfois réussi et souvent échoué. Les descriptions historiques, chronologiques sont riches en leçons. J’ai eu cette légère impression toutefois d’une plus grande importance accordée à l’infrastructure qu’à la culture. C’est mon biais habituel qui ressurgit! Il est bien sûr question de culture, mais les auteurs ont sans doute conscience que c’est l’ingrédient le plus difficile à inclure ou à créer dans le système. Si vous aimez le sujet, vous devriez télécharger et lire ce rapport et bâtir votre propre opinion.