Voici ma quatrième contribution à Créateurs, la newsletter genevoise, qui m’a demandé d’écrire une série de courts articles sur des start-up célèbres et leurs fondateurs. Après Femmes Entrepreneurs, Adobe et Genentech, voici donc un article sur Aart de Geus, fondateur de Synopsys.

Aart de Geus est né aux Pays-Bas en 1954. A l’âge de 4 ans, il arrive avec ses parents en Suisse romande et en 1978, il reçoit son diplôme de l’EPFL. Il quitte ensuite la Suisse pour les Etats Unis où il obtient son PhD au Texas. Après quelques années chez General Electric (GE), il fonde Synopsys en 1986, lève $15M de capital-risque avant que Synopsys n’entre en bourse en 1994. En 2008, Synopsys compte plus de 5’600 employés, des ventes de $1.3 milliard et une capitalisation boursière de $3 milliards.

Selon lui, « tout européen qui va en Amérique du Nord est en quête ». Lorsqu’il arrive aux Etats-Unis, il considère que sa grande chance fut de se trouver un mentor. Ron Rohrer, son directeur de thèse, « m’a donné la latitude de faire ce que je voulais. » Il apprit à gérer une équipe d’étudiants, un savoir faire qu’il transformera en style de management. « Les membres d’une équipe s’appuient les uns sur les autres, il y a un rôle spécifique pour chacun, ce qui contribue à cet écosystème qui s’entretient de lui-même ». Chance autant que destin, reconnait-il.

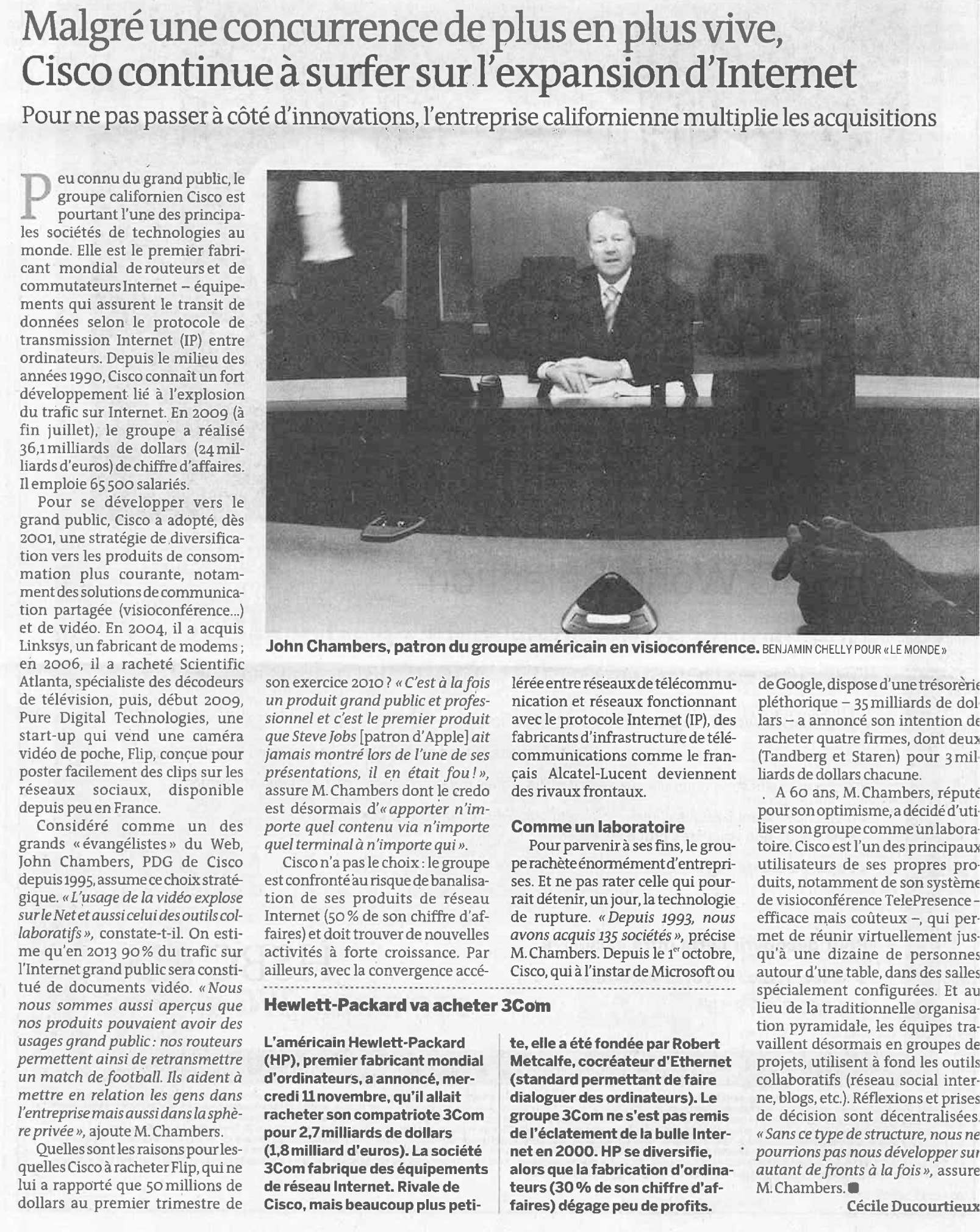

Il montre la difficulté de prédire l’avenir dans les hautes technologies par une autre anecdote. « En 1978, j’assistai à une conférence en Suisse qui réunissait les leaders de la microélectronique. Ils étaient tombés d’accord sur deux choses. Point no1, l’électronique allait devenir une industrie majeure. Point no2, passer la barrière du micron serait le défi majeur de cette industrie émergente. Et ce sont les mêmes personnes qui firent ces prédictions qui, 20 ans plus tard, travaillent à 22 nanomètres (0,02 micron) », ajoute-t-il en riant. « La morale de tout ceci est qu’à chaque fois que l’on prédit la fin de quelque chose en high-tech, il y aura toujours un tournant ou une nouvelle perspective qui permettra un nouveau progrès. »

Aart de Geus, un entrepreneur né ?

L’art de la métamorphose…

Il est un adepte de la complexité et de la métamorphose. Tout compte et tout change. Aux débuts d’une start-up, ce sont les idées et les personnes qui comptent. « Je travaillais chez GE et j’ai du me poser une question éthique : pouvais-je développer mes idées dans une start-up. Après tout, il s’agissait de leur propriété intellectuelle. » La réponse fut trouvée en posant la question à sa hiérarchie. GE lui donna non seulement l’autorisation, mais investit dans la start-up. L’argent et les valeurs sont deux autres ingrédients essentiels dès le début.

Mais bientôt il s’agit de transformer le bébé. L’adolescence va passer par les produits, les clients, les ventes. Se sent-il chanceux d’avoir réussi à passer cette crise ? « La chance sourit à ceux qui sont préparés. Il y a une combinaison fortuite de géographie, de personnes (étudiants, managers), de modèle d’affaires viable et de marketing adapté sans oublier de disposer de la bonne technologie au bon moment. »

De retour à l’EFPL en 2007.

… au risque de la fossilisation !

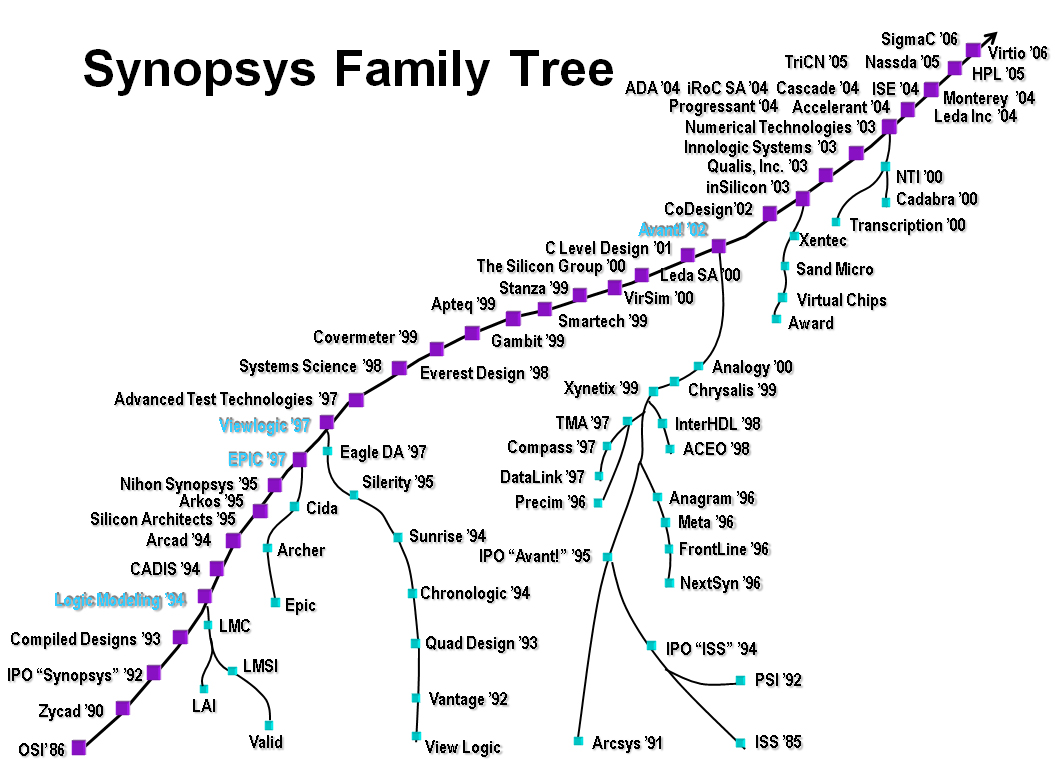

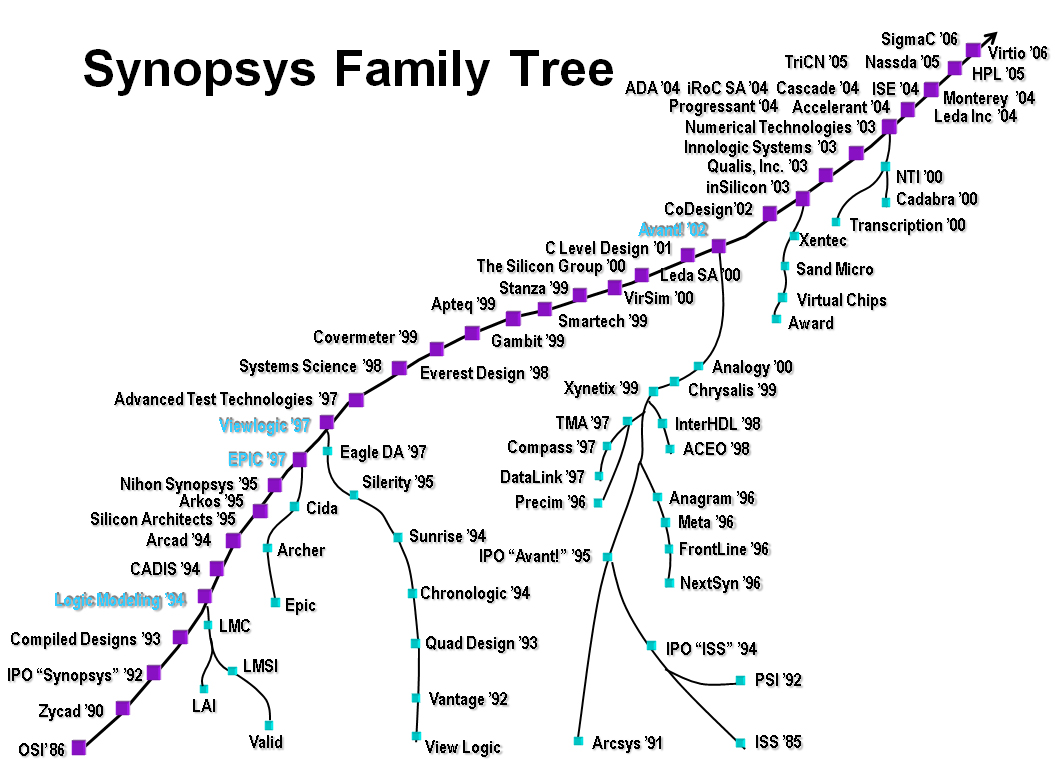

L’âge adulte passe par la mise en place de processus, de managers expérimentés, mais il faudra avoir passer ces tempêtes adolescentes si bien décrites par Geoffrey Moore dans « Inside the Tornado ». Il résume ces métamorphoses continues par la capacité à gérer en parallèle les équipes, les clients, les investisseurs, les produits, leurs cycles de vie, mais aussi les managers, la direction, l’implémentation. Toutes ces choses sont interdépendantes et on fait souvent l’erreur de le négliger. Dans la présentation qu’il fit à l’EPFL en 2007, il présenta la liste des acquisitions faites par Synopsys depuis sa fondation sous la forme animalesque montrée ici. Le sens de l’humour est peut-être un ingrédient utile. Sens de l’humour qui cache l’humilité de celui qui a réussi sans donner de leçons. S’il y a une leçon à retenir, c’est qu’il faut essayer, être curieux et s’adapter. Le succès sera peut-être sur le chemin.

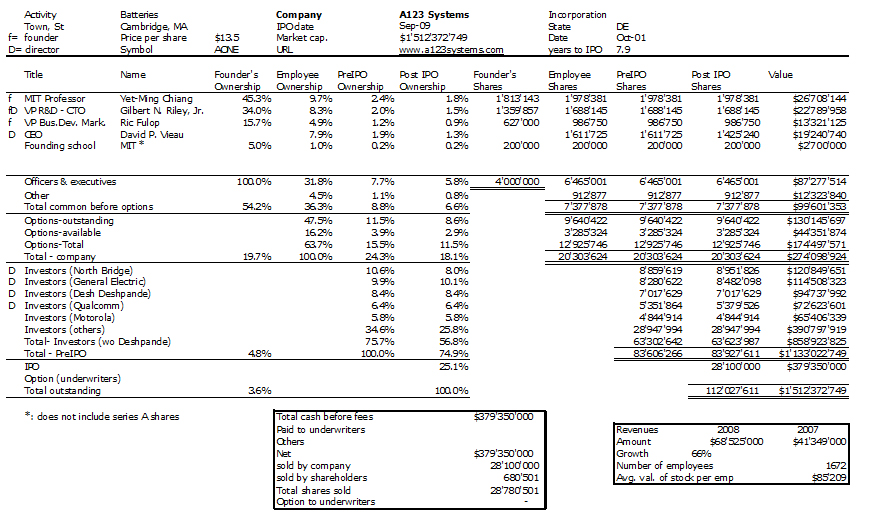

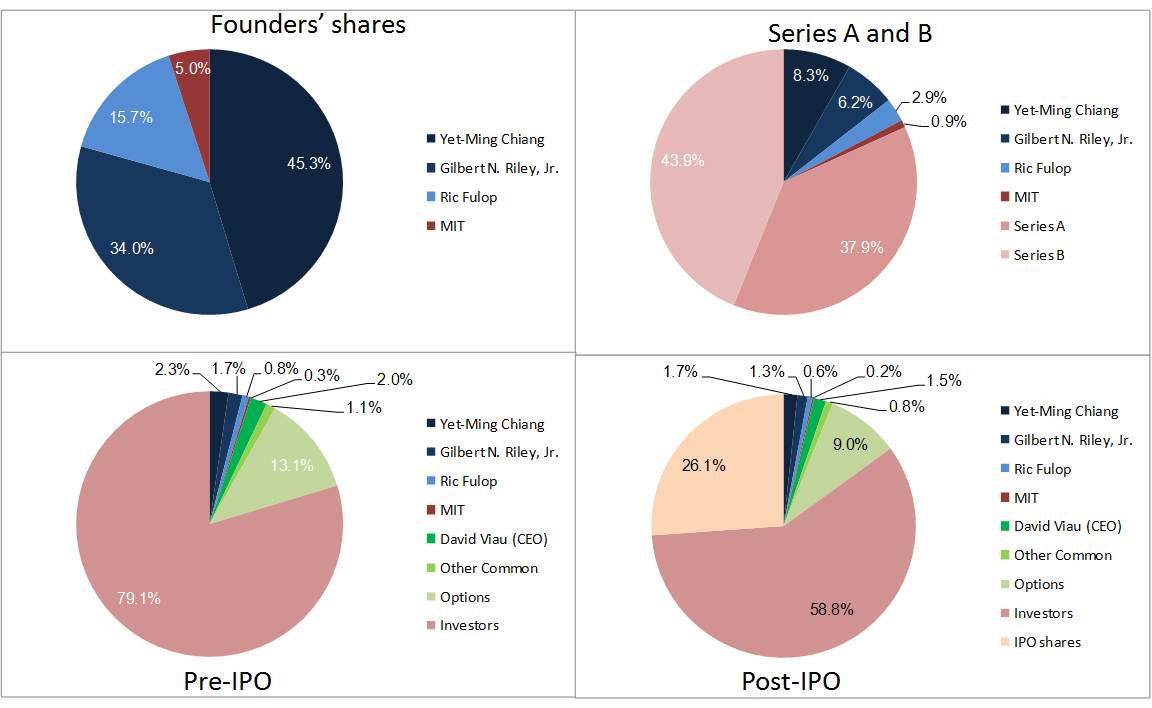

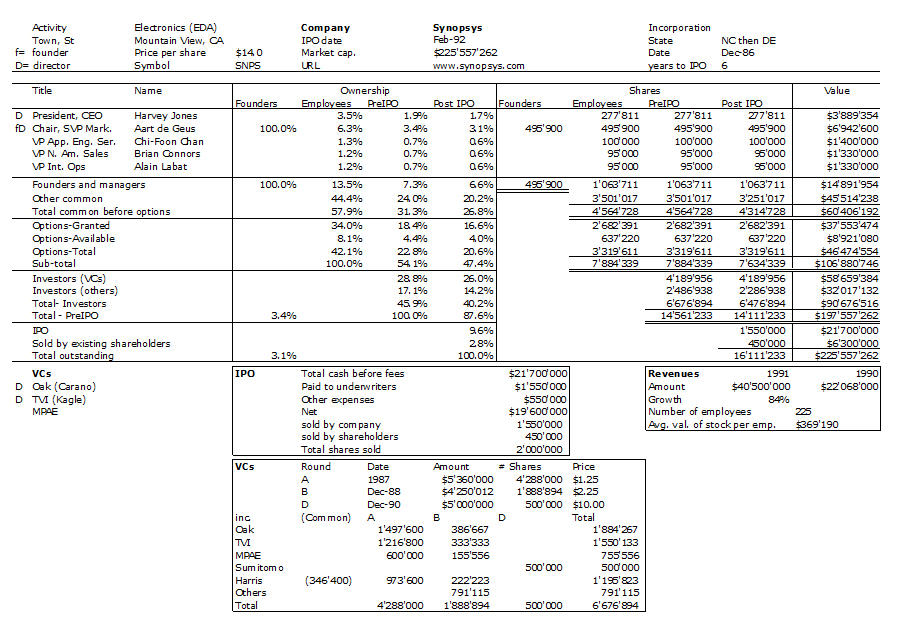

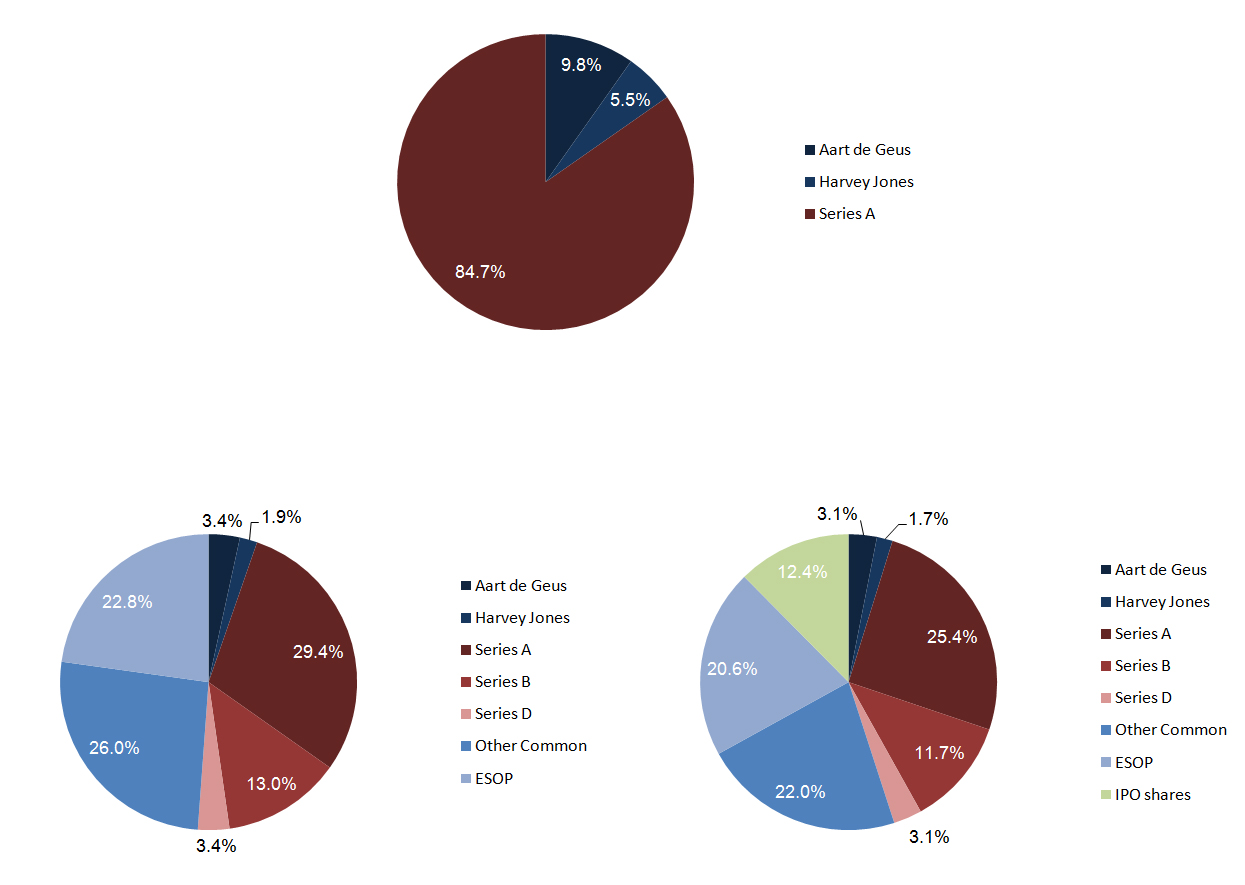

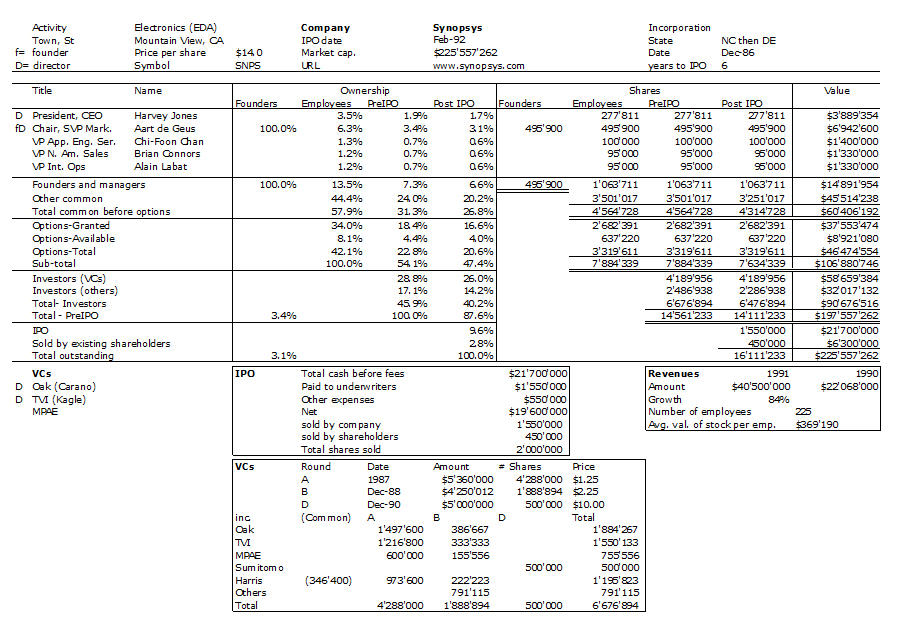

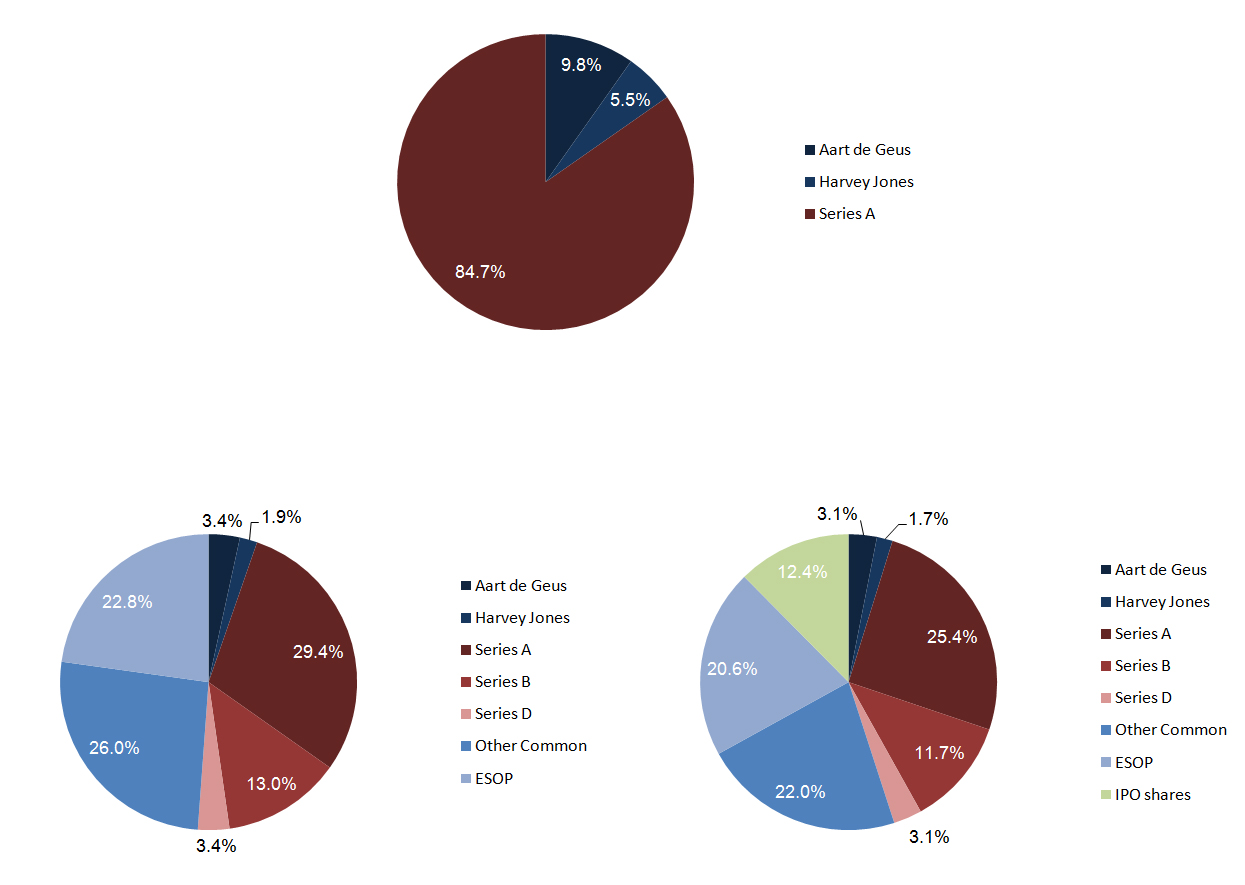

Pour finir, les habituels table de capitalisation et camemberts

Références :

-Aart de Geus à l’EPFL (vpiv.epfl.ch)

-Peggy Aycinena (www.eetimes.com)

The Aart of Analogy is alive and well at Synopsys -2001

The Aart of Analogy Revisited -2009

Prochain article: Un Suisse dans la Silicon Valley