Voici ma dernière contribution en date à to Entreprise Romande. Merci à Pierre Cormon pour m’avoir donné la possibilité de cette libre tribune.

« You have money but you have little capital. » C’est en substance la phrase que l’ambassadrice des Etats Unis en Suisse, Madame Suzie Levine, a prononcé lors d’une cérémonie en l’honneur des alumni de ventureleaders – un groupe de jeunes entrepreneurs suisses – cérémonie organisée le 15 novembre dernier à Berne.

Elle a précisé qu’elle la reprenait de mémoire après l’avoir entendue de l’un de ses interlocuteurs récents. Je la cite aussi de mémoire et depuis cette date, j’y ai repensé de nombreuses fois en essayant de la comprendre.

Vous, c’est bien sûr la Suisse. De l’argent, nous en avons. La Suisse est riche. Elle se porte bien, socialement, économiquement et financièrement. Et les entreprises suisses investissent sagement. Il ne serait donc pas juste de prendre le « peu de capital » au pied de la lettre, si l’on définit le capital par ce que l’on investit. Je me sens obligé de la répéter « Vous avez de l’argent, mais vous avez peu de capital. »

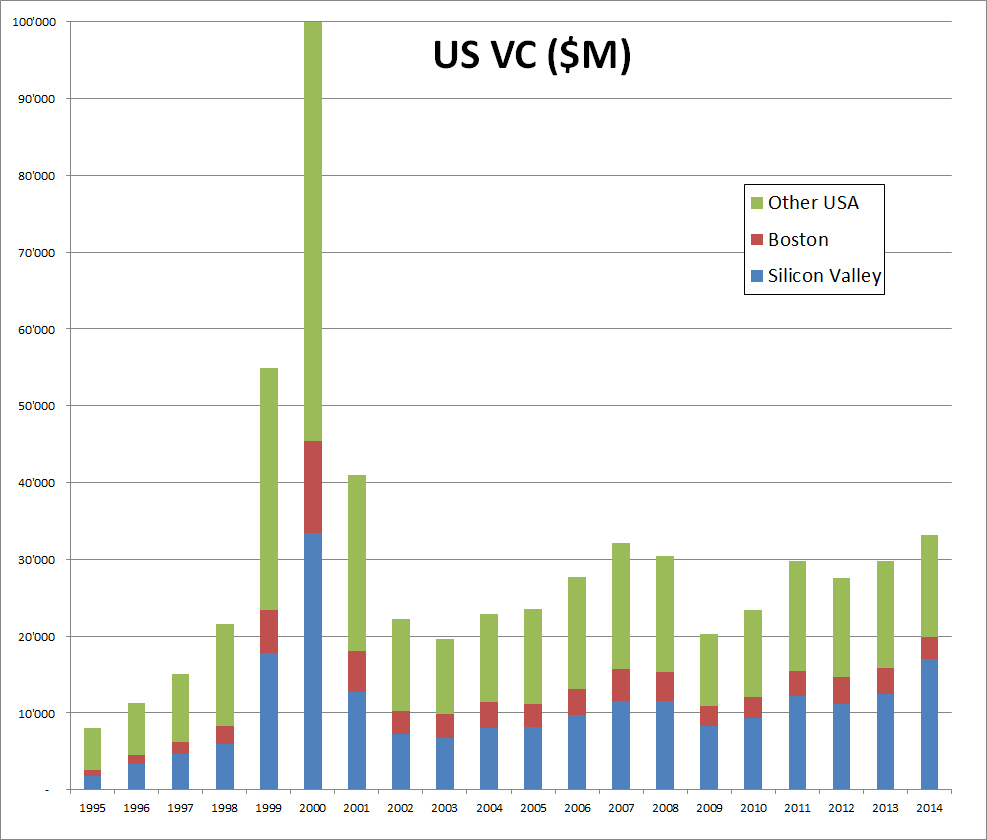

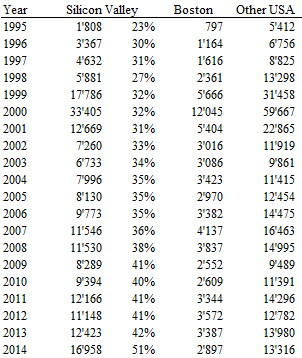

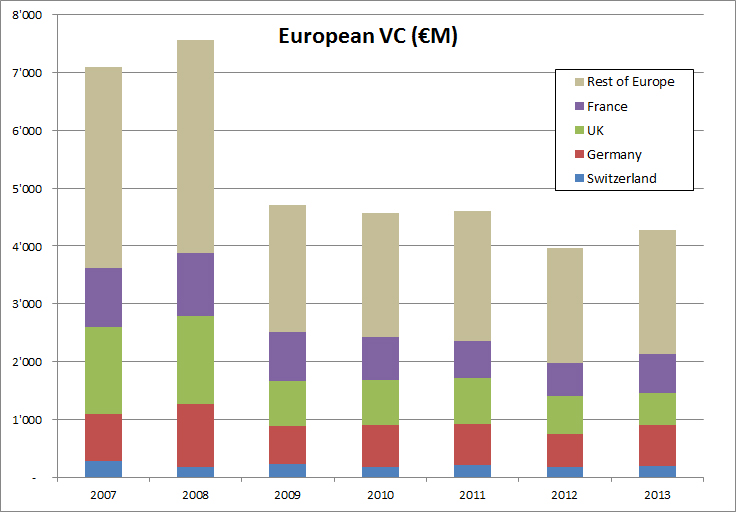

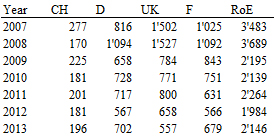

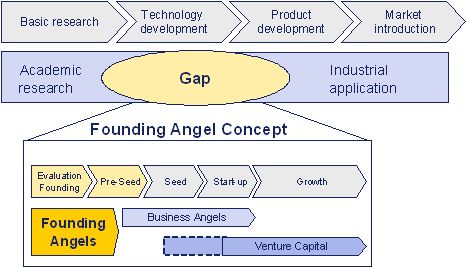

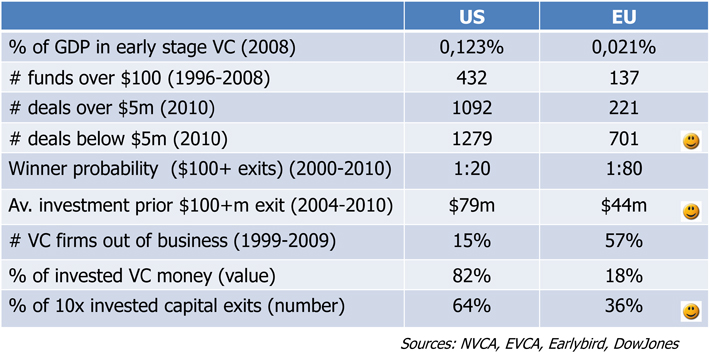

La première explication, la plus évidente sans doute, tient à la constatation factuelle de la faiblesse du capital-risque suisse. Les chiffres varient de 200 millions à 400 millions par an, selon que l’on définit ce capital-risque comme l’argent investi dans les entreprises suisses (indépendamment de l’origine de ce capital) ou le capital investi par des institutions financières suisses (indépendamment de la géographie des entreprises). A titre de comparaison, le capital-risque en Europe est de l’ordre de 5 milliards et aux Etats Unis de 30 milliards, soit 75 fois moins qu’aux Etats-Unis alors que la population n’est que 40 fois moins nombreuse.

Une deuxième explication, peut-être moins connue, est liée à la relative absence des « business angels » (BAs). Alors que la Suisse compte la plus grande densité de « super-riches » et l’un des niveaux de vie les plus élevés au monde [1], les investissements par les particuliers dans les start-up suisses sont limités. Les start-up suisses ne profitent malheureusement pas de cette manne potentielle : les montants investis par les BAs sont de l’ordre de 50 millions par an et de 30 milliards aux Etats Unis. Et situation pire encore, l’essentiel des investissements américains se fait dans deux régions (la Silicon Valley et Boston), ce qui ne permet plus de relativiser les chiffres par rapport à la taille des populations.

Certain acteurs tels que la SECA, l’association suisse des investisseurs en capital ou le Réseau à travers son « manifeste en faveur des start-up suisses » [2] ont pris la mesure de ce déficit. Ils font ainsi pression pour créer de nouveaux fonds de fonds en capital-risque et défiscaliser les investissements privés dans les start-up.

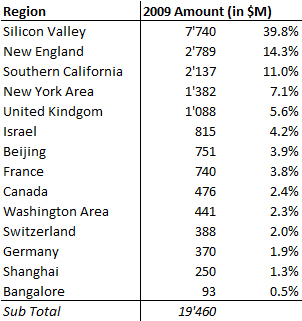

Enfin, mais ceci serait en soi l’objet d’un autre article, la transition entre business angels qui fournissent les premiers fonds (jusqu’au million en général) et les capitaux-risqueurs qui interviennent à partir de 5 à 10 millions est beaucoup moins naturelle qu’aux Etats Unis par manque de confiance et de connaissance mutuelles.

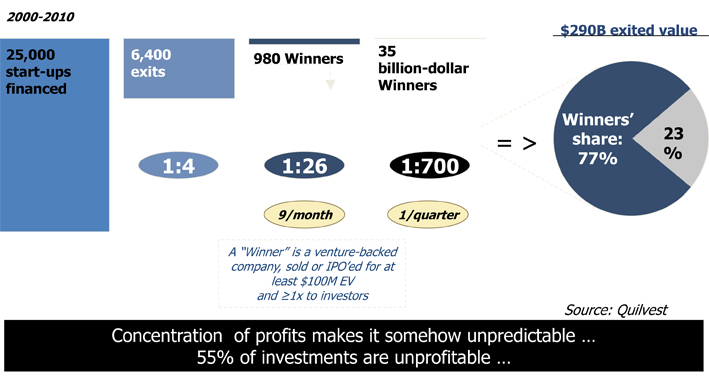

Je crains toutefois que la citation-titre de cet article ne puisse pas être expliquée par la seule et simpliste constatation des chiffres. La troisième explication, je devrais dire interprétation, du mot capital, est celui de capital humain ou culturel. La force des investissements américains dans l’innovation n’a pas été que financière. Elle tient d’une attitude individuelle plus que du raisonnement économique.

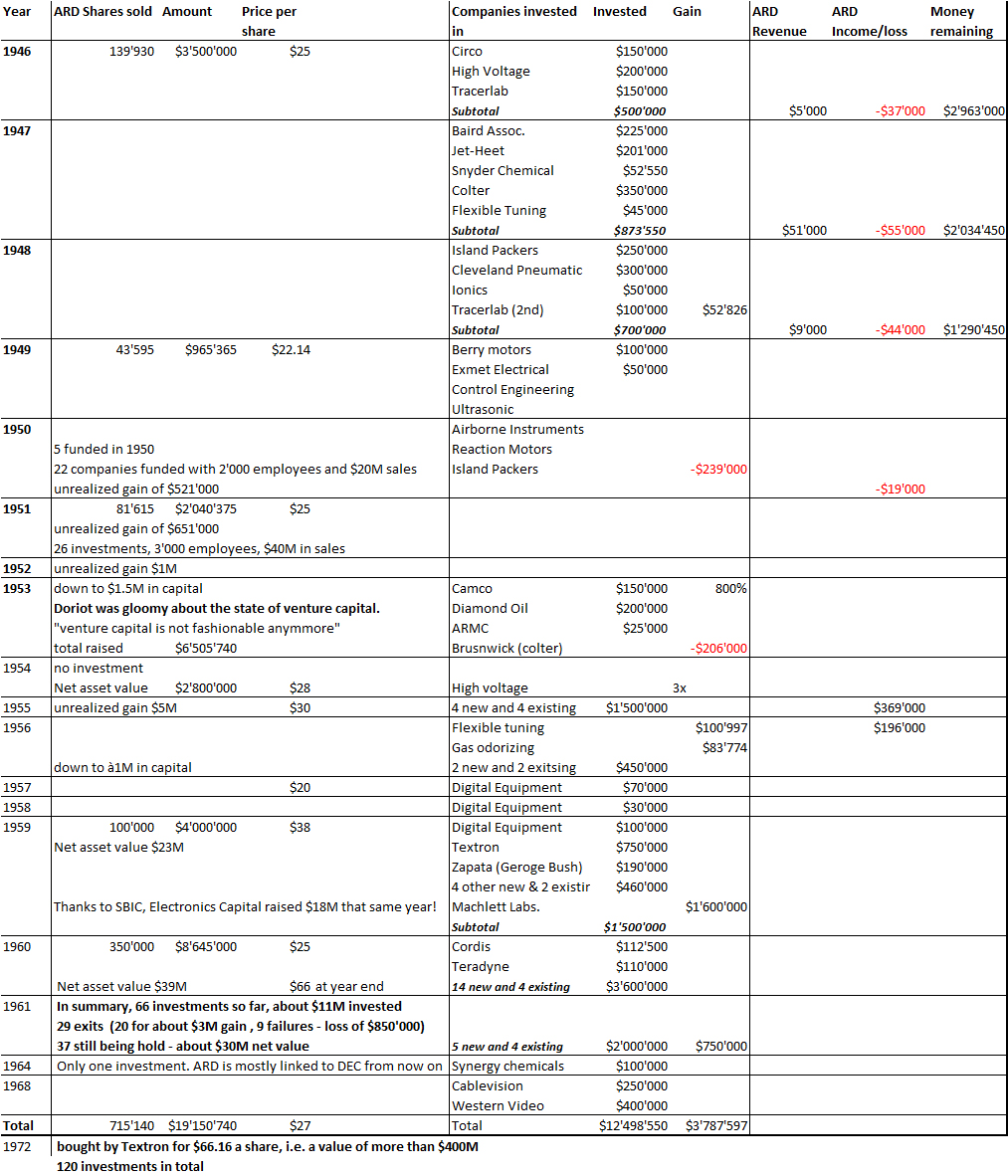

Une remarque : il est peut-être utile de rappeler que le capital-risque institutionnel (celui des fonds de pension et des entreprises) est né de la vision de quelques individus qui croyaient au potentiel de l’innovation par l’entrepreneuriat ; ce sont les business angels qui ont créé le capital-risque (et pas l’inverse). Cette vision vient d’un optimisme typiquement américain et aussi au fait plus prosaïque que ces premiers business angels avaient eux-mêmes gagné de l’argent en pariant sur l’innovation.

L’argent suisse est moins aventureux et surtout, on me l’a souvent dit, un capital issu d’une création de valeur économique plus traditionnelle, peut-être moins innovant. Il est aussi transmis par héritage. Comme il a été plus durement acquis, la crainte est plus forte de le perdre ou la confiance moindre de pouvoir le faire à nouveau fructifier. La prise de risque et l’absence de stigmate lié à l’échec sont des caractéristiques propres à l’entrepreneuriat américain, cela est bien connu. On peut ainsi mieux comprendre les (bonnes) raisons du plus grand conservatisme suisse (et européen).

Plus grave encore, car le capital financier voyage aisément et de nombreuses start-up suisses vont chercher leurs investisseurs à Londres, Boston ou San Francisco, ce capital culturel fait défaut en Suisse. Je ne parle pas de la qualité des cadres des grandes entreprises et PMEs qui gèrent parfaitement leurs entreprises et qui ne les quittent que rarement (à raison peut-être !) pour créer leurs entreprises. Je parle de la quasi-inexistence d’hommes et de femmes qui ont réussi dans le monde des start-up. On se lasse à toujours citer Daniel Borel comme « role model » suisse de l’entrepreneur high-tech. La Silicon Valley aura créé dans le même laps de temps des milliers de millionnaires dans la technologie, riches individus qui ont systématiquement réinvesti leur argent et surtout leur temps dans de nouvelles aventures.

J’avais trouvé la citation un peu injuste, à la première écoute, pour l’avoir mal comprise mais au pire facile à corriger si elle ne se référait qu’au manque de capital financier. Je me rends compte après réflexion qu’elle fait référence à une situation encore plus grave tant il faut du temps si nous le souhaitons pour changer une culture.

[1] Le Matin (mai 2012) : http://www.lematin.ch/economie/suisse-affiche-forte-densite-superriches/story/25762272

[2] Bilan (juin 2014) : http://www.bilan.ch/node/1015095

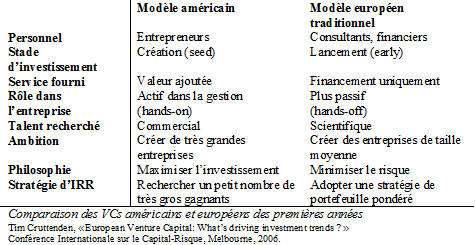

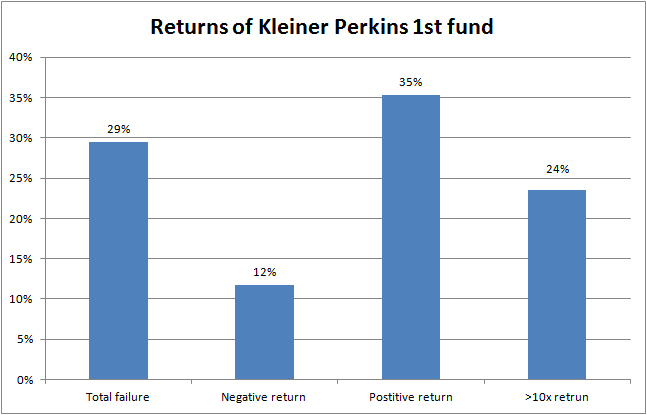

PS: le tableau qui suit n’était pas dans l’article mais je l’avais repris dans mon livre pour expliquer les différences « culturelles » entre capital-risque américain et européen.