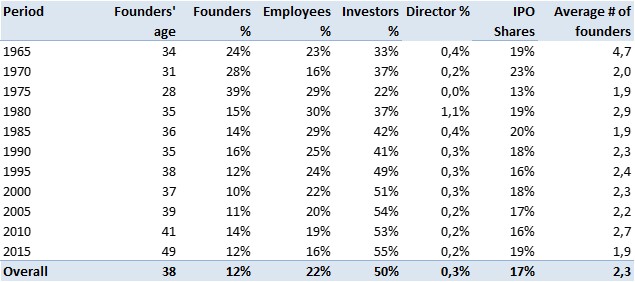

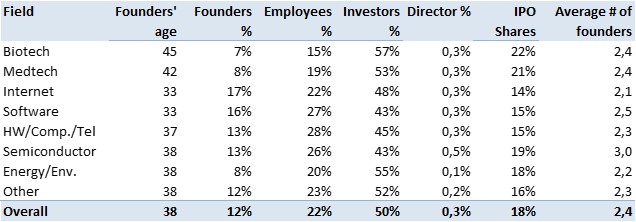

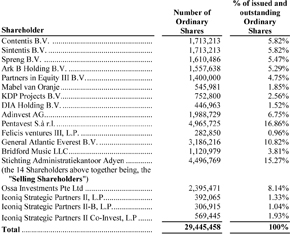

Cinquième post de commentaires sur les données (mises à jour) sur 600 (anciennes) startups. Aujourd’hui, il s’agit des parts des CEOs non fondateurs (en comparaison de celles des fondateurs).

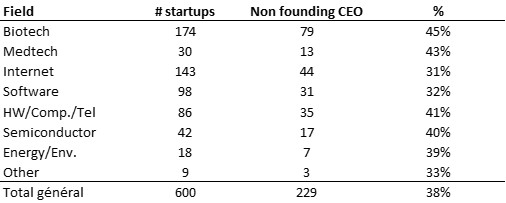

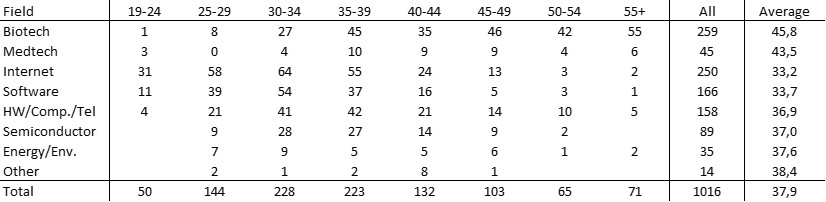

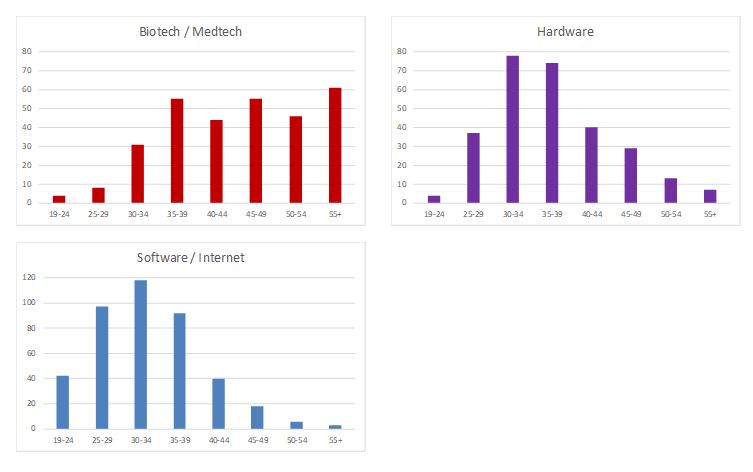

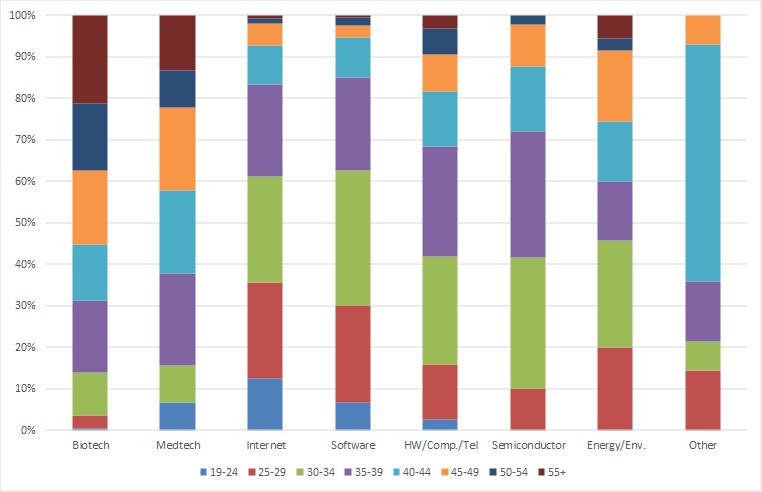

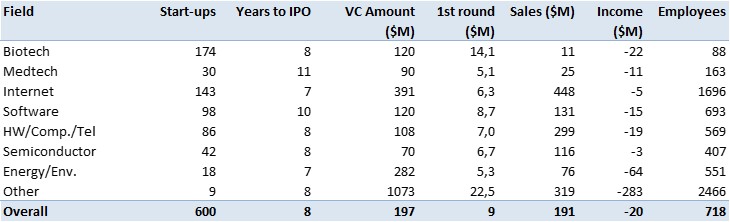

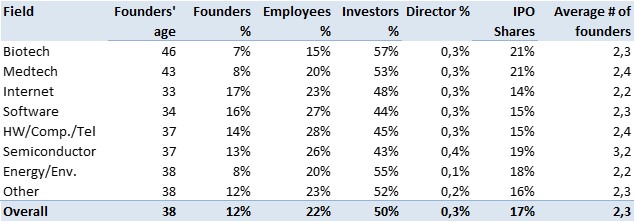

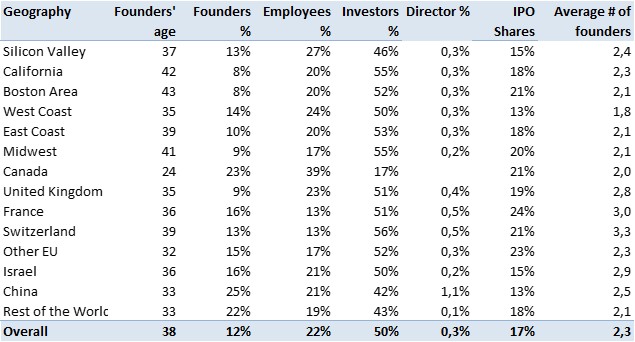

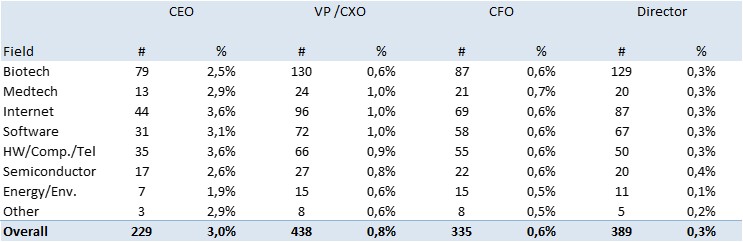

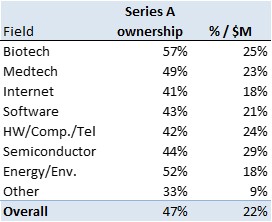

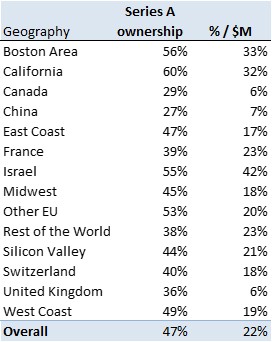

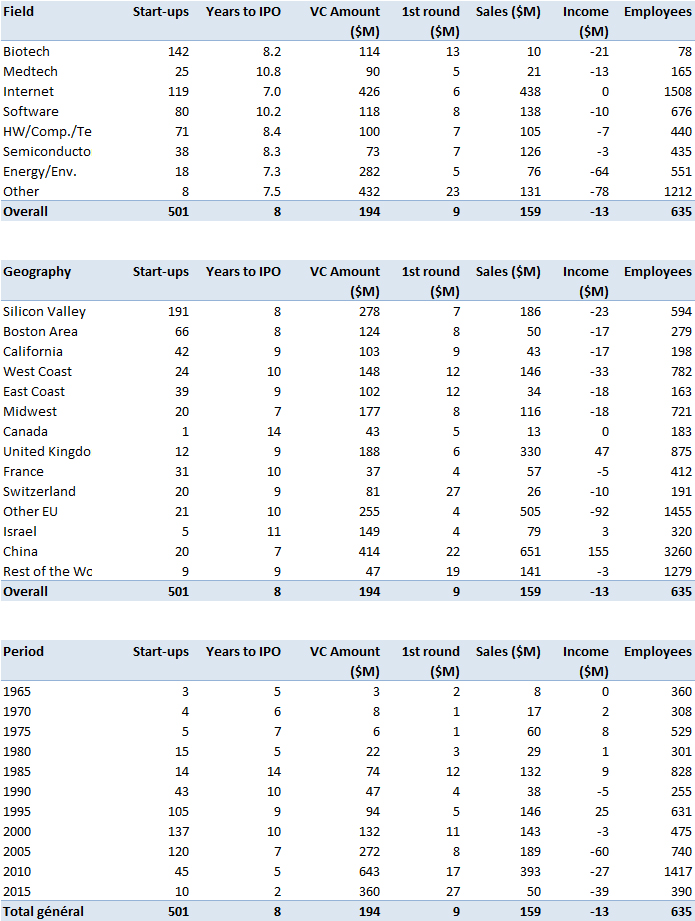

J’avais remarqué il y a quelques mois, que les fondateurs restaient majoritairement aux commandes. C’était une surprise. Les données le confirment puisqu’il y a au total 229 startups avec un CEO non fondateur sur les 600 (38%). A nouveau un peu moins dans les domaines numériques et un peu plus dans les domaines de la santé.

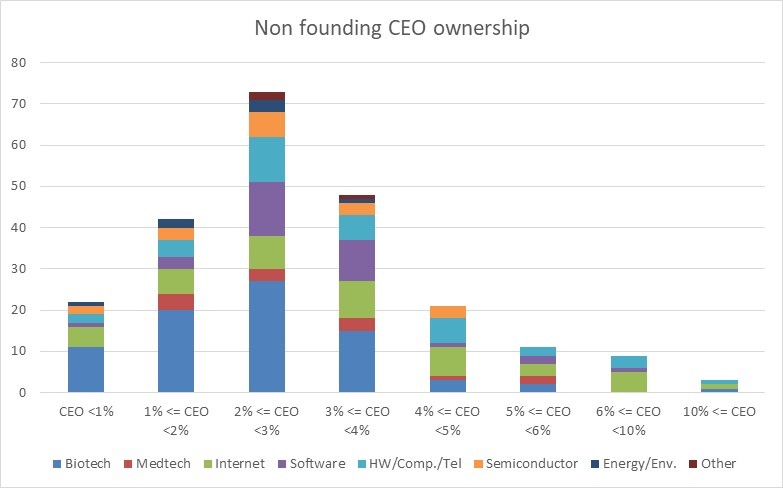

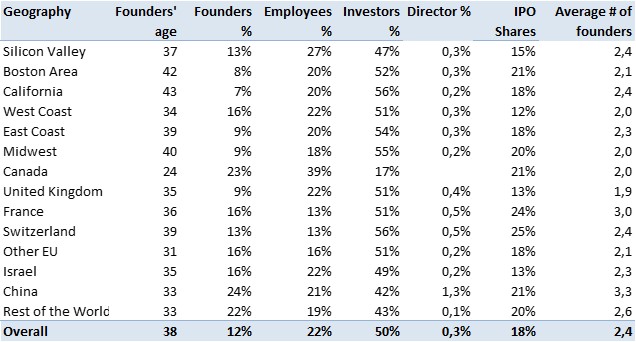

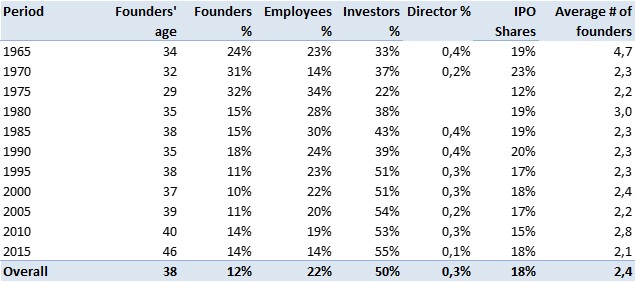

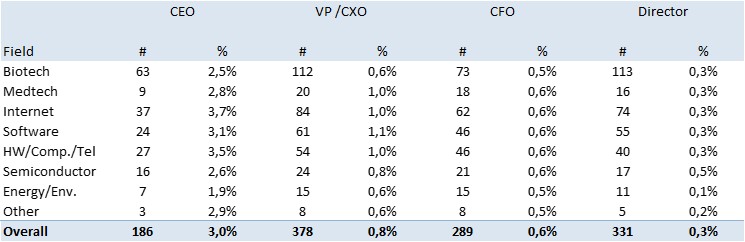

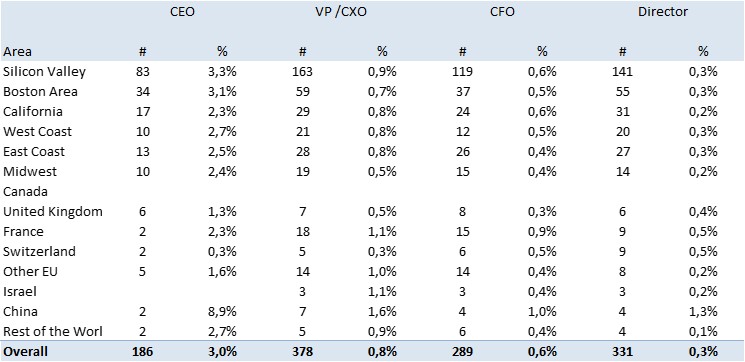

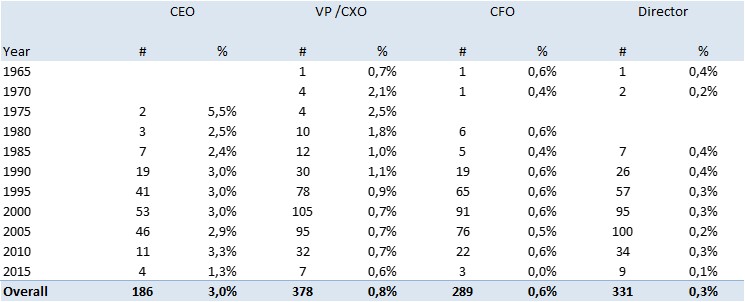

Comme vous pouvez le voir dans mon post initial, ces CEOs ont en moyenne 3% de la startup (la valeur médiane est de 2,7%).

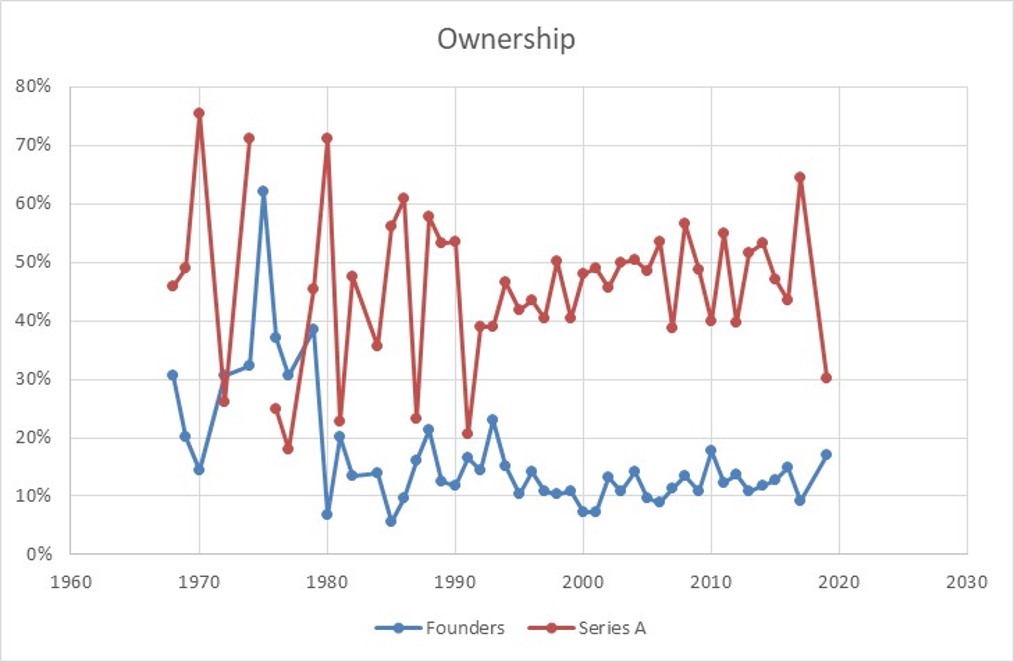

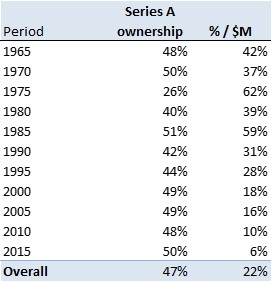

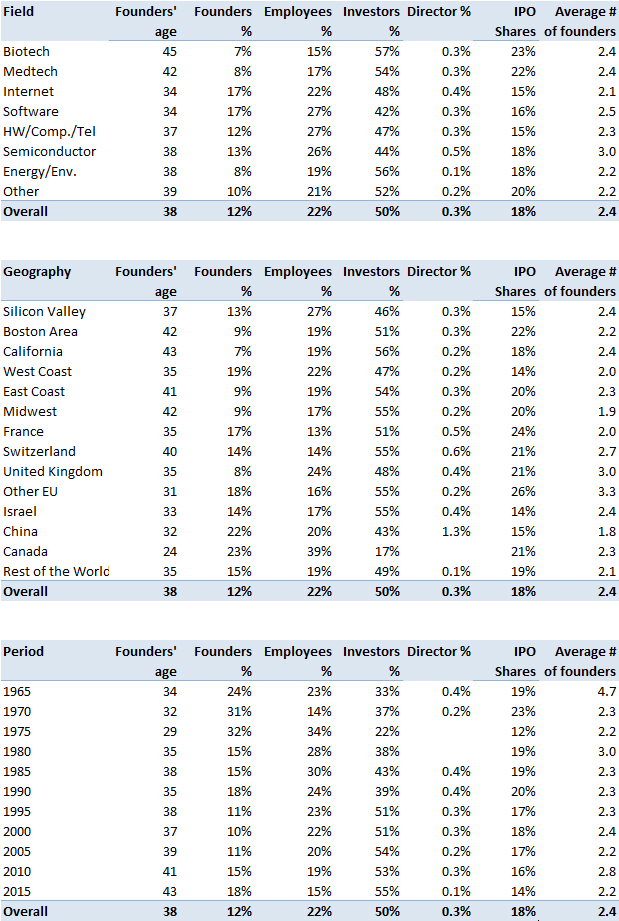

Tout cela est-il utile en pratique? La valeur médiane du rapport entre la part du CEO et des fondateurs est de 0,5 (la valeur moyenne est de 1 car il y a de grandes valeurs « aberrantes » – des outliers). Cela peut vouloir dire que si les fondateurs veulent embaucher un CEO à la fondation, il devrait lui réserver environ 33% de l’entreprise, et à la série A environ 15% si vous avez lu tous mes post précédents!

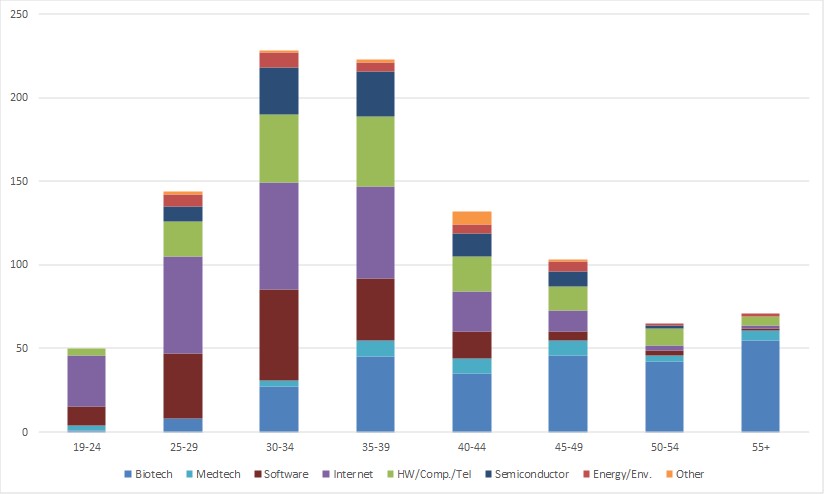

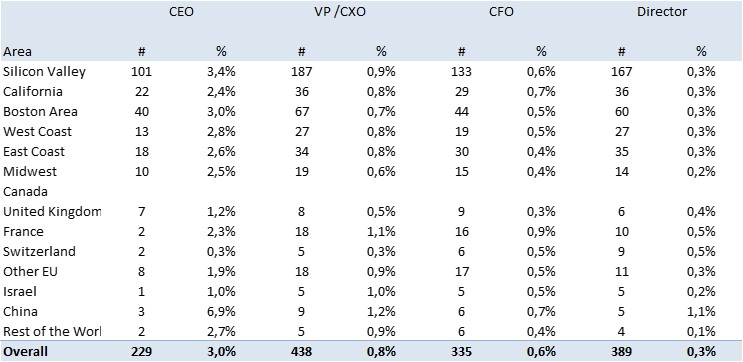

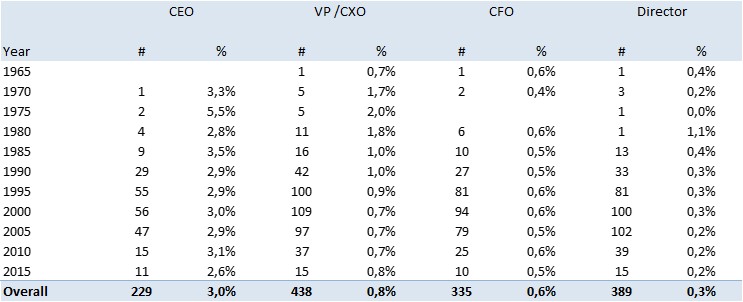

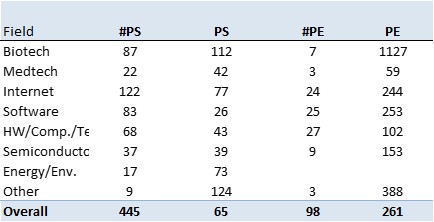

Voici une illustration plus granulaire.

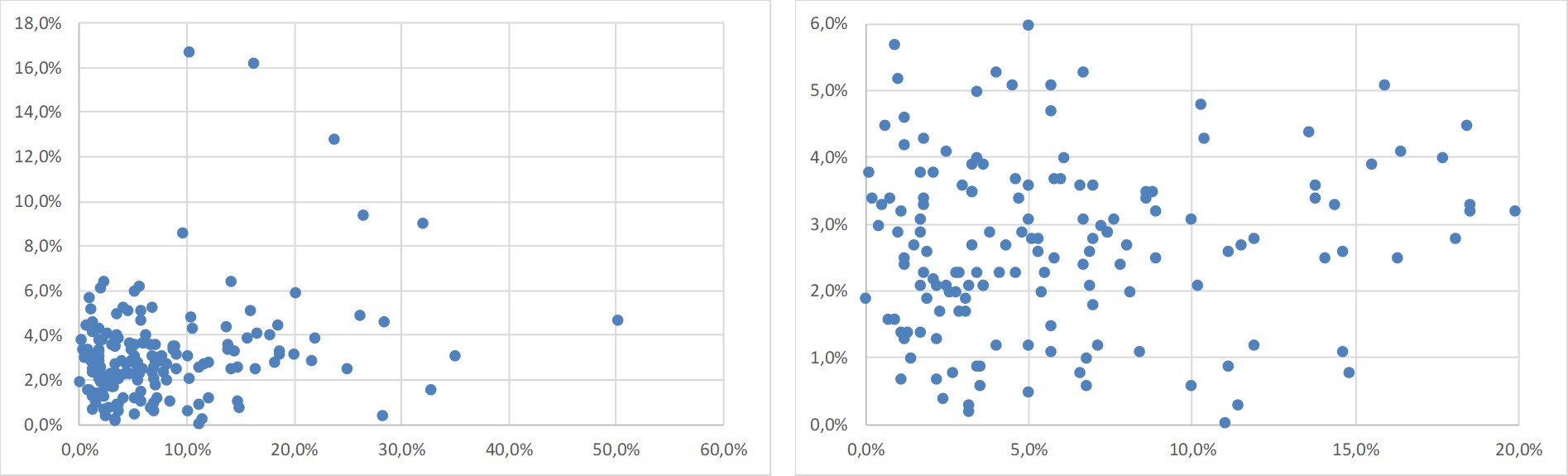

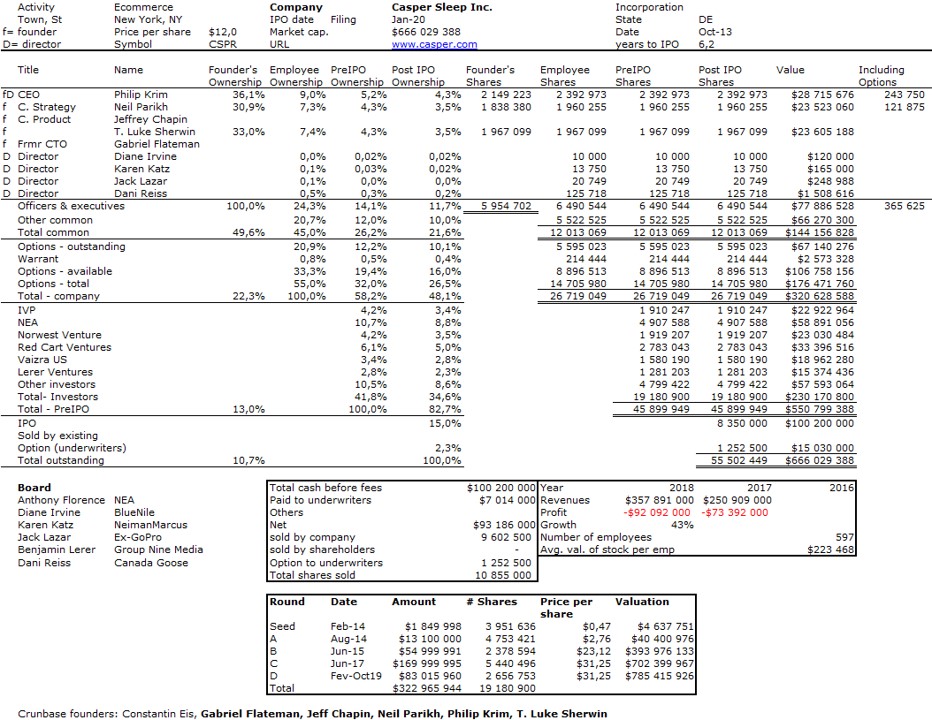

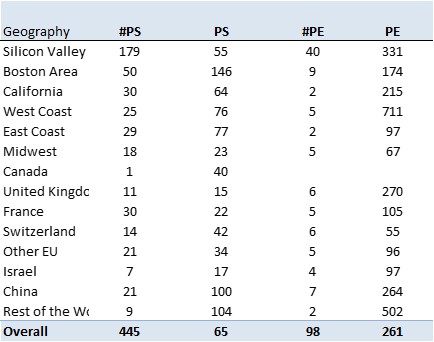

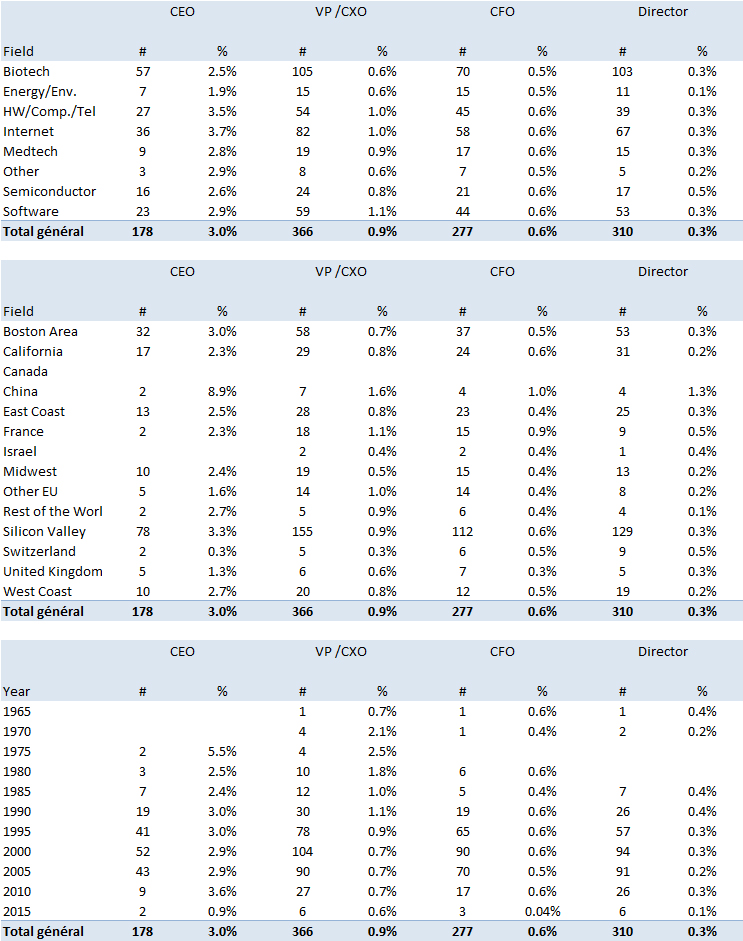

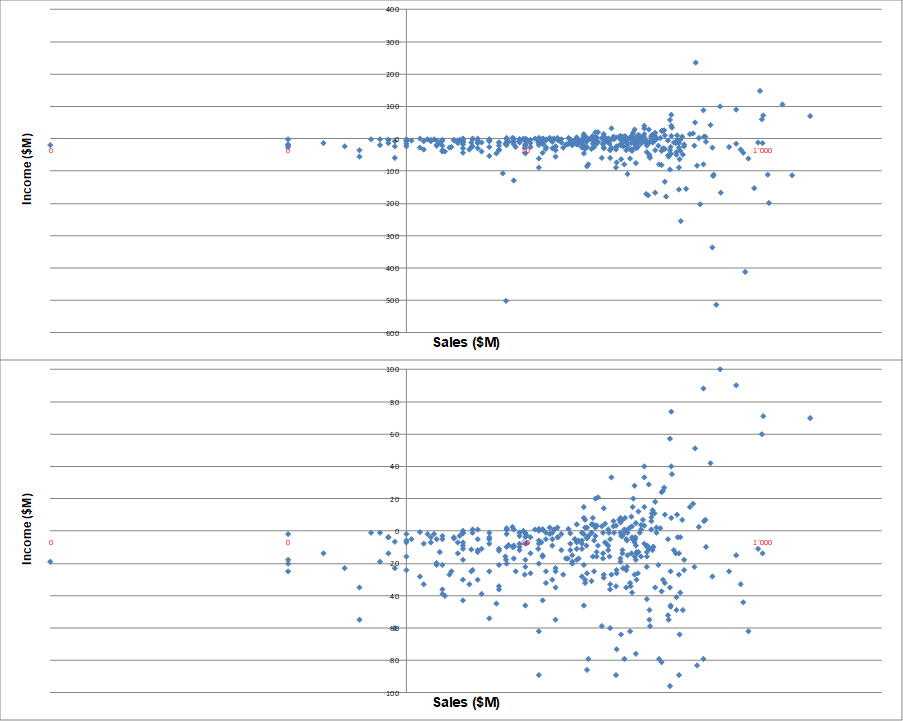

L’image suivante montre la part des fondateurs sur l’axe horizontal par rapport à celle du CEO sur l’axe vertical (avec un zoom à droite).

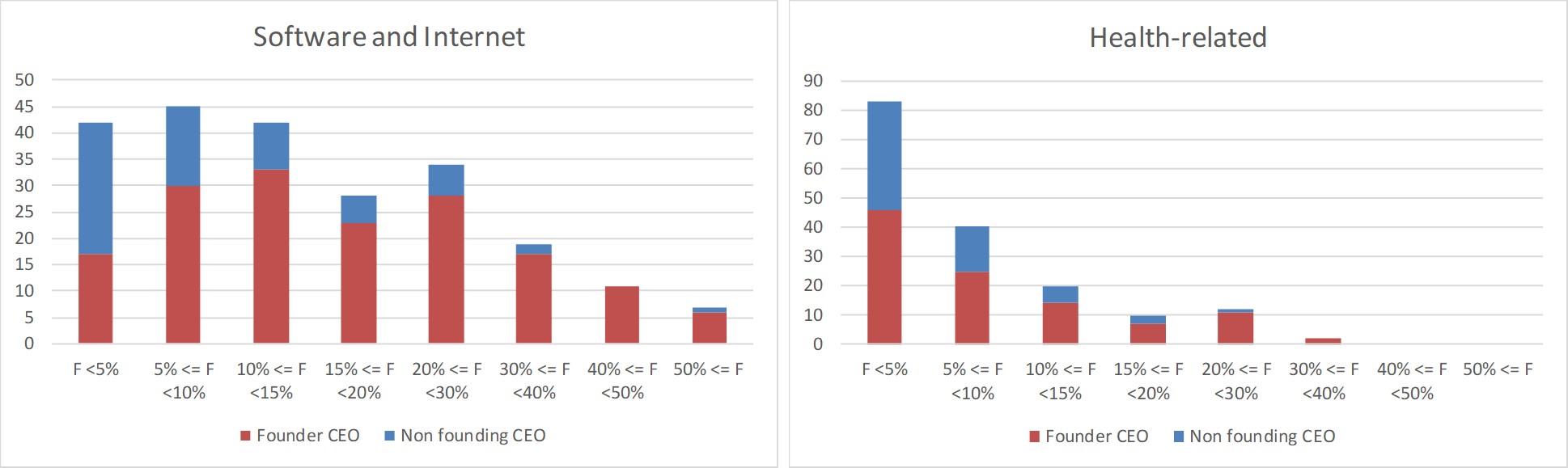

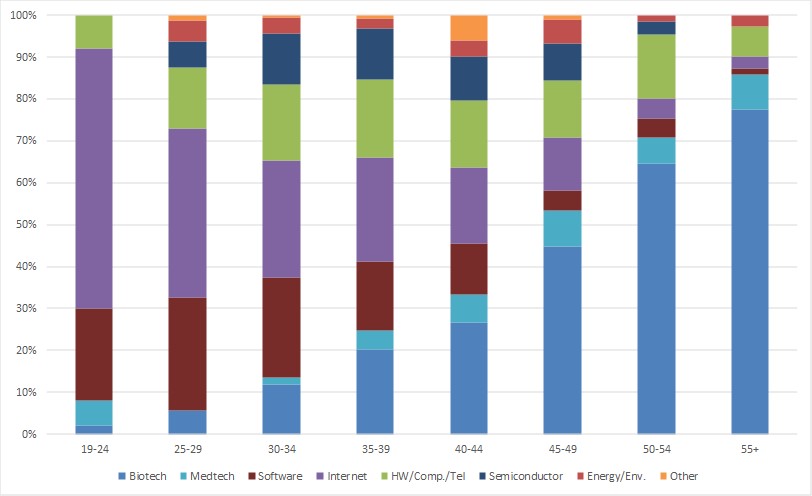

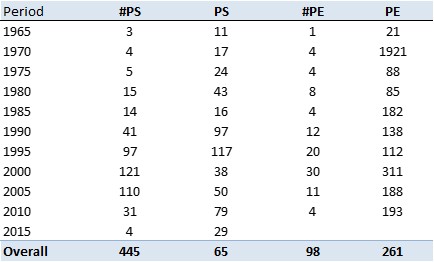

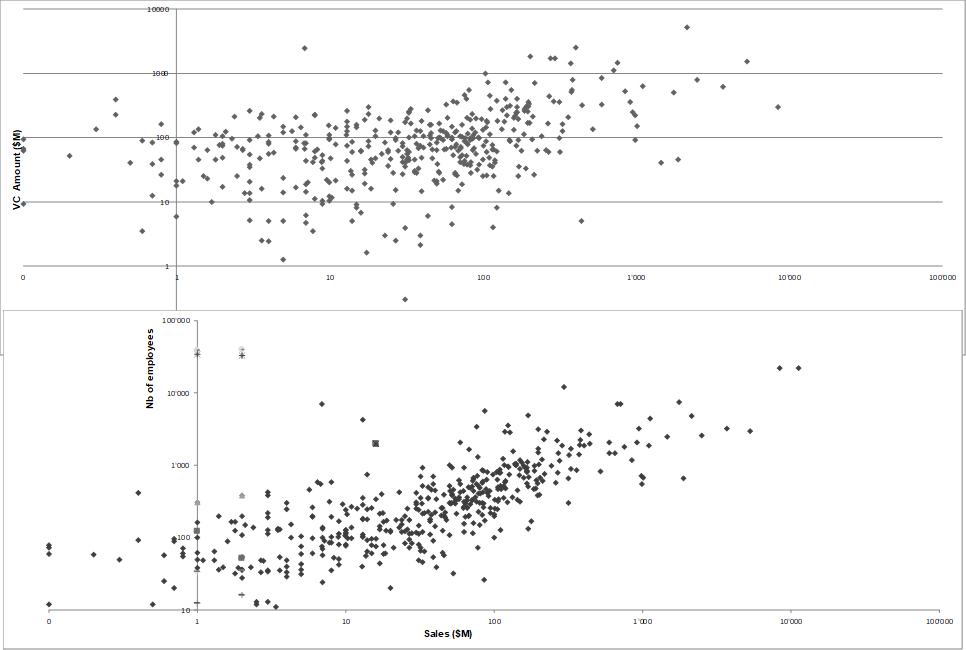

Une dernière illustration pour nourrir la réflexion: la part des fondateurs dans les domaines du numérique et de la santé, relativement à la présence ou non d’un CEO non fondateur. (Notez que l’axe vertical n’a pas la même échelle pour les deux domaines).